2024年精对苯二甲酸(PTA)预计新增产能770万吨/年,上游对二甲苯(PX)暂无投产装置,国内PX供应面偏紧,预计上游PX价格仍强于PTA,低加工费态势下,多家工厂年初出台检修计划,预计2024年国内PTA开工或将略低于2023年。

2023年国内PTA开工率较高

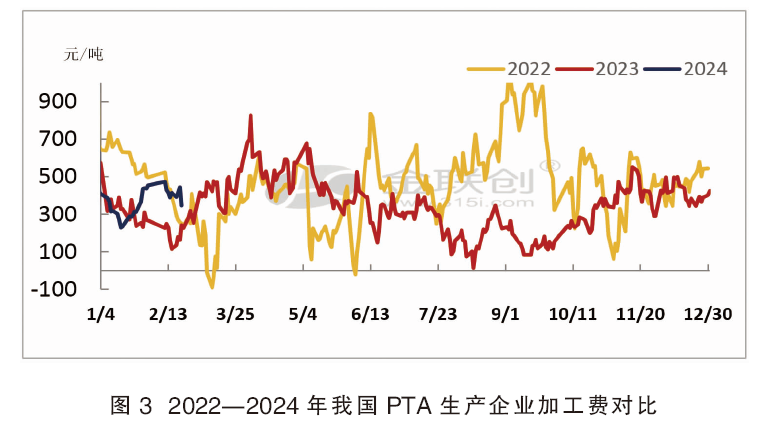

回顾2023年,国内PTA平均开工率维持在78.04%附近水平,最低开工率61.54%附近,最高开工率维持85.69%(见图1)。2023年宏观经济利好叠加下游聚酯新装置投产,PTA前期检修装置陆续重启,开工率在2—3月份明显上升,4—5月份维持80%偏上水平,叠加一季度嘉通石化375万吨/年、恒力惠州250万吨/年、威联化学125万吨/年新装置投产,PTA产量回升速度较快。5月下旬至6月初,PTA检修装置比较集中,开工率小幅下滑,但同时有恒力惠州250万吨/年新装置投产,PTA产量基本稳定。7月份开始PTA检修装置陆续恢复,国内PTA开工率高位运行保持,下游聚酯新装置投产叠加开工持续高位运行,刚性需求稳定,PTA供应恢复至高位,PTA产量增长速度稳定。进入8月份,刚性需求稳定叠加“金九银十”传统旺季,且前期PTA集中检修季已过,PTA供应同比大幅上涨,PTA产量较往年有明显增加。11月份海南逸盛250万吨/年新装置其中一条线125万吨/年实现产量,但多套装置检修或短停,产量小幅下滑,12月份海南逸盛另一条线125万吨/年计划实现产量,加工费向上修复,PTA工厂检修意愿降低,开工率上升,整体供应量大幅增加。

进入2024年,1月国内PTA平均开工率在80.92%,2月份平均开工率约80.20%。其中逸盛石化一套200万吨/年PTA装置1月26日左右停车,重启时间待定。四川能投100万吨/年PTA装置1月26日意外停车,2月5日重启。逸盛海南一套200万吨/年PTA装置2023年12月25日停车检修,1月14日左右升温重启。新疆中泰一套120万吨PTA/年装置12月20日停车,1月20日重启,2月20日降负荷至65%。恒力石化250万吨/年PTA装置1月23日临时停车,2月3日恢复。福建百宏一套250万吨/年PTA装置1月26日升温重启,该装置前期于1月20日左右停车检修。福海创450万吨/年PTA装置1月16日降负至5成运行,恢复时间待定,计划3月21日左右停车检修,预计维持3周左右。亚东石化一套75万吨/年PTA装置已按计划2023年11月1日停车检修,恢复时间待定。

年内PTA开工率受四方面影响

综合来看,2024年1—2月份开工率维持80%偏上水平,然而全年PTA开工率能否维持高开工,仍会受到以下几方面影响:

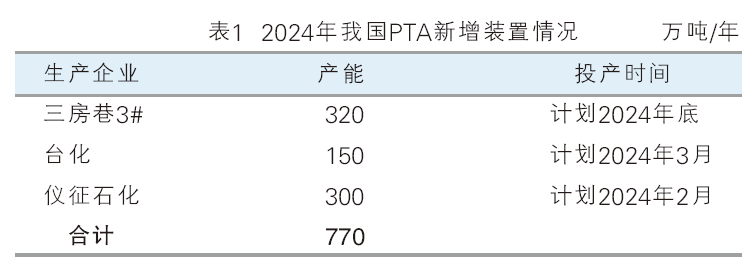

一是新装置投产下,PTA累库或成常态。随着一体化项目的迅速发展,未来PTA产能仍呈现增加趋势,原有PTA企业扩增明显,部分下游企业扩增原料装置,达到产业链向上游拓展的趋势,实现从“原油-PX-PTA-聚酯”的全产业链发展模式。2024年,仪征石化一套300万吨/年PTA新装置计划2024年3月底投产;台化宁波一套150万吨/年PTA新装置计划2024年3月底投产;三房巷一套320万吨/年PTA新装置计划2024年底投产;预计2024年PTA新增产能770万吨/年(见表1),2024年底国内PTA产能或达到8936.5万吨/年,未来国内PTA行业供应格局过剩局面或更加严峻。因此长期来看,PTA供应压力较强,累库或成为大概率事件。倘若聚酯需求如果保持高位,PTA刚性需求依旧稳健,市场阶段性也是存在去库可能的。需要关注低加工差下寡头PTA工厂控制现货供给的情况。综合来看,2024年PTA大规模的新产能投产后,远期大背景下静态看PTA过剩,受此影响,势必会主导2024年PTA开工率出现下滑。

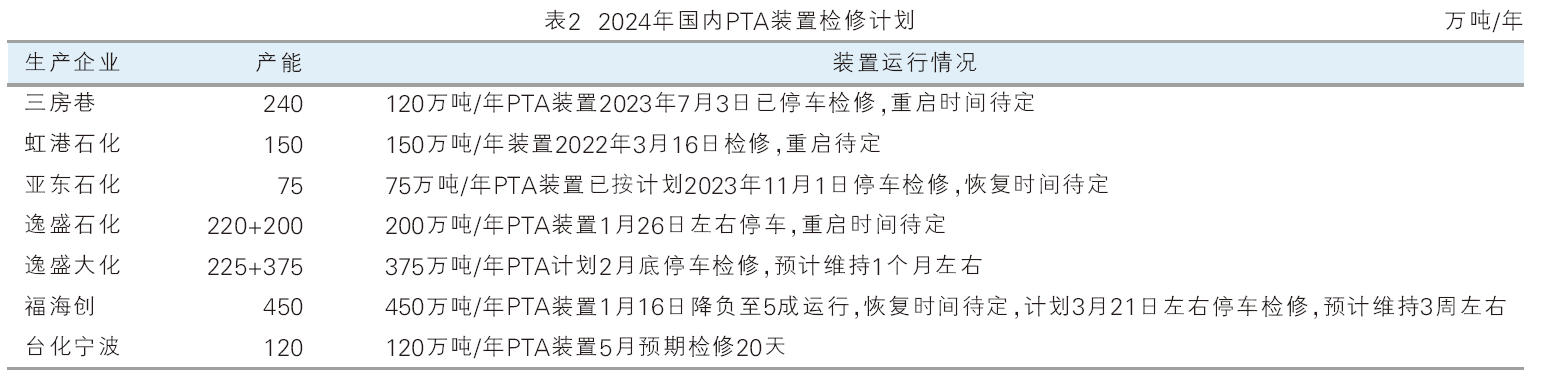

二是主力工厂装置仍有检修情况。2023年内多套PTA新装置投产后正常运行,供应量出现增加;然下游聚酯新增产能投放集中叠加经济恢复,聚酯开工率年内维持高位,整体需求表现稳健,导致PTA工厂装置检修力度较小,开工高位运行。进入2024年,三房巷120万吨/年及虹港石化150万吨/年前期检修的装置依旧未有重启计划,福海创450万吨/年装置降负荷至5成,在低加工费下PTA寡头工厂不排除有控制现货可能,或导致PTA开工率出现下滑。表2为2024年国内PTA装置检修计划。

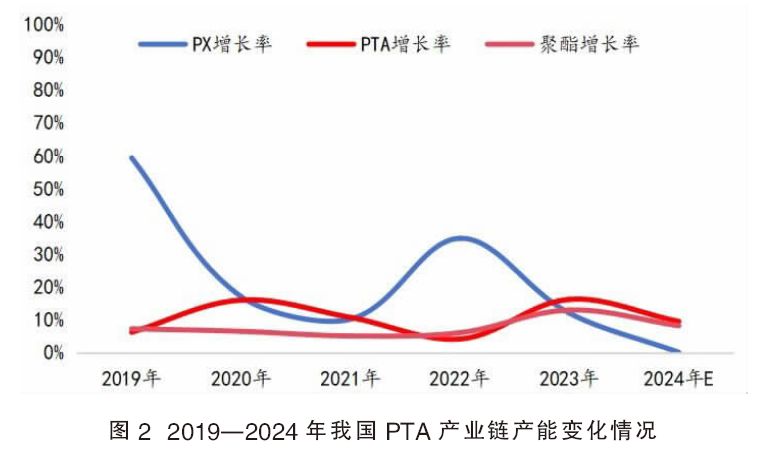

三是产业链供需平衡中,PTA高于上下游。综合2024年产业链上下游投产情况,由于前几年国内大型炼化基地的崛起,使得部分基地配套有PX装置,2022—2023年新装置投产密集,导致明年PX出现了投产真空期,2024年国内没有新装置投产计划。PTA新装置来看,2024年仍有770万吨/年的PTA新装置投产,另外2024年聚酯有746万吨/年投产。从图2可以看到,2024年PX增速为0,PTA增速9.43%,聚酯增速8.12%。由此可见,2024年PTA产能增速高于上下游,或对PTA开工率形成直接影响。

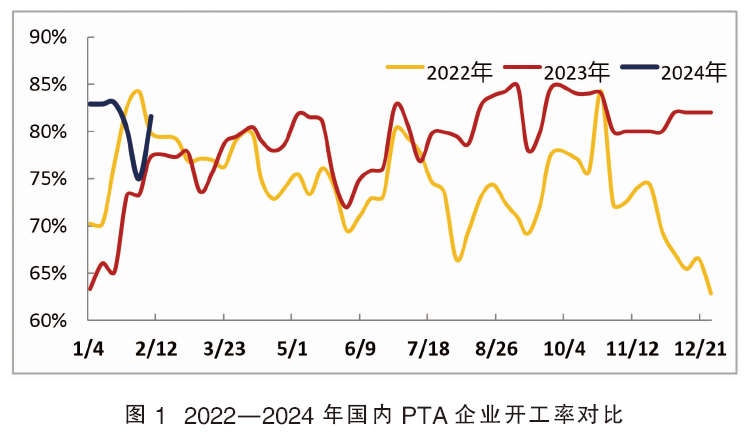

四是低加工费下,部分PTA或存检修。PTA企业盈利情况薄弱,加工费呈现中性水平(见图3)。2023年,PTA企业理论亏损199元/吨。进入2024年,PTA加工费持续修复,自身基本面表现良好对市场价格形成支撑,因此PTA加工费出现修复性上涨。但根据中小企业平均600元/吨的加工费来计算,大部分PTA仍是亏损状态,倘若加工费得不到进一步上升,不排除部分企业装置有检修的可能,从而影响PTA整体开工率。

综合来看,2024年下游聚酯或保持高开工、低库存的策略,因此刚性需求持续稳健。然2024年上游PX暂无投产装置,倘若PTA开工率维持高位水平,国内PX供应面或仍紧,上游PX价格或强于PTA,在低加工费态势下,不排除部分企业装置有检修的可能,从而影响PTA整体开工率,预计2024年国内PTA开工率或将略低于2023年。