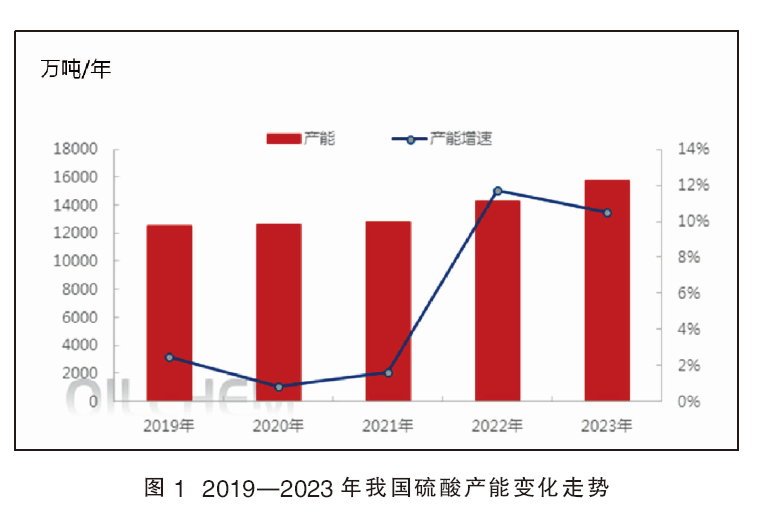

产能呈增长态势,区域分布较为广泛

2023年国内硫酸产能小幅增长,行业总产能提升至15800万吨/年,产能增速达10.49%,产能保持增长态势(见图1)。2023年硫酸新增产能925万吨/年,从新增装置的情况来看,工艺类型冶炼酸新增产能426万吨/年,占比54.27%;硫磺酸新增产能315万吨/年,占比40.13%。冶炼酸新增产能为企业扩产或前期改建的项目,硫磺酸新增装置下行延伸配套磷化工及己内酰胺产品,产业链完善度继续提升。其中华南、华北地区新增产能均为240万吨/年,均占据国内新增占比的22.64%,占比排名前两位。华东地区新增212万吨/年,占比20.29%;华南地区200万吨/年,占比19.14%。

2019—2023年我国硫酸产能复合增长率在6.03%。阶段性来看,各年度表现有一定差异。2019年期间,多家年产能超过100万吨/年的冶炼酸产能陆续投产,而硫磺酸、矿石酸产能增速则明显放缓。而另一方面,关停的硫酸企业明显增加,主要是由于环保、市场、装置等因素,产能的淘汰速度也在加快。2020—2021年随外部经济环境及冶炼行业自身高扩能导致行业利润侵蚀,产业景气度下降的影响,新增产能兑现情况出现明显的预期差。加上疫情影响下大型装置建设周期放缓,在此期间实际投产数量有限,使得年内行业增长率出现一定的收缩。硫磺酸及矿石酸作为下游化肥、化工产品配套装置新增占比有所上涨。而2022—2023年随着市场经济环境复苏,产能增长恢复疫情前的状态,产业一体化进程推进速度加快,新增产能速度推进加快。

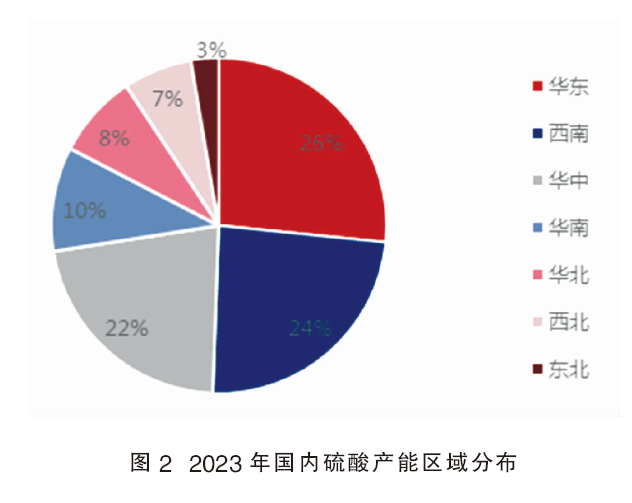

2023年国内硫酸产能区域分布依然较为广泛,七个行政区域都有硫酸装置的分布(见图2)。详细分析来看,华东地区最为集中,区域内硫酸总产能4200万吨/年,占比26%;其次为西南区域,产能3789万吨/年,占比24%;第三为华中地区,产能3473万吨/年,占比22%;第四为华南地区,产能1589万吨/年,占比10%;第五为华北地区,产能1274万吨/年,占比8%;排名第六的为西北,产能1055万吨/年,占比7%;最后为东北区域,产能420万吨/年,占比3%。

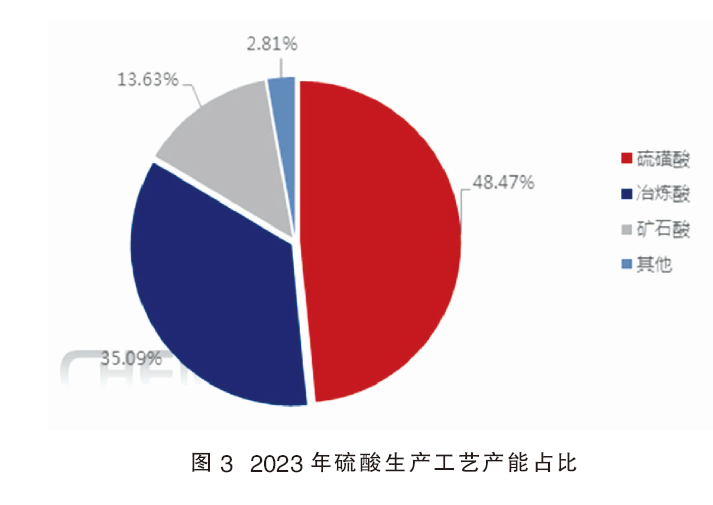

我国硫酸生产根据原料分为硫磺酸、冶炼酸和矿石酸(见图3)。2023年硫磺酸产能占比依旧维持首位,年产能7659万吨/年,占据国内总产能的48.47%;冶炼酸年产能5544万吨/年,占据总产能的35.09%;矿石酸年产能2153万吨/年,占据总产能的13.63%;硫化氢制酸、磷石膏制酸、烷基化制酸、锰渣脱硫烟气制酸等项目,合计年产能在444万吨/年,产能占比2.81%。

其中硫磺酸产品供应主要集中在云贵川及湖北、江苏地区分布,因多为配套装置,所以主要围绕化肥、钛白粉等下游需求产能。冶炼酸供应则主要集中在山东、安徽、江西、广西、内蒙古、甘肃等地,其产能分布特点呈现围绕铜、铅、锌等金属矿源,或者沿海沿江、进口矿源运输便利的区域。矿石酸供应主要分布在广东、贵州、江西、安徽等地,多围绕硫铁矿资源建设。

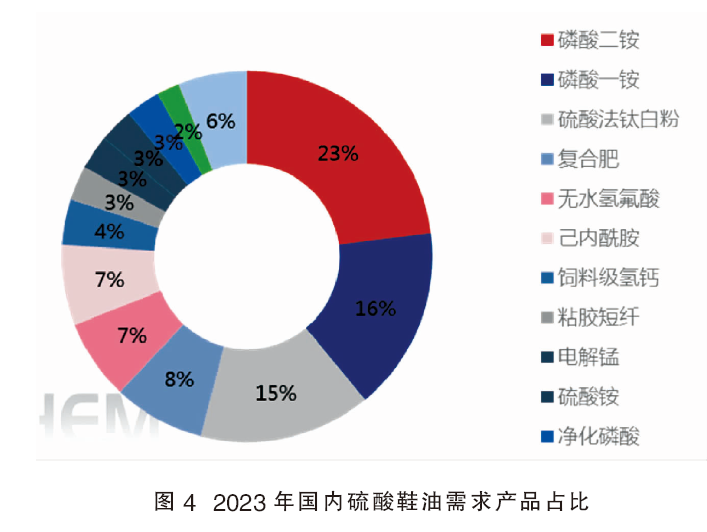

2023年我国硫酸国内下游消费量在8937万吨,较上年上涨1.44%,主要受到化工用酸上涨的影响。其中,化肥用酸4600万吨,同比下降1.6%,占比51.47%;工业耗酸4582万吨,同比增长1.21%,占比48.53%,与化肥用酸逐步接近。

在2023年硫酸下游需求中,主要消费方向变化并不明显,依然是磷复肥为主导的消费格局。其中消费量排名前三产品分别是磷酸二铵占比23%,磷酸一铵占比16%,钛白粉占比15%。而下游热门产品选手磷酸铁,随着产能释放,在2023年硫酸消费占比中提升至2%(见图4)。

近五年消费量小幅震荡

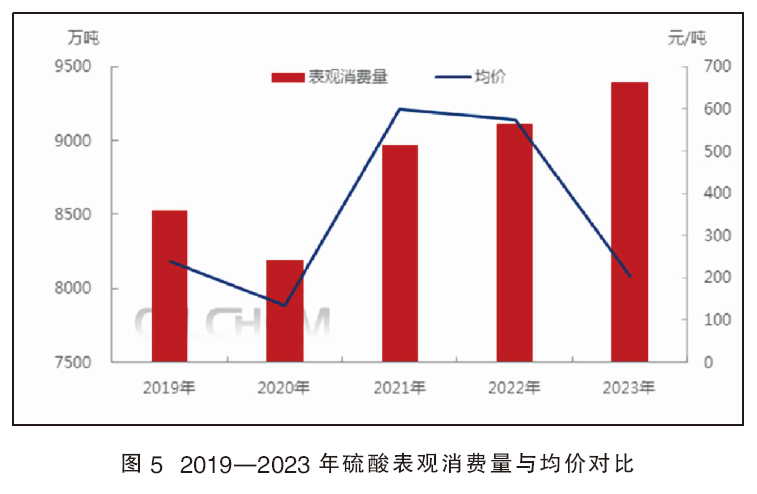

2019—2023年我国硫酸消费呈小幅震荡趋势,近五年硫酸表观消费量数据年均复合增长率在2.46%,2023年全年硫酸表观消费量达到9393.36万吨,较上年上涨3.08%(见图5)。从价格上来看,近五年硫酸价格呈先抑后扬趋势,主流波动区间在100~400元/吨, 2019年硫酸消费情况及价格走势基本一致,根据主力下游磷肥产业的需求呈现季节性波动,价格幅度多在200~300元/吨。2020年,受公共卫生事件影响,终端生产受限,硫酸价格大幅下滑,一度跌至个位数,甚至局部地区补贴运费情况。2021—2022年,因国内外疫情反复,对粮食需求强劲,硫酸的主要下游磷肥产品利润良好,生产积极性较高,因此硫酸价格波动并未对硫酸消费量造成明显影响。但随着磷肥出口受限,国内外经济环境差异,2023年,上半年硫酸下游产业链整体盈利不佳,消费量同比小幅下滑,硫酸价格维持低迷,但随着下半年整体需求回暖明显,消费量环比将出现明显上涨。

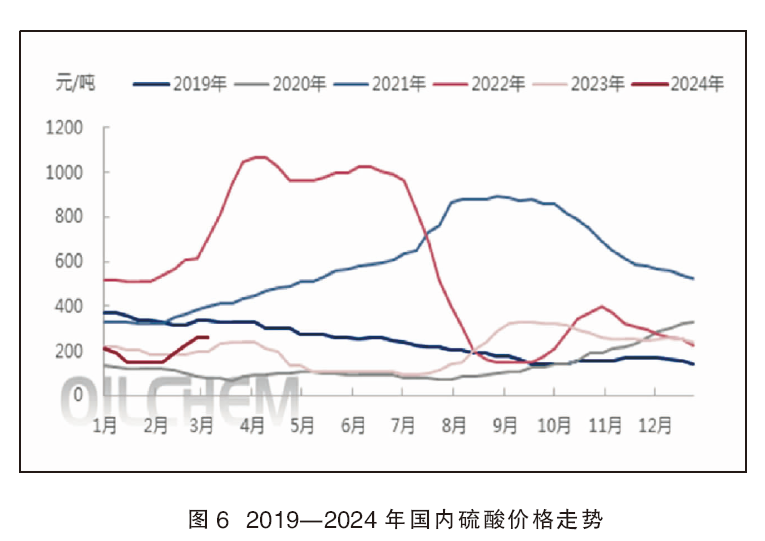

近五年来,我国硫酸全国均价走势存在较大差异,前期多平稳运行,但近三年来市场节奏变化较快,多为短期行情。价格的驱动因素在成本逻辑和供需逻辑之间不断转换,叠加近几年突发卫生事件、国际地缘冲突、化肥出口政策等造成的诸多不可控因素,国内硫酸全国均价的低点在2020年3月为77元/吨,价格高点在2023年4月在1032元/吨(见图6)。

国内硫酸市场经历2022年急涨急跌后回归到2023年的平稳缓和阶段,预计2024年硫酸的价格波动主要受成本利润和供需关系影响。2024年一月国内硫酸市场弱势主导,多地下行,主因硫酸供应充足,下游化肥、钛白粉等行业需求淡季,供需失衡,加上元旦假期导致的运输受限等因素。二月国内硫酸市场整理运行,先稳后涨:月初因临近春节假期,国内多地稳价降库为主,局部小幅涨跌;下旬结束春节假期,各地酸企库存尚处可控水平,市场心态逐步向好,新价格陆续跟进。进入三月之后冶炼酸受原料铜精矿紧张影响,部分酸厂开工小幅下滑,加上二季度酸厂检修情况较多,市场供应情况出现紧缩。下游磷肥市场国内刚需支撑,采购积极性较强,带动酸价普遍上调。详见图7。

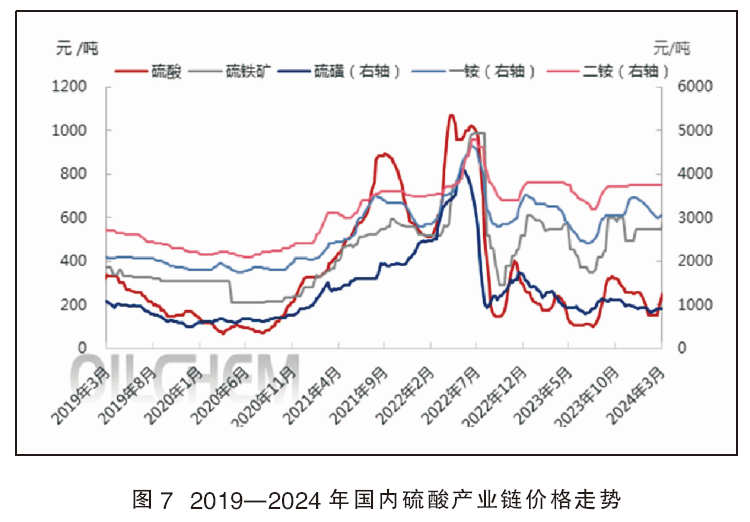

从硫酸产业链中选取两种主要原料硫磺、硫铁矿及主要下游磷肥的一铵、二铵这四个产品进行相关性分析。在近五年的硫酸产业链价格中与硫酸相关性最高的产品是硫磺,相关系数为0.89。硫磺酸在整个硫酸的产能占比中占据首位,原料硫磺的价格涨跌决定了硫磺酸的成本。因硫磺酸多为下游配套建设,其成本情况多与贸易硫酸价格进行比较,下游可灵活选择外采硫酸数量和自有硫磺酸装置的开工高低的空间。硫铁矿与硫酸的相关系数为0.75,也有部分矿石酸作为配套装置建设,但其开工灵活性较硫磺酸略有下降。因其副产品铁粉多为下游配套产品使用,或进行外卖补充整体利润。下游方面,磷酸一铵价格相关性0.7,磷酸二铵价格相关性0.6。因磷酸二铵生产工艺需要蒸汽补充,磷酸二铵生产基本配套硫磺酸,硫酸价格对其影响相对有限,而磷酸一铵对于外采硫酸方面的占比更大,硫酸价格对其成本影响偏强。

2028年下游需求或从化肥转向化工

据隆众资讯调研,未来五年硫酸行业拟在建产能将达到3497万吨/年,暂无退出产能计划(见图8)。拟在建产能中,规模在100万吨/年的装置有11套,新增产能主要分布在华中、华南、西南、华东地区,其中华中地区计划新增装置820万吨/年,占据新增总量的23.45%;华南地区计划新增674万吨/年,占据新增总量的19.27%;西南地区计划新增575万吨/年,占据新增总量16.44%;华东地区计划新增498万吨,占据新增总量的14.24%。

在制酸工艺类型方面,冶炼酸新增装置1468万吨/年,占据产能总量的41.98%;硫磺酸新增装置1310万吨/年,占据产能总量的37.46%;矿石酸方面新增装置350万吨/年,占据新增总量的10.01%。

此外,配套下游装置硫酸产能占比在51.27%,产业链规模化发展,降低采购及运输等经营成本。不过,由于2024年新增产能集中投放后,硫酸行业已转为供应严重过剩状态,企业利润大幅萎缩,或将影响后期部分新产能投放进度。

近年中国硫酸主要下游集中在化肥和化工领域,其中化肥用酸占比51.47%;工业耗酸占比48.53%,与化肥用酸逐步接近。化肥领域的磷复肥用酸占比达到93.6%,但是中国磷复肥产能结构性过剩明显(低端基础肥料过剩,高端环保型不消耗硫酸),2018年之后化肥伴随国家化工入园、环保、安全生产、淘汰落后小产能等政策推进,产业进一步整合,产量情况几乎没有增长,也导致2019—2023年整个长周期之内磷肥对硫酸的消费增量较小。预计在2028年我国硫酸的下游需求格局会从化肥向化工转变,届时工业耗酸占比将达到56% ,化肥用酸占比降至44%。

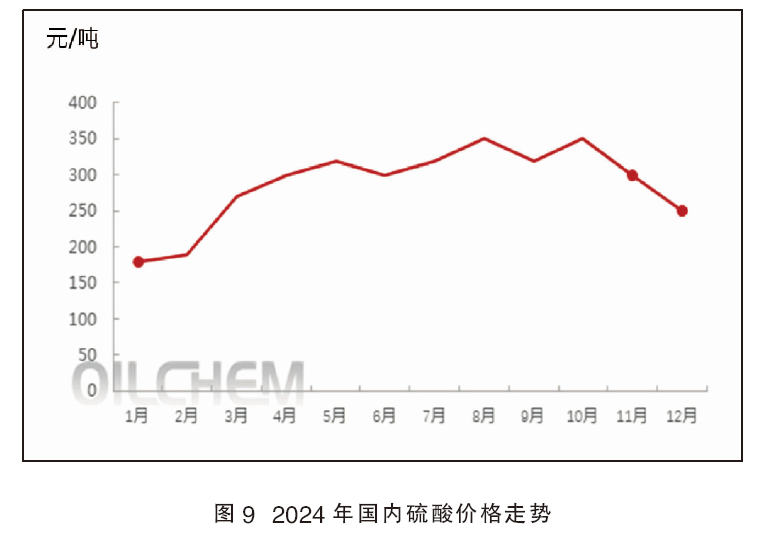

2024年国内现货价格将以震荡为主

受冶炼酸原料铜精矿紧张等影响,冶炼酸开工出现下滑,前期供大于求情况缓和,甚至出现局部供应紧张趋势。但原料硫磺国产资源增量,加上港口库存高位,价格相对稳定,也造成硫磺酸开工上涨。预计硫酸价格的波动在成本与供需之间转换,价格或在200~350元/吨附近震荡(见图9)。

一季度处于春节前后,酸企为保持节日期间库存维持合理水平,多有提前降库操作,酸价成交有一定商谈空间。春节后,随着酸厂节后库存无压,需求止跌企稳。三月随着化肥春耕需求的逐步复苏,市场持续拉涨,二季度开始,酸企检修计划较为集中,供应减量,化肥出口出现新的利好,4—5月份或有上行可能,但6月国内多地进入高温季节,下游产品也多进入行业淡季,价格走势小幅震荡回落。三季度有部分冶炼酸企仍存检修计划,叠加秋季肥市场启动,终端及贸易商或有抄底行为,7—8月仍以消耗前期库存为主,三季度末随库存消耗以及化工行业需求逐步提升,供需关系向好。四季度,初期秋季肥与冬储肥衔接阶段需求相对弱势,跌加有新增硫酸产能释放,硫酸供需情况转变,酸价难有支撑。但化肥出口情况及下游化工行业恢复情况不明,故价格或有下行可能但空间有限,四季度末多数酸企开工高位,硫酸及化肥出口情况存不确定性因素,尚存一定下行空间。