苯乙烯是一种重要的基本有机化工原料,用途十分广泛,可用于生产聚苯乙烯(PS)、丙烯腈-丁二烯-苯乙烯共聚物(ABS)树脂、丁苯橡胶和丁苯胶乳(SBR/SBRL)、不饱和聚酯树脂(UPR)及苯乙烯系热塑性弹性体(如SBS)等。此外,还可用于制药、染料、农药以及选矿等行业。

生产情况分析及预测

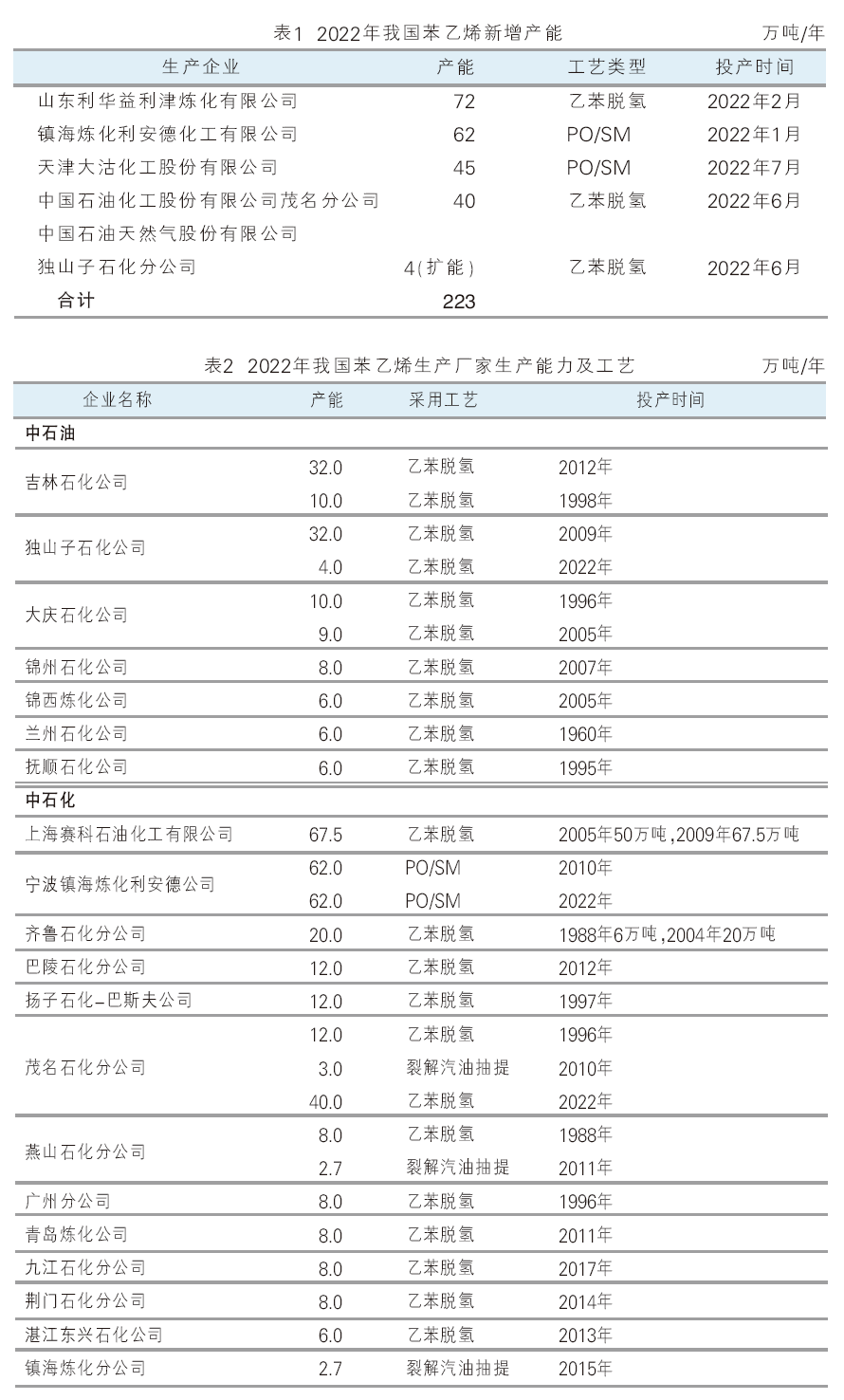

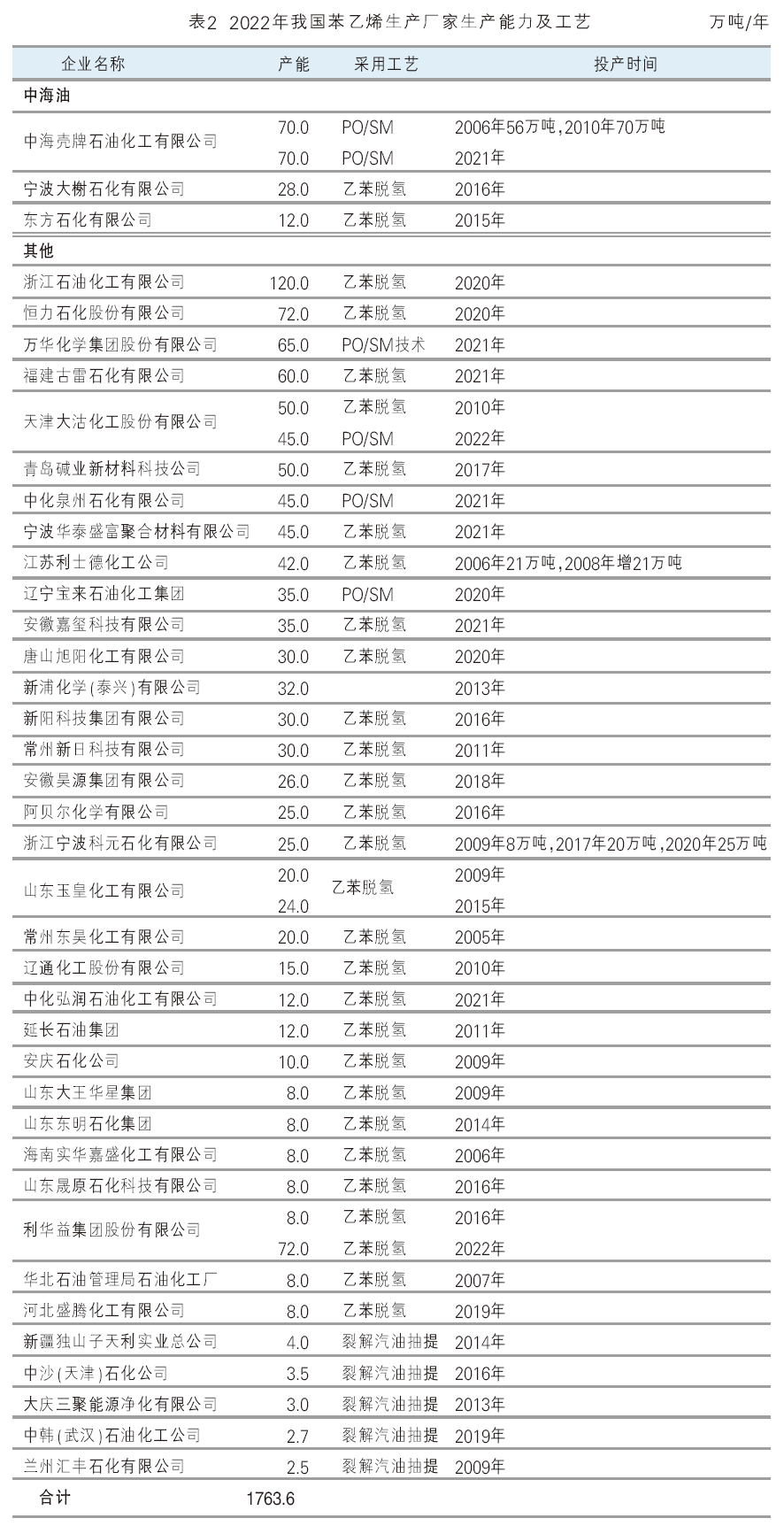

2022年我国苯乙烯产能继续保持高增长态势,年内共有4套苯乙烯装置建成投产,1套装置扩能,新增产能223万吨/年(具体见表1)。截至2022年底,我国苯乙烯产能增至1763.6万吨/年,同比增长14.47%,增速回落。我国苯乙烯装置采用技术主要包括乙苯脱氢技术、环氧丙烷/苯乙烯(PO/SM)联产技术和裂解汽油抽提(也称C8提取)技术。其中采用乙苯脱氢技术的占72.89%,采用PO/SM技术的占25.74%,剩余1.37%采用裂解汽油抽提技术。PO/SM联产工艺受益于联产的成本优势,愈发受到生产商青睐,产能占比有所提升。2022年我国苯乙烯生产厂家生产能力及工艺详见表2。

2022年我国苯乙烯总产量为1356.04万吨,同比增加11.44%;产能利用率约76.89%,同比下滑2.32%。产量增长的主要原因是新增产能开工稳定叠加需求恢复。在原料端价格上涨的影响下,行业利润收缩,加上新增产能投放的影响,产能利用率下降趋向常态化。

近年来,我国苯乙烯产能增长较快。2023年国内苯乙烯仍将有大量的新产能释放,据不完全统计拟新增产能达到412.5万吨/年(具体见表3)。苯乙烯产能快速激增,但需求增速则不及产能增速,企业产销利润大幅萎缩,或将影响后期部分新产能投放进度。

市场分析及预测

2022年,全球疫情反复,俄乌冲突等地缘政治因素复杂多变,世界经济复苏缓慢,通胀风险不断加剧,能源及原材料价格剧烈波动,产业链不断重构。在如此复杂的发展环境下,我国作为全球苯乙烯消费增长最快的国家,国内苯乙烯市场内供增强,进口继续缩量,出口活跃,市场消费稳步增长。2022年,国内苯乙烯表观消费量约为1414.11万吨,同比增长3.78%,增速回落,产品自给率提高至95.89%。2018—2022年我国苯乙烯的市场供需情况见表4。

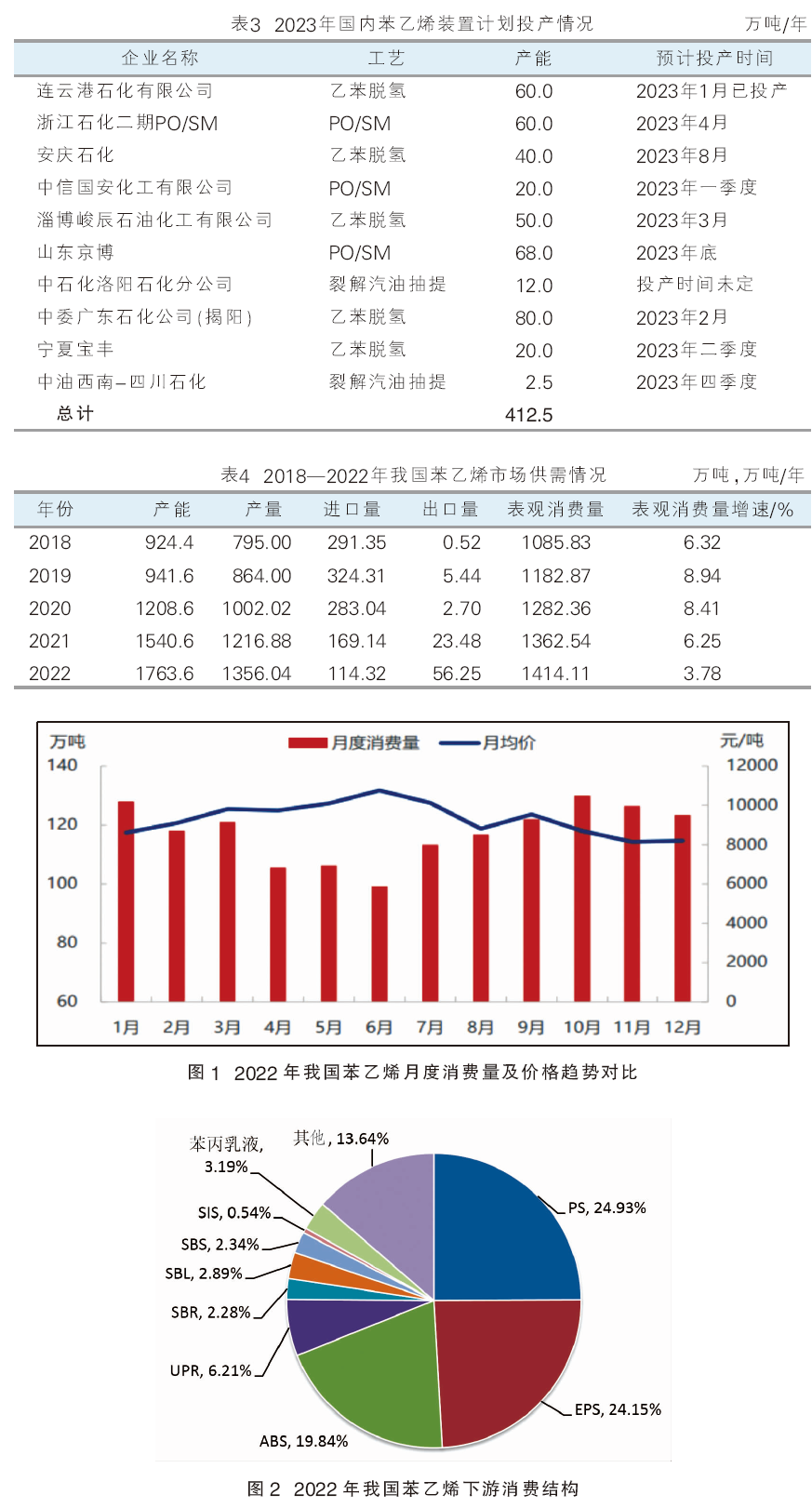

2022年,苯乙烯产业链整体盈利不佳,苯乙烯价格上涨会直接导致终端企业因亏损而停车。因此,2022年虽能源价格持续偏高,但苯乙烯价格跟进不足,消费量增长情况也有所放缓。2022年我国苯乙烯月度消费量及价格趋势对比见图1。

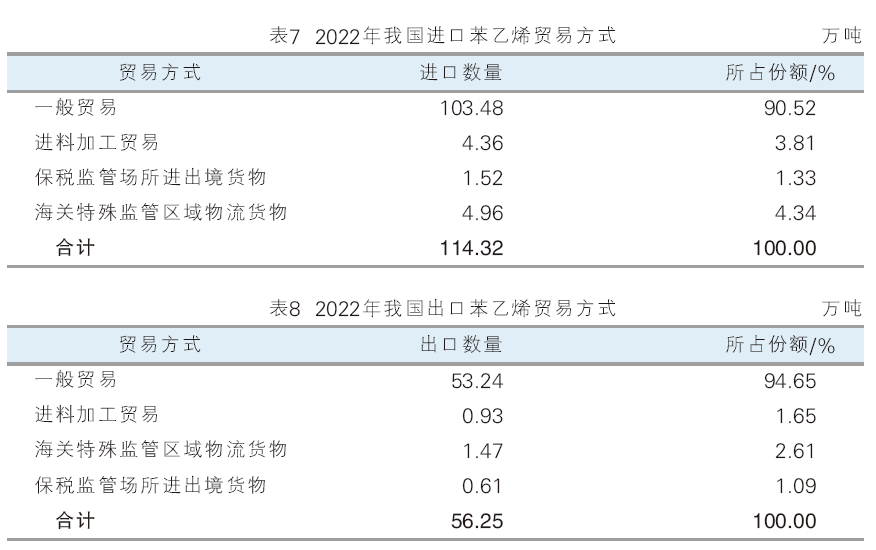

苯乙烯下游行业较多,主要集中在可发性聚苯乙烯(EPS)、ABS和PS三大领域。近年来,苯乙烯三大主流下游需求呈现小幅递增趋势。2022年三大主流下游占据国内苯乙烯消费量的68.92%,同比增长2.52%。2022 年PS是苯乙烯的最大下游,需求占比达到24.93%,比2021 年有所增量,主要是因年内行业利润尚可,因而产能增加。其次是 EPS,同比2021 年占比有所下降,主因是年内行业产能提升,而产销盈利一般,终端需求欠佳,EPS 产出减少。第三是ABS,同比2021年占比提升,主因是年内产能、产量均增长。预计2023年苯乙烯三大主体下游产能仍将提升,消费占比也将增加,或增至总消费占比的70%以上。2022年苯乙烯下游消费结构见图2。

预计未来几年,国内PS、ABS、EPS均将迎来新建和扩建高峰,产业规模将进一步壮大。据不完全统计,到2027年EPS、PS、ABS 产能将分别增至864、960、1096.5万吨/年,继续是苯乙烯需求面的支撑主力。而其他苯乙烯下游整体产能也有增量预期。预计2023—2027年,随着下游部分行业产能、产量逐步增长,预计苯乙烯行业消费量也将缓步提升。

进出口分析及预测

自2019年开始,随着国内苯乙烯产能的不断扩张,国产供应量逐年提升,进口量持续萎缩。2022年进口总量为114.32万吨,同比减少32.41%,进口依存度降至4.11%。截至2022年,我国依然是苯乙烯的净进口国。近年我国主要进口来源地变化不大,2022年位于前五位的依次是沙特阿拉伯、中国台湾、科威特、日本和新加坡,前五位共计占比98.99%。其中沙特占比66.77%,仍居进口第一位,较上年占比增21.56%。2022年我国苯乙烯进口来源详见表5。

2022年国内苯乙烯出口量大增,出口总量约为56.25万吨,同比增加139.57%。其中, 5月出口量最大,出口量为15.54万吨,占2022年全年出口总量的27.63%。主要原因是由于上半年国外部分苯乙烯装置因检修或在高成本制约下开工不高,导致货源紧缺,而中国苯乙烯新产能释放产品供应较为充裕,成为国外苯乙烯缺口补充的主要来源地。据海关数据显示,在此期间出口目的地主流区域变化不大,但涉及的范围明显增加。位居前五位的依次是韩国、印度、荷兰、土耳其及巴西,前五位共计占比 84.65%,其中韩国占比达到32.88%。2022年我国苯乙烯主要出口目的地详见表6。

2022年我国苯乙烯进口贸易方式以一般贸易为主,约占总进口量的90.52%,较2021年占比增长7.53%。具体贸易方式如表7所示。

2022年我国苯乙烯出口贸易方式主要是一般贸易,达53.24万吨,占出口贸易总量的94.65%。具体贸易方式如表8所示。

未来几年,国内苯乙烯产能、产量预期保持递增态势,而下游需求或弱于供应增速,苯乙烯国内市场竞争日趋加剧,将推进国产苯乙烯快速进入国际市场。但是,国产苯乙烯开拓新的国际市场也存在洲际运作道路铺设难度大、美金市场固有的合作难打破,以及国产品价格优势不明显等问题。因此,我国苯乙烯在2023—2027年间出口量或有小幅增长预期。

发展建议

未来几年,随着相关拟建、在建的苯乙烯装置相继投产,我国苯乙烯的产能将获得进一步的提升。但供应高于消费增速,行业竞争将更加激烈。为了促进苯乙烯行业持续健康发展,建议如下:

(1)适应低碳发展,加快环保低成本苯乙烯技术的研发

从国内苯乙烯装置的生产成本看,干气法、联产法的成本低于常规的乙苯脱氢法。因此,建议加大干气法、联产法等技术的研究力度,高效利用炼厂干气、液化气等副产气体,适应低碳环保要求。

(2)利用先进技术加快中小型苯乙烯装置规模与技术改造

未来随着产能的不断扩大,行业落后装置和产能的淘汰将逐步加快。建议国内中小型苯乙烯企业应因地制宜,充分发挥地区资源优势,尽快利用已开发成功的先进技术对现有装置进行技术改造,逐步提高装置的生产规模和工艺技术水平,向大型化和特大型化方向发展,以增强市场竞争力。

(3)提高产品性价比,拓展国际市场

在满足国内需求的基础上,不断提高我国苯乙烯产品质量,降低成本;制定战略性出口策略,加快产品出口,以化解未来产能过剩带来的产销压力。