进入2022年以来,地域冲突加剧、全球能源价格飙升、欧美通货膨胀恶化、各国货币贬值、全球主要经济体增长放缓,这些迹象都表明世界政治经济格局正在进入一个新的动荡期。我国作为全球最大的化工市场及化工生产国,面对巨变中的国际市场,中国的化工企业正面临什么样的机遇和挑战,又该如何调整自己的发展战略?

全球经济当前面临的主要不确定性

进入2022年以来,随着全球主要经济体陆续出现GDP季度比负增长,以及受诸多不确定性因素的影响,越来越多的经济学家及投资分析机构认为全球经济正在进入新一轮衰退动荡期。国际货币基金组织2022年10月发布的“世界经济展望”报告,再度调低了对全球主要经济体2022年及2023年GDP增长的预测数据。

2022年上半年美国GDP收缩,下半年欧元区GDP收缩,约1/3世界经济面临连续两个季度负增长。根据国际货币基金组织的最新预测,2022年世界经济将比2021年增长3.2%,其中发达经济体增长2.4%,新兴市场和发展中经济体增长3.7%。2023年,世界经济增长将更加缓慢,为2.7%,其中发达经济体增长1.1%,新兴市场和发展中经济体增长3.7%。

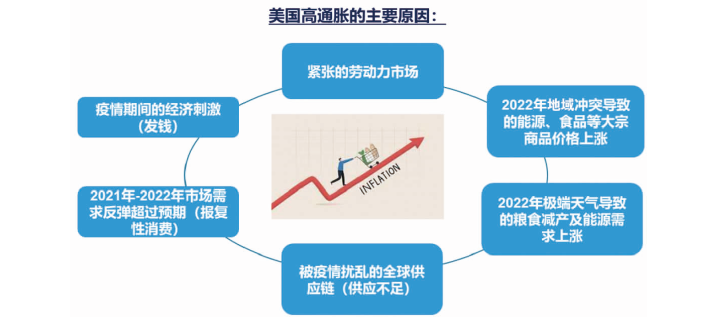

导致经济学家和投资分析机构看衰2022及2023年全球经济增长的主要因素包括,世界各国为应对高通胀而采取的货币紧缩政策,地域冲突,以及受疫情影响而遭到重创的全球供应链。

1.高通胀-美元加息-主要货币贬值

2021年底在发达经济体首先爆发的高通胀迅速扩展到了全球的大部分经济体,成为全球央行2022年面临的最大挑战之一。

2022年美国通货膨胀达到了大约40年来的最高水平之一,8月份和9月份的物价比同比分别高出8.3%和8.2%。欧元区9月份的通货膨胀率达到10%,而英国的年通货膨胀率为9.9%。据估计,新兴市场和发展中经济体在2022年第二季度的通胀率为10.1%;第三季度将达到11.0%的峰值,这是自1999年以来的最高水平。

据IMF最新分析数据,全球总体消费者价格指数通胀预测将从2021年的4.7%上升至2022年的8.8%,并在2023年和2024年分别下降至6.5%和4.1%。发达经济体将比新兴市场和发展中间体更快走出通胀期。

到目前为止,本轮通胀对亚洲新兴市场和发展中间体(包括中国)的影响相对其他地区较小,部分原因是中国经济活动放缓,以及这些地区的大部分食品价格上涨有限。

众所周知,美元是全球贸易的主导货币。尽管近年全球贸易货币开始呈现多元化趋势,但是美元仍占全球国际贸易支付的40%,占全球储备货币的59%。因此毫无意外地,美国为应对本国通胀而采取的紧缩货币政策(持续加息)直接引发了全球很多经济体的通胀及货币贬值。到2022年9月,美元兑欧元已经升值约15%,兑人民币升值超过10%,兑日元升值25%,兑英镑升值20%。由于本轮美联储加息还没有达到预期的抑制通胀效果,因此不排除2022年底之前美联储还会继续加息。值得指出的是,本轮通胀和以往美国通胀最大的不同点是劳动力市场始终紧张,这也是导致美联储在2022年3月之前一再拖延加息决定的主要原因。

2.地域冲突-全球粮食危机和欧洲能源危机

地域冲突对世界经济的两大直接影响体现在全球粮食供应和欧洲能源供应上。

俄罗斯、乌克兰是世界的重要粮食供应国。俄罗斯是世界最大的小麦出口国,在国际粮食市场具有举足轻重的地位。2021年,俄罗斯小麦出口3290万吨,占全球18%;乌克兰小麦出口2000万吨,占全球10%;两国玉米出口占全球19%,葵花籽油出口占全球63%,菜籽油出口占全球15%。

俄罗斯还是世界化肥主要供应国、世界最大的氮肥和尿素出口国、第二大钾肥出口国和第三大磷肥出口国。地域冲突前,俄罗斯年产钾肥1350万吨,占全球产量20%;出口1084万吨,占全球贸易量的19%。地域冲突以来,俄罗斯宣布禁止出口化肥。主要受影响地区包括拉丁美洲、东欧和中亚等部分国家。受化肥供应短缺的影响,这些国家和地区预计粮食和农作物会减产,从而进一步威胁全球粮食供应安全。

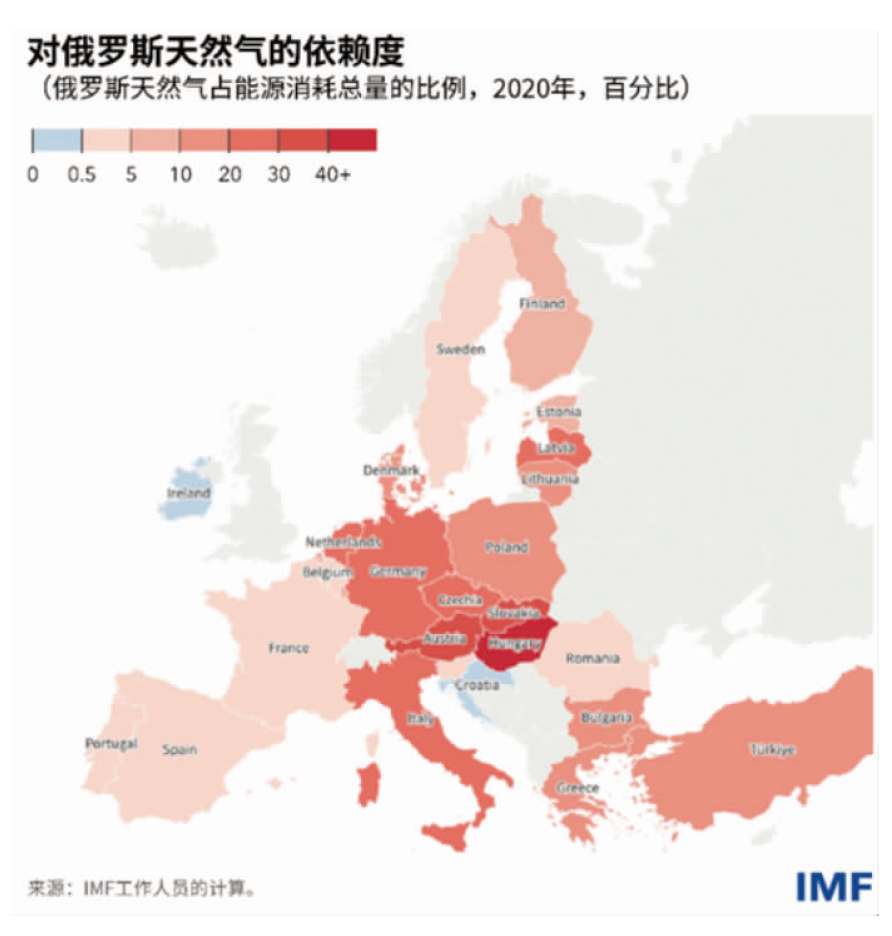

俄罗斯是世界第三大石油和天然气生产国。地域冲突前,俄罗斯出口的石油占全球石油贸易量的10%,出口的天然气占全球贸易量的近20%。主要出口市场为欧洲。欧洲各国对俄罗斯原油及天然气的依赖度不同,很多国家的依赖度超过30%~40%。地域冲突爆发后,欧洲国家和俄罗斯的关系进入前所未有的紧张状态,这不仅导致了俄罗斯供应欧洲的油气数量骤降、油气价格飙升,而且重创了欧洲的工业结构,尤其是化工业和其他高能耗行业,未来也必将改变欧洲的工业和经济结构。

地域冲突引发的欧洲能源供应危机已经严重影响了欧洲的经济发展,很多能源密集型企业不得不选择减产或者停产。雅苒和巴斯夫相继宣布大幅削减其多套合成氨装置的产量,以及其他以天然气为原材料的产品产量。包括钢铁制造在内的很多高能耗企业也纷纷减产停产。

未来欧洲地区可以预见的工业及化工业主要变化包括:石化能源进口多元化,加大从中东、美国以及世界其他地区的进口,降低对俄罗斯进口的依赖度;进一步加速对清洁能源的投入,提高清洁能源在能源消费结构中的比例;能源密集型产业将大规模从欧洲迁出;以天然气为源头的基础化学品生产在全球市场失去竞争力。

由于欧洲化工业和中国化工业结构相似,中国化工企业中短期内将部分化工产品出口欧洲的机会增大,尤其是中下游精细化学品和高性能材料。

由于欧洲化工业和中国化工业结构相似,中国化工企业中短期内将部分化工产品出口欧洲的机会增大,尤其是中下游精细化学品和高性能材料。

3.供应链中断-重建供应链-逆全球化

世界银行2019年10月发布的《2020年世界发展报告:全球价值链,以贸易促发展》显示,当前世界贸易的50%以上涉及全球价值链。其中以东亚/太平洋、欧洲/中亚和北美三大区域为重心,且相互交织。东亚/太平洋和欧洲/中亚两个区域参与全球价值链以区内为主,其次是这两个区域之间的相互参与。北美参与全球价值链的区内比重较低,对东亚/太平洋和欧洲/中亚的依赖程度较高。另外四个区域中东北非、拉美/加勒比、南亚和撒哈拉以南非洲,区内价值链比重不大,而对东亚/太平洋和欧洲/中亚的依赖程度均相当高。以上四个区域参与全球价值链,最大合作伙伴是欧洲/中亚,其次是东亚/太平洋,北美比重相对较小。

据世贸组织的全球贸易矩阵研究报告,1995年,三大区域分别以日本、德国和美国为中心。2017年,东亚/太平洋区域以中国为重心;欧洲中东亚区域中心仍是德国,但重要性降低;北美仍以美国为中心。但无论欧洲/中亚还是北美,对中国的贸易依赖程度都很高。

随着及贸易保护主义抬头,新冠疫情爆发前已经出现了逆全球化的苗头。自2019年底起,随着COVID-19的爆发,历经几十年发展起来的全球化供应链遭到了重创。随着各主要经济体纷纷重塑本国产业链,以及紧张的地缘政治关系,未来全球经济大概率会在之前全球化的基础上形成以地理位置及政治联盟为基础的几个相对独立的经济循环体。

全球化工业现状

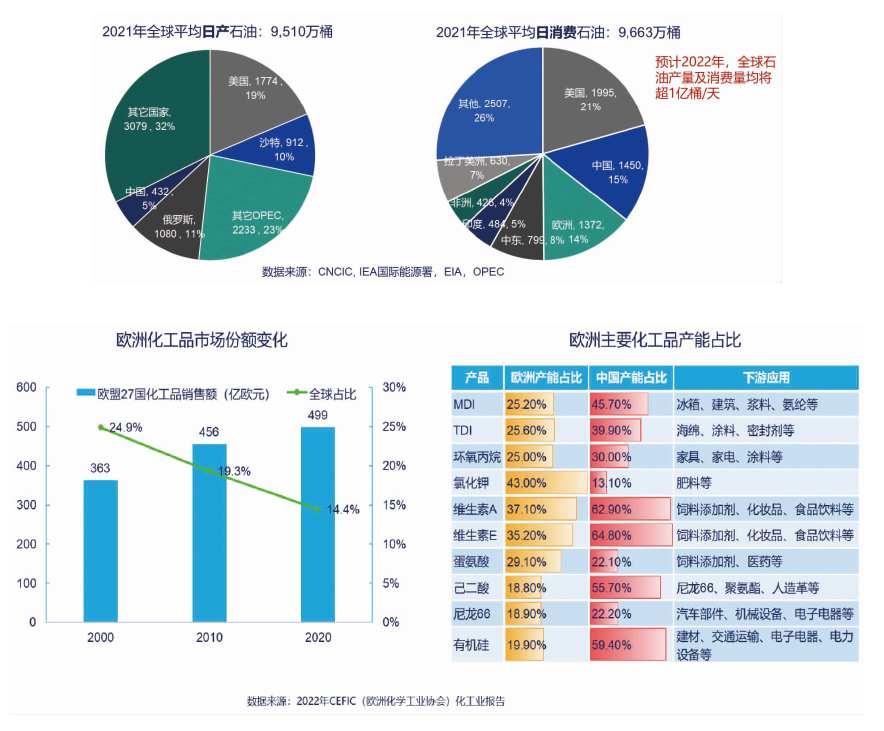

据2022年欧洲化学工业学会最新化工业报告数据显示,2020年全球化学品总销售额达到34710亿欧元。中国是全球第一大化学品生产国,2020年化学品销售额占全球化学品销售额的45%。其次是欧盟27国和美国,分别占全球化学品总销售额的14%和12%。

2021年随着全球经济回暖,对化学品需求增长增强,全球化学品总产量增长5.8%,产值增长的12%,产能利用率增至82.3%。预计至2025年,全球化学品产量增速仍将保持在3%以上。

自2021年起,受疫情后经济恢复、OPEC减产、通胀等因素的影响,石油价格开始大幅攀升;到2022年地域冲突爆发之后,全球油价进一步飞涨。尽管包括美国在内的世界各国相继抛出石油储备以平抑油价,但是随着欧洲北溪天然气管线泄漏事故的发生,以及从2022年11月起OPEC开始执行的石油减产(减产200万桶/天)、到年底欧盟将完全停止从俄罗斯进口石油等事件的影响,预计国际油价在2022年以及2023年上半年都将维持高位。

美国作为日产石油当量最大的国家及新兴能源净出口国,近年一直在试图改变全球的能源供应格局。近期美国与OPEC+国家在石油减产问题上分歧很大,这种分歧给未来全球石油市场又增加了一个不稳定因素。

欧洲产能占比较高的化工品种主要集中在农业与建筑行业,在化肥、饲料添加剂、建筑保温、涂料等领域全球占比较高。从产品结构上来看,欧洲企业与中国企业产品竞争性强,随中国市场进一步产能扩张,以及乌克兰问题导致的欧洲能源价格高涨,中国化工企业对欧洲传统企业的市场挤占会更加明显。

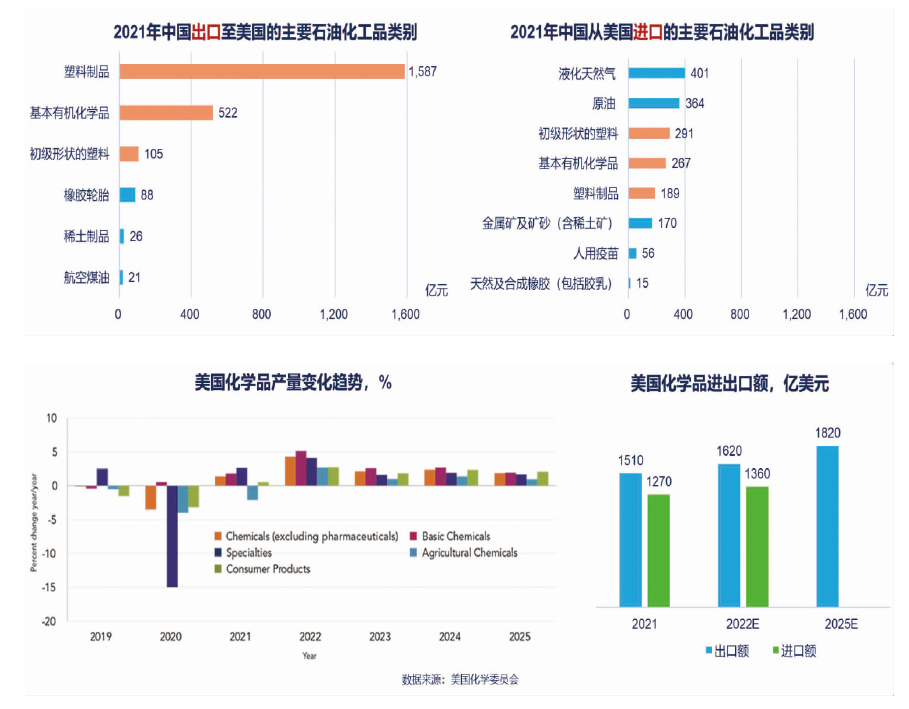

相反,中美之间石化产品有很强的互补性。中国从美国进口的石化产品主要包括液化天然气、原油、初级形状的塑料和基本有机化学品;中国向美国出口的石化产品主要包括塑料制品和基本有机化学品等。

尽管通货膨胀与供应链短缺问题持续存在,但受下游需求增强及重建库存推动,2021—2022年美国化工行业增长势头强劲;基础化学品生产将在未来几年推动美国化学工业的增长;美国将是中国区以外增长最快的主要化工市场(生产及消费同步增长)。

2021年美国GDP增长5.6%,工业产值增长5.5%,化学品产量实现1.4%的增长(2020年为-3.4%)。2022 年,预计基础化学品产量增长5.1%,特种化学品产量增长4.1%。2023—2025年,随着供需平衡的恢复,以及终端市场需求增速趋稳,美国化工产品产量增长率将处于略高于2%的水平。近年来新涌现的美国原料优势及龙头企业的重新整合分拆,将使其在2025年之前处于领先地位。

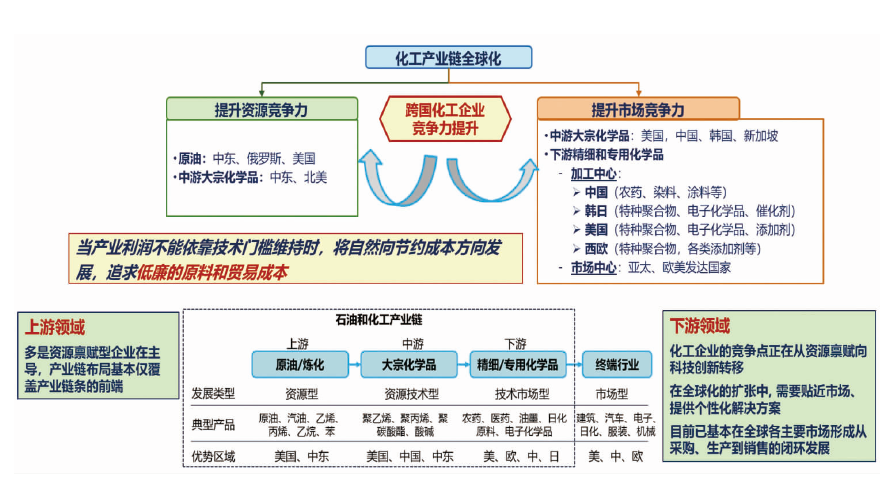

世界化工产业链的竞争途径,从20世纪60年代到90年代技术竞争,以及全球化扩张转变为21世纪前20年的资本主导的竞争,资源和市场是化工产业链全球化遵循的主要方向。2020以来,随着逆全球化持续叠加疫情及地域冲突等因素,跨国企业正重新寻求科技核心竞争力。

中国化工企业普遍关心的海外业务议题及发展机会

2021年,我国石油和化工行业对外贸易持续高速增长,进出口总额创历史新高。海关数据显示,全行业进出口总额8600.8亿美元,占全国进出口总额的14.2%,同比增长38.7%。其中,出口总额2955.5亿美元,增长41.8%;进口总额5645.4亿美元,增长37.1%;贸易逆差2689.9亿美元,增长32.3%。

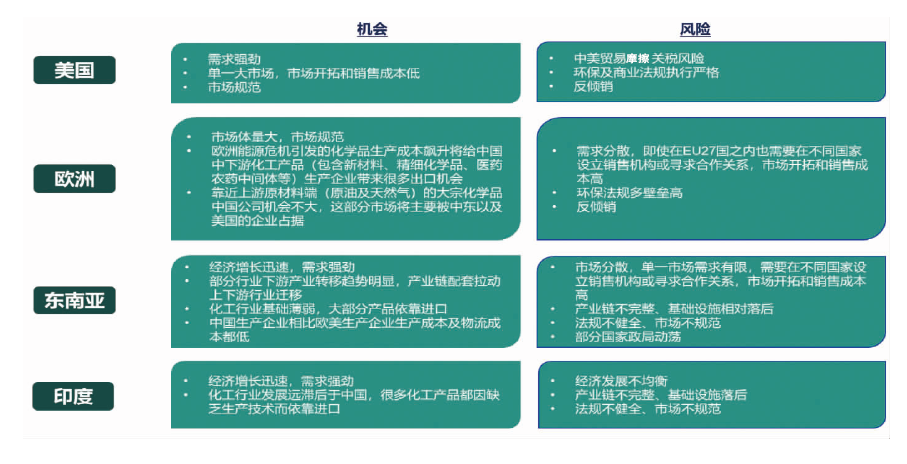

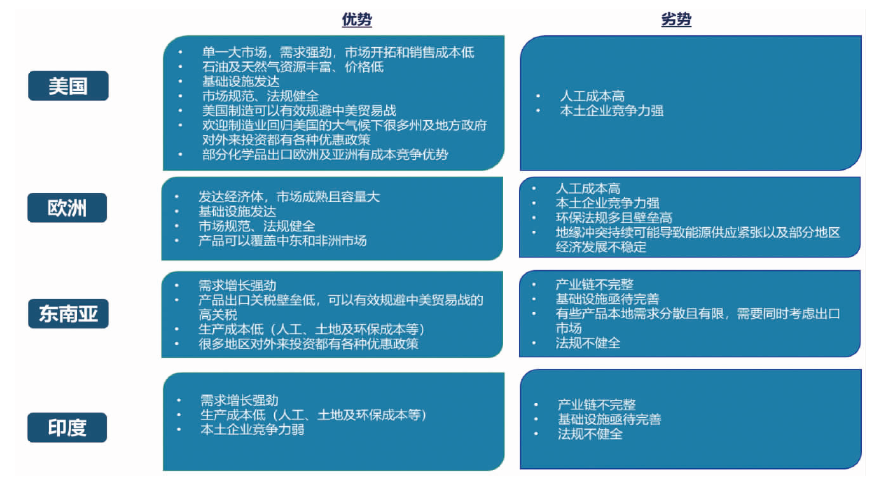

2022年10月中国化信咨询对部分中国化工企业的调查显示,有将近2/3的中国化工企业有出口业务,其所覆盖业务涉及从上游石油精炼到下游精细化学品与高性能材料的各个领域。经过近二十多年的发展,中国化工产品已广泛销往世界各地。就本次调查的企业而言,主要出口目的地为欧洲、东南亚、美国和印度。本次参与调查的中国化工企业有约1/3在海外有分公司或者办公室,其中半数以上在美国和欧洲设立了办事机构,此外东南亚和印度也是中国化工企业非常活跃的地区。

美国和欧洲是中国化工企业的传统出口目的地。近年随着下游多个产业逐步向东南亚转移(如服装、制鞋、汽车及电子等),中国化工企业在东南亚扩大销售及投资建厂呈迅速增长趋势。印度是近年中国出口及对外投资的新兴市场。

本次参与调查的化工企业中有2/3的企业有计划进一步开拓海外市场,目标市场以欧洲和东南亚为主,其次是美国和印度。自2018年爆发的中美贸易摩擦,以及持续紧张的中美关系,使得很多中国企业对进一步扩大对美出口及在美国拓展业务持谨慎态度。欧洲市场整体需求量大、市场环境规范、与中国政治冲突小,因此是近年中国化工企业理想的发展目的地。受益于新一轮产业转移,东南亚是近十年全球经济发展速度最快的地区之一;加之毗邻中国,交通物流便捷,已经成为近年中国企业海外拓展的热点地区。

中国化工企业已经开始进入发展转型时代,从中国制造出口全球升级跨越至跨国经营。根据经验,全球大部分化学品的最终消费市场美洲、欧洲中东及非洲、亚太各占1/3,这也是领先的跨国化工公司全球布局基本上都分为这三大区的主要原因。

美洲市场:分为北美洲和南美洲。北美市场以美国为中心,大部分商品美国市场约占整个北美市场的90%。自1992年签署生效的北美自由贸易协议(2018年起被新的美国-墨西哥-加拿大协议取代)是美国、墨西哥、加拿大三国之间的一揽子贸易协议,构成了北美大陆的贸易一体化市场。相比于发达的北美市场,南美洲市场较小。

欧洲、中东及非洲市场:主要以欧洲市场为主,中东及非洲的市场量很小。相比北美市场,欧洲市场分散、法规众多,市场开拓需要的投入更大。

亚太市场:亚太市场的重中之重是中国,东南亚和印度市场近年发展迅速。亚太市场各国发展程度差异较大,产业链配套、物流、基础设施等还亟待完善。

从化学品出口的角度看,欧洲能源危机引起的化学品及工业品产品价格飙升和供应短缺将在中短期内给中国化工中下游产品生产企业带来更多的出口机会;在全球经济放缓的预期下,来自东南亚和印度的需求仍将相对强劲。

从在海外投资建厂的角度看,基于原材料供应、接近市场,以及规避地缘冲突及贸易摩擦风险等主要因素的考量,美国和东南亚应成为中国企业海外建厂的首选。

李华 资深项目总监

南开大学硕士,有机化学专业

南开大学学士,化学专业

20年以上化工咨询行业经验, 服务客户均为全球知名企业及国内百强企业,拥有丰富的跨国公司项目管理经验