甲苯常温下无色透明、带特殊芳香味,是一种常用的化工原料,主要用于掺合汽油组分及作为生产甲苯衍生物、炸药、染料中间体等,用途十分广泛。按工艺路线来分,我国甲苯的来源主要分三类:一是炼焦副产品回收苯法生产的焦化甲苯,约占甲苯总产量的14%;二是来自炼厂催化重整装置,为炼油甲苯;三是乙烯裂解副产,为化工甲苯。后两种统称为石油甲苯,占甲苯总产量的86%,其中催化重整是石油甲苯生产的主要工艺路线。

生产现状及预测

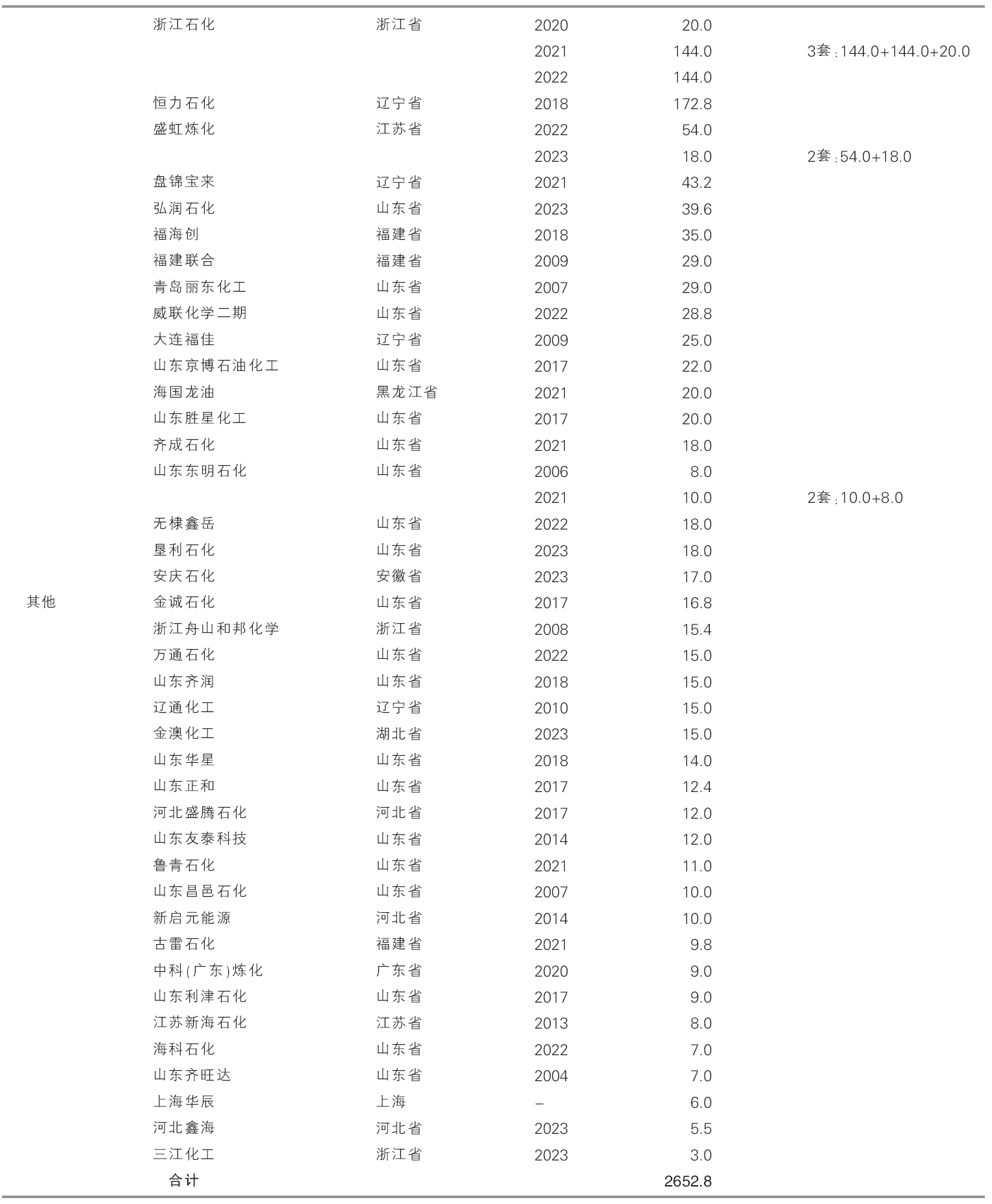

2023年我国甲苯新增产能318.9万吨/年,总产能上涨至2652.8万吨/年,较2022年增长12.76%,产能增速保持高增长态势。从年内新增装置的情况来看,单套产能规模越大,一体化制规模化程度更高,TOP企业装置均向下延伸配套PX产品,产业链完善度大大提升。2023年国内甲苯新增产能统计见表1。2023年我国甲苯总产量上涨至1637.7万吨,较2021年上涨31.47%。2023年国内石油甲苯主要生产企业现状见表2。

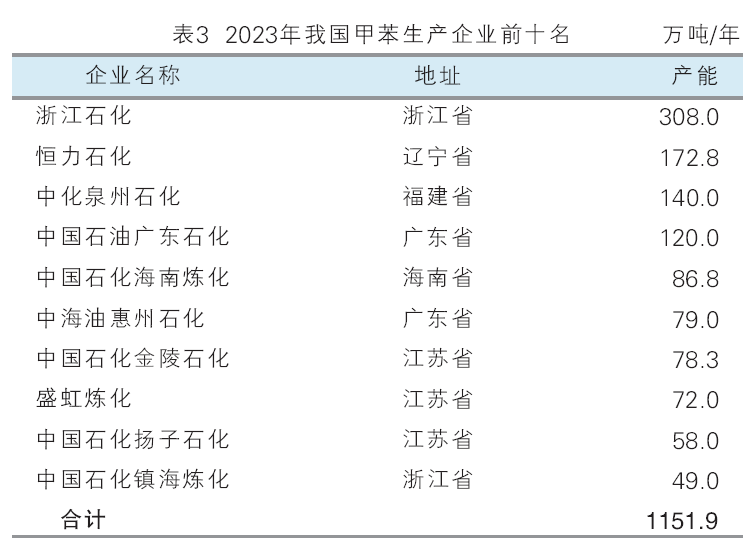

当前国内甲苯行业占比前十位的企业产能达1151.9万吨/年,占全国总产能的43.62%,较2022年占比增加2.81%。从生产工艺的分布来看,前十位的企业基本是大型芳烃联合一体化装置,配备下游对二甲苯装置。2023年我国甲苯生产企业前十名见表3。

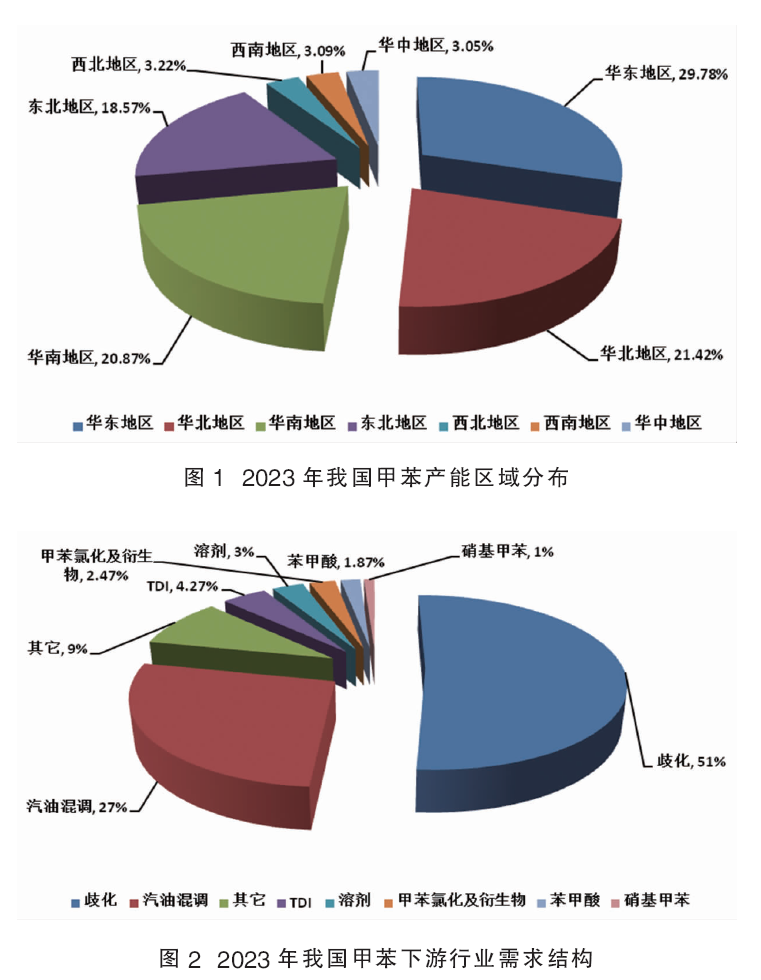

从区域分布来看,2023年国内甲苯产能区域分布依然较为广泛,七个行政区域都有甲苯装置的分布,其中以华东、华南区域为主,占比51%。甲苯下游聚酯领域的消费地以华东特别是江、浙地区为主,近消费端的生产分布特点体现明显。详细来看,华东地区最为集中,区域内甲苯总产能790.0万吨/年,占比29.78%;其次为华北地区,产能568.23万吨/年,占比21.42%;第三为华南地区,产能553.64万吨/年,占比20.87%。第四为东北地区,产能492.62万吨/年,占比18.57%。从甲苯区域分布的变化可以看出,华东区域一直是国内甲苯的主产区,近消费端且依托炼化项目是当地甲苯产能发展的主要支撑。华北地区外售甲苯企业数量快速增加,其产能排名从2022年的第四提升为第二;华南地区芳烃联合装置的增加支撑本区域产能排名仍处第三。综合来看,国内甲苯产能分布区域呈现多元化的特点,但从产量的占比来看,仍是东部及沿海区域为主,内陆及西部区域辅助的分布格局。2023年我国甲苯区域产能分布见图1。

2023年甲苯生产企业按性质分布来看,居第一位的是国营企业,累计占比55.02%,其中,中石化企业产能677.4万吨/年,占比25.54%;中石油企业产能510.3万吨/年,占比19.24%。第二位是民营与合资企业,产能为1193.2万吨/年,占比44.98%。国有企业依然是甲苯生产的主力军,民营与合资企业因恒力石化、盛虹炼化大型炼化一体化装置投产,占比大幅提升。

2024年大炼化装置扩张进入尾声,虽然甲苯产能增长主要体现在催化裂解的副产品上,但行业供应过剩状态继续上升,甲苯行业将步入高速扩张后的消化期。预计到2027年甲苯产品行业产能将达到3073.3万吨/年,暂无退出产能计划。拟在建产能中,新增产能主要分布在华南地区,其中配套下游装置的企业有3家。甲苯行业扩能主要是作为裂解装置的副产品出现。2024—2027年国内新增甲苯装置情况见表4。

市场现状及预测

2019—2023年,我国甲苯产量呈现逐年递增的上升态势。

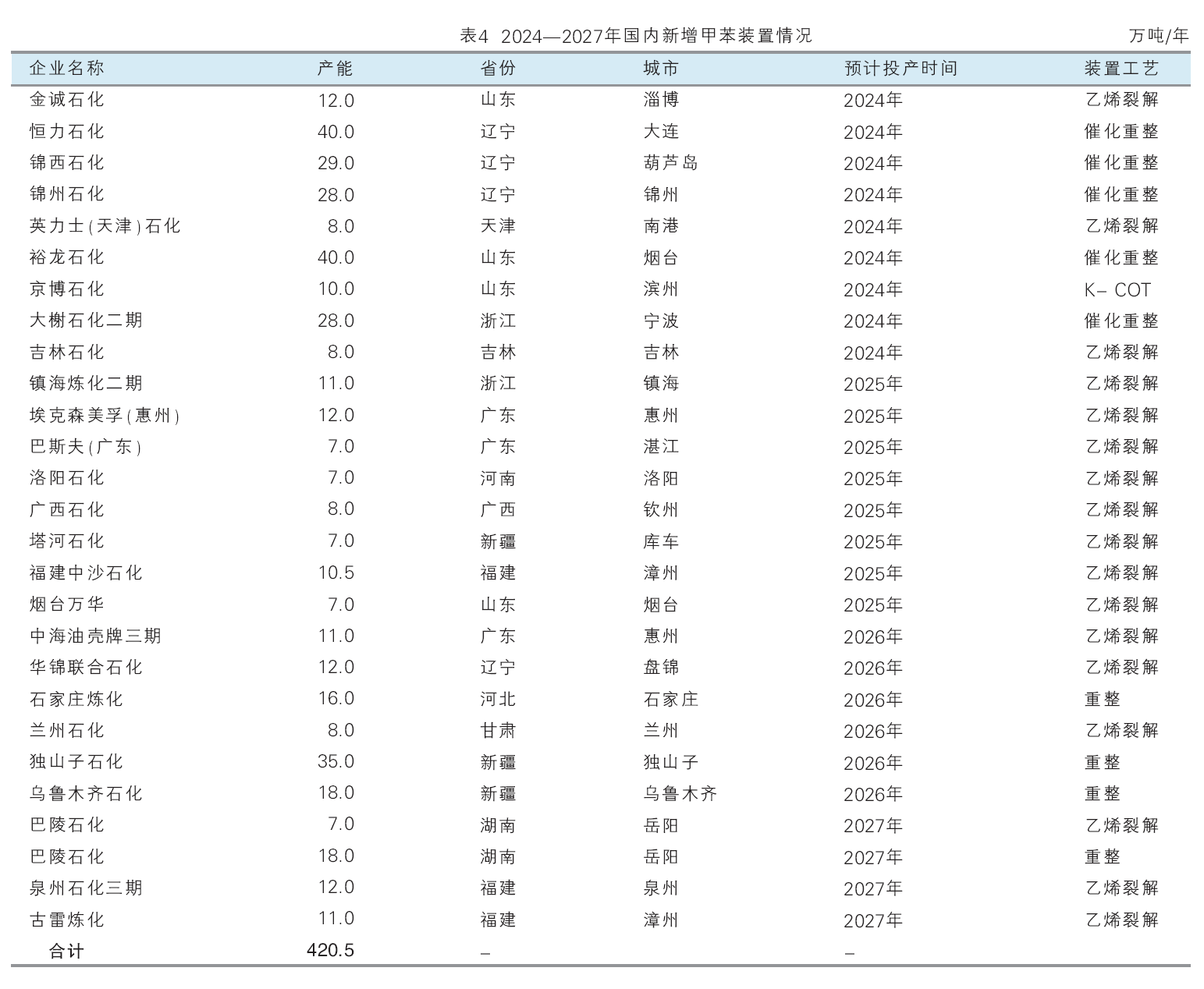

甲苯下游精细化工行业较多,2023年从行业下游消费结构来看,对甲苯消费量较大的行业包括歧化、汽油混调、TDI等。目前歧化依旧是需求较大的行业,占比达到51%;其次是汽油混调,占比达27%。化工合成行业中较大的下游依次是TDI、甲苯氯化及衍生物、苯甲酸,占比分别是4.27%、2.47%、1.87%。2023年我国甲苯消费结构见图2。

2023年我国甲苯表观消费量为1592.38万吨,同比上涨34.1%。主要由以下两个因素驱动:首先,纯苯和二甲苯下游需求的增加,推动了甲苯歧化装置的发展,进而提高了对甲苯的需求量。其次,在调油方面,上半年受到出行率增加和亚洲调油需求向好的影响,调油需求整体呈现偏强走势。然而,下半年由于需求不及预期,需求小幅减弱。尽管如此,全年需求仍比上一年有所改善,整体需求表现向好。月度消费情况来看,1—2季度整体消费量维持在较低水平,主要原因是上半年部分装置停车检修,整体供应水平下降。下半年检修装置陆续恢复重启,且部分地炼企业甲苯装置开启,国内供应量得到提升。

2024年从供需角度来看,我国甲苯市场新增产能有限,国内供应将基本满足自身需求。然而,在甲苯下游产业中,纯苯和二甲苯的需求将保持稳定增长,可能使得这两种产品价格保持在较高水平。因此,企业可能会提高甲苯歧化装置的开工率,从而导致甲苯外销量减少或维持在低位。整体而言,我国甲苯供应将会偏紧。从需求方面来看,调油需求可能存在一定的不确定性,容易受到国际油价变化和国家政策等因素的影响,预计将呈现下降趋势,或低于2022—2023年的水平。此外,甲苯出口的稳定性将得到加强,出口量的变化将影响生产企业的外销量和社会需求量。初步预测,2024年我国甲苯出口量将高于2023年。

价格趋势及预测

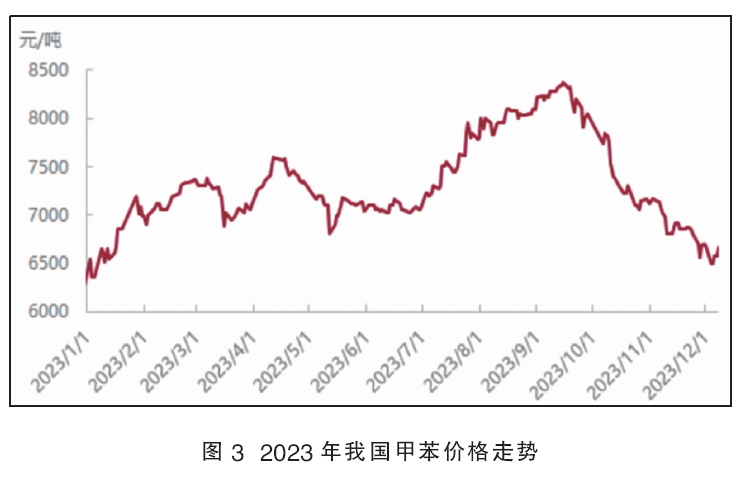

2023年,我国甲苯市场呈现“M”型走势,上半年经历震荡攀升,年中短线回调后再度上涨,年末最终步入下滑阶段。价格波动的主导因素源于成本变动和供需端的变化,其中供需端的基本面偏强成为支撑今年甲苯价格的关键因素。同时,相关产品变动、行业政策、区域竞争等因素也对年内价格走势产生了一定影响。2023年,我国甲苯的年均价为7265元/吨,较2022年下降192元/吨,同比跌幅为2.57%。尽管价格未达到2022年水平,但仍然处于近五年来的较高水平。年内最低价出现在1月份,为6340元/吨;最高价则在9月份,达到8360元/吨,价差达到2020元/吨,年内价格波动显著,价差明显。2023年我国甲苯价格走势见图3。

预计2024年我国甲苯市场将在“M”型走势中继续演变,价格可能维持近两年的高位,但随着调油需求的波动,价格可能出现较大波动。另外,需密切关注进出口变化,以及区域间竞争和差异化对市场的影响,或对市场上涨带来一定阻力。但总体来看,2024年甲苯在供需偏强、相关产品及宏观预期向好等多重利好因素的支持下,市场前景较为乐观。

进出口现状及预测

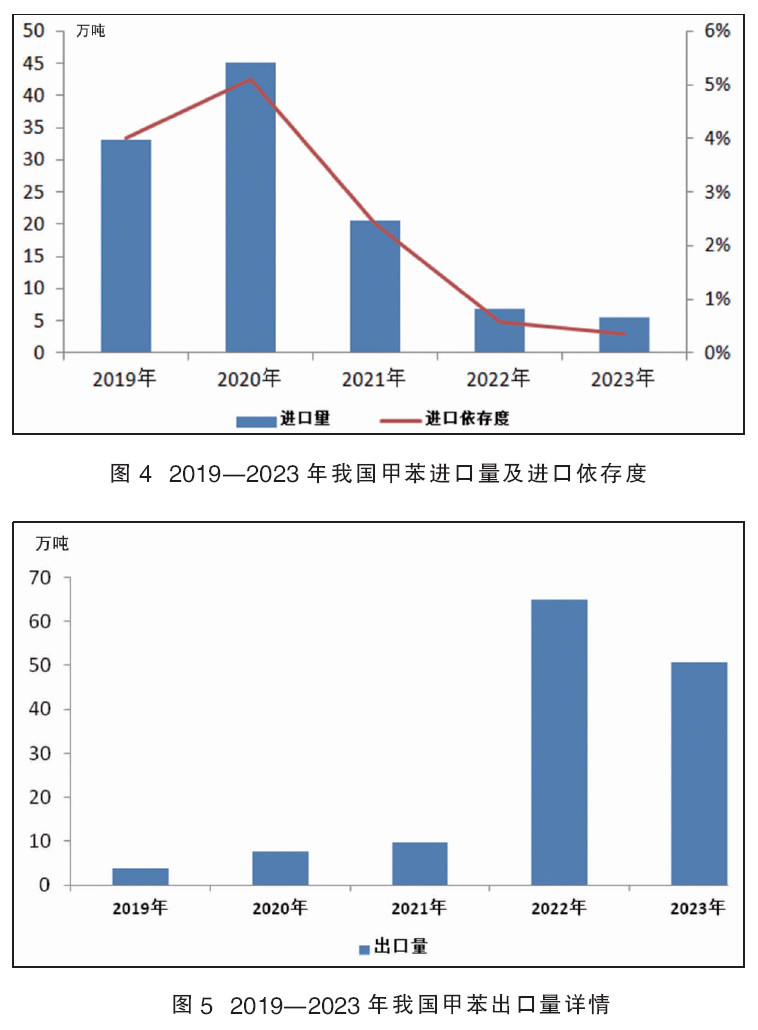

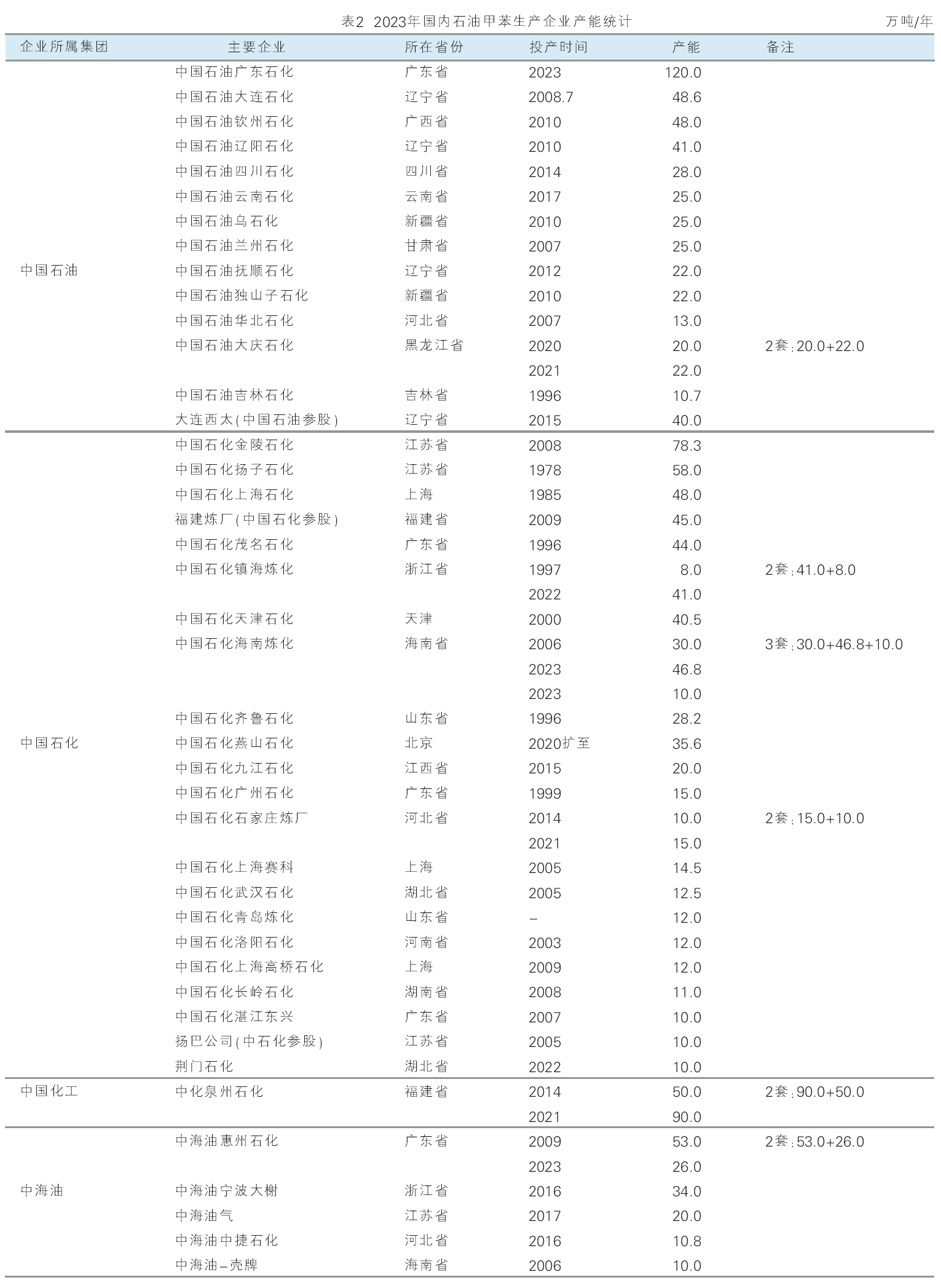

2023年我国甲苯进口、出口同比双双下跌,进口数量5.48万吨,较2022年下跌19.09%,进口均价920.78美元/吨,同比下跌3.27%;出口数量50.88万吨,较2022年下跌21.68%,出口均价929.18美元/吨,同比下跌15.35%。随着国内产能已基本满足国内需求,进口需求呈现逐步下降趋势,2023年我国进口依存度已经从2019年的4.0%降到了0.34%。而我国甲苯出口近五年来经历了从无到有,再到迅速增长的过程,于2022年达到近64.98万吨高位水平。虽2023年出口量较2022年有所下降,但是仍然保持了相对稳定的增长趋势。2019—2023年我国甲苯进口量及进口依存度详情见图4。2019—2023我国甲苯出口量详情见图5。

2023年,韩国、菲律宾和日本依然是我国最重要的进口贸易伙伴,三者占我国总进口量的94.8%。特别是来自韩国的进口货源显著增长,2023年进口总量达到36.99万吨,占总进口量的67.5%。相比之下,分别位居第二和第三位的菲律宾和日本,货源数量同比去年有所减少。此外,来自泰国的进口货源相较于去年略有增加,位居第四位。这一变化的主要原因在于欧洲和美洲地区的能源供应不再紧张,导致亚洲流向这些地区的货源减少,而亚洲国家之间的贸易流通则有所增加。

2023年进口收发货地主要集中于华东地区,包括浙江、江苏和上海。与2022年相比,2023年我国的甲苯进口数据表明,江浙粤三地的进口占比相较于2022年有所下降,而上海市的进口占比则有所上升,较2022年增长了18.72个百分点。这一变化的主要原因可能与以下因素有关:首先,随着盛虹石化及广东石化等一体化装置的投产,区域内甲苯供应量得到提升,逐渐满足了下游市场的需求,从而导致进口量逐步减少。其次,由于进口套利策略的吸引力,以及周边地区甲苯歧化装置的发展,上海市的进口操作呈现上升趋势。出口收发货地主要集中于广东、辽宁和浙江三省,三者占整个市场的比例超过66%。

另外,福建省的出口表现尤为突出,2023年福建省的出口量相较于2022年同期增长了16.02个百分点。主要有以下几个主要原因:首先,由于华东地区甲苯调油的需求减弱,导致福建省的货源流向华东地区的减少。此外,随着出口套利窗口的打开,出口商的利润空间相较于国内市场有所扩大,从而提高了出口意愿。因此,福建省的出口量呈现出上升趋势。而华东地区的浙江和上海等地的出口量同比呈现缩减。主要原因在于大榭石化和盛虹石化的对二甲苯装置投产运行,使得甲苯歧化装置的开工负荷得到提高,从而间接触发了当地甲苯需求量的上升,导致华东地区的出口量较2022年出现了大幅度减少。

2024年,精对苯二甲酸仍有将近1500万吨/年的新增产能,然对二甲苯新增产能仅在500万吨/年左右,这将继续推高对二甲苯市场的强劲需求。同时,混合二甲苯缺口将继续存在,而甲苯可通过歧化装置转化为二甲苯,进而推动甲苯歧化装置的开工负荷增长。但是甲苯歧化装置增长的同时,甲苯外销量将跟随缩减,间接限制了甲苯的出口量。但是2024年山东仍有炼化一体化装置投产,届时区域间竞争加剧,或将刺激出口积极性,若再遇国内外套利窗口开启,未来出口量将保持增长趋势,但是或很难再达到2022年的高位水平。而随着国内供应的不断增长,已基本满足国内需求,未来进口仍将维持低位。