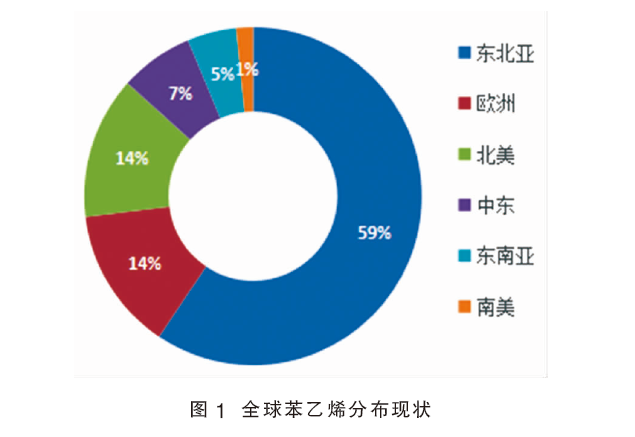

全球苯乙烯分布现状

截至4月25日,全球苯乙烯总产能约为4350万吨/年,主要集中在东北亚、欧洲、北美、中东、东南亚五大地区(见图1),合计产能占比高达98%。其中,东北亚产能持续占据首位,近两年受中国持续高速扩能带动,在全球占比持续提升,目前占比高达59%;北美及欧洲占比相当,均在14%,也是重要的生产大区。

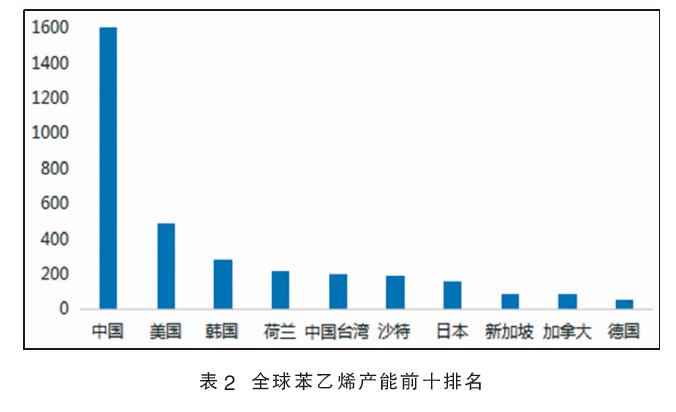

从全球苯乙烯生产国产能排名来看,截至4月25日,中国总产能已突破1930万吨/年,是全球最大的苯乙烯产能国,占全球总产能的44%(见图2)。其他达到200万吨/年产能规模的国家或地区依次为美国、韩国、荷兰、中国台湾省。另外,沙特和日本也是重要的生产国,产能规模分别达到190万吨/年和160万吨/年。其余国家产能均在100万吨/年以下。因中国苯乙烯持续处于高速扩能周期,未来中国在全球范围内的比重将持续提升。

国际苯乙烯货源流向分析

2021—2022年,受中国苯乙烯高速扩能带来的供需转变,以及国际装置频繁的减停产,全球苯乙烯货源流向在原有的基础上出现了些许变动。

从全球苯乙烯供需关系来看,主要的产品输出地为中东、北美及东南亚,主要的流入区集中在东北亚及南亚印度地区。

中东地区苯乙烯供应严重过剩,是全球最大的产品输出地,主要出口方向包括欧洲、东北亚及南亚印度等地。中东也是对中国进口供应最大的地区,以沙特及科威特输出为主。

北美是全球第二大产品输出地。美国大部分货源出口至墨西哥及南美地区,其余发往亚洲及欧洲。自中国对其反倾销以来,美国加大了对欧洲的出口量。但是2021—2022年美国装置故障频发,导致亚美反向套利窗口阶段性开启,是近两年新货源流向变动之一。

东南亚新加坡、印尼、马来西亚等国家也存在一定的产品输出,主要发往东北亚及南亚印度一带。

东北亚作为亚洲也是全球最大的苯乙烯进口需求大区,包括中东、北美、东南亚及西欧的货源都会有一定补充,以中国及韩国为主要进口国代表。但是近两年随着中国持续高速扩能,进口依存度持续下降,加之国际区域间价差出现阶段性巨大变动,中国出口增量明显,反向套利至近洋韩国、中国台湾,南亚印度,远洋则至荷兰、土耳其、巴西、比利时、阿联酋等地。

南亚印度因缺乏乙烯资源而没有苯乙烯装置,目前也是重要的产品进口国。中东、美国、新加坡、欧洲是主要的进口来源渠道,近两年中国对其也有一定补充。

西欧有进口亦有出口,进口来源地主要是中东及北美,主要出口流向为中欧地区,也有一部分发往亚洲。2021年以来,因美国装置事故频发,在成本高企等影响下当地苯乙烯阶段性货紧价高,亚洲对其反向套利开启,部分中国货源流入补充。

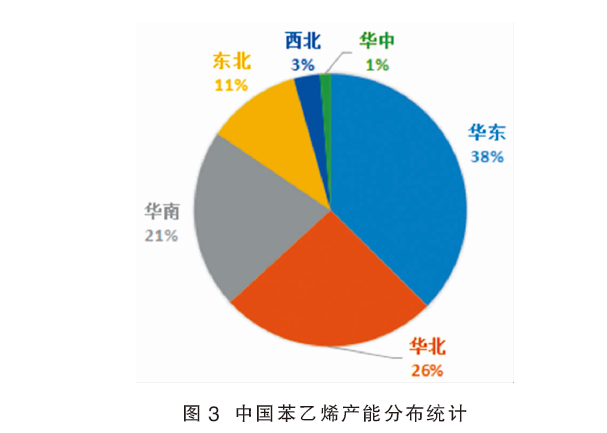

中国苯乙烯产能分布现状分析

截至4月25日,中国苯乙烯总产能为1934.9万吨/年。安装置产能所在地分布,华东地区约占38%,河北及山东地区占比在26%,华南地区占比21%,东北地区占比11%,为最重要的四大生产区(见图3)。

华东的长三角依旧是国内产能相对集中的地区,主要代表企业有镇利化学125.5万吨/年、浙石化120万吨/年、上海赛科68.8万吨/年、新阳集团65万吨/年,以及2023年新投产的连云港石化60万吨/年等。

华北地区为国内苯乙烯产能第二大集中区,主要代表企业有山东利华益80万吨/年,烟台万华65万吨/年、青岛海湾化学50万吨/年、玉皇两套合计50万吨/年、天津大沽50万吨/年、天津渤化45万吨/年,以及2023年新投产的淄博峻辰50万吨/年等。

华南地区占比位列第三,当地中海油壳牌拥有两套合计140万吨/年苯乙烯装置,为当前国内产能最大的企业。另外,古雷炼化60万吨/年、中化泉州45万吨/年、茂名石化两套合计50万吨/年,以及2023年新投产的广东石化80万吨/年装置,均为当地主要企业代表。

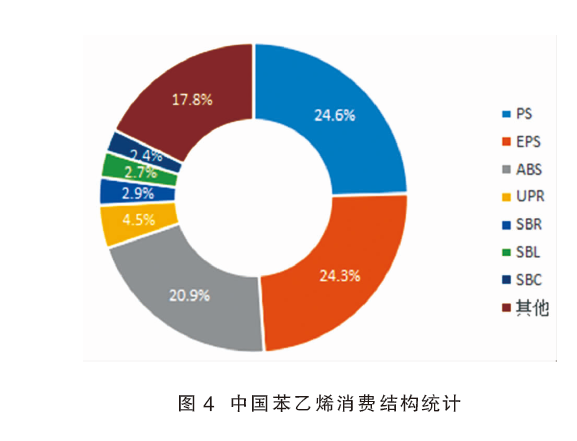

中国苯乙烯消费结构分析

从2022年苯乙烯下游消费领域来看,整体大稳小动。从主力三大下游来看,因发泡聚苯乙烯(EPS)对苯乙烯消费量下降,而聚苯乙烯(PS)整体需求量稍有提升,PS对苯乙烯消费占比略赶超EPS,成为第一大下游,占比在24.6%附近;EPS占比24.3%;丙烯腈-丁二烯-苯乙烯共聚物(ABS)微幅提升,占比20.9%。三大主力下游综合消费占比总计在69.8%,较2021年略提升0.6%。另外不饱和聚酯树脂(UPR)产量继续下降,占比4.5%,丁苯橡胶(SBR)、丁苯胶乳(SBL)、苯乙烯热塑弹性体(SBC)合计占比约8%。其他下游消费量占比约17.8%,如苯丙乳液、甲基丙烯酸甲酯、丁二烯、苯乙烯三元共聚物(MBS)、制药、染料、农药和表面活性剂等等(见图4)。

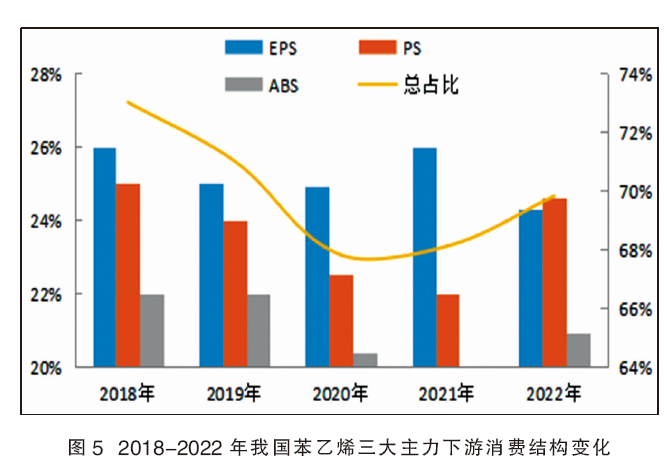

从2018—2022年苯乙烯三大主力下游EPS、PS、ABS占比来看,2018年合计占比在73%。截至2022年,预计累积下降3.2%,至69.8%附近(见图5)。

EPS方面:2018—2019年受环保政策影响,国内EPS下游需求继续受限,不过在替代再生料及包装需求带动下,2019年国内EPS需求量仍有提升。在2019—2021年,国内EPS表观消费量呈逐年递增的走势。虽然在限电、环保安检政策下,EPS下游开工受限,但在家电包装需求带动下,EPS需求量有所提升。2022年下游需求恢复缓慢,需求量缩减,消费量下降。

PS方面:2018—2022年,国内PS表观消费量呈现逐年上升的趋势。2018—2019年,得益于导光板、扩散板、XPS行业的需求大增,PS消费增速。2020年,PS表观消费总量虽有增加,然增速大幅放缓,主因疫情期间下游停工减产,损失量明显。2021年,需求增幅趋于缓慢,终端需求疲软,叠加能耗双控及限电影响,下游企业减产明显。2022年,国内疫情持续发酵,需求面恢复缓慢,制约下游企业开工,PS表观消费量增长缓慢。

ABS方面:2018—2022年,我国ABS表观消费量先增后降;2018—2020年,国内ABS年度表观消费量呈现逐年增长态势,然2020年需求增速明显放缓;2021—2022年表观消费量出现下滑,尤其是2022年同比降幅加大。2020年疫情所致,一季度下游企业基本处于减停产状态,需求量萎缩明显。尽管疫情过后,下游产销火爆,弥补疫情期间损失产量,然整体导致2020年增幅受限;2021年,经过2020年下半年的报复性消费后,国内需求增速明显放缓。另外,限电、能耗双控等亦制约下游企业开工,且出口市场受制于高昂运费,以及集装箱紧张、国外生产力恢复等因素,亦表现欠佳,消费量微幅下滑。转至2022年,全球经济衰退,内外需明显表现乏力,ABS表观消费量持续萎缩。

中国苯乙烯供需趋势发展回顾

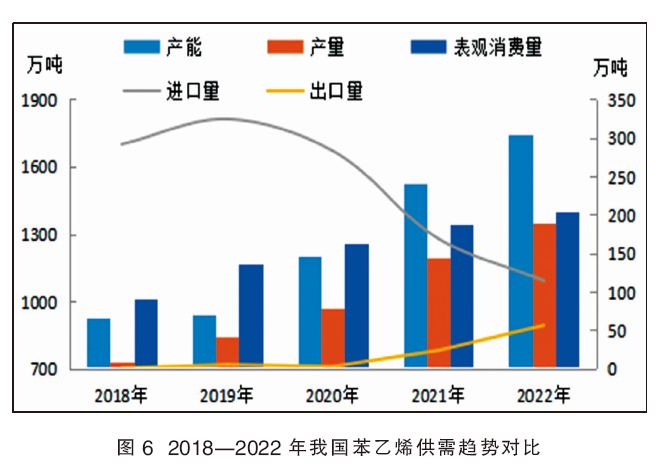

从近五年中国苯乙烯供需关系来看,呈从供需紧平衡向供大于求转变的趋势。分项数据对比来看,产能、产量及表观消费量逐年提升,进口货源补充缩量明显,出口量连续两年突破提升(见图6)。

产能:从我国苯乙烯产能历史数据趋势对比来看,2020年开始我国苯乙烯进入产能高速发展的周期。尤其2020—2021年,产能年均增速高达27%~28%。2023年以来,年内新增三套装置合计190万吨/年,总能产达到1934.9万吨/年,较2022年底增幅10.9%。

产量:近几年伴随着国内新产能的陆续释放,苯乙烯产量持续呈提升状态。2018年苯乙烯产量年均增速在11%左右;2019—2020年年均增速均超15%;2021年在高速扩能助力下,年均增速提升至23%。但进入2022年,因部分装置投产推迟叠加行业开工率下降等因素,整体产量年均增速下降至13%,明显不及产能增速。2022年苯乙烯国内总产量约1347万吨。

进口量:2018—2020年,我国对苯乙烯的需求缺口较大,全年进口量均维持在300万吨左右水平。而随着近两年中国苯乙烯高速扩能,进口量明显下降,2021年大幅萎缩至169万吨。进入2022年,我国苯乙烯已完全步入产能过剩局面,随着国际区域间价差出现阶段性巨大变动,中国进口量骤降,出口增量凸显。2022年全年我国苯乙烯进口量在114万吨,环比下降54.8万吨,对外依存度明显下降。

出口量:我国苯乙烯因长期供小于求,多年以来出口量微乎其微。不过,近两年随着新投产装置不断释放,自给率大幅提升,产业向供大于求转变。加之欧美部分苯乙烯大装置集中减停产,叠加同期近洋日韩等装置检修,造成国际供应缩量明显,我国苯乙烯出口在2021—2022年连续两年出现了较为明显的突破,在一定程度上弥补了国际市场的供应缺口。2022年我国苯乙烯出口总量继续突破至56万吨,环比增加140%。

表观消费量:从我国苯乙烯的历史数据来看,表观消费量基本呈现稳步增加的趋势。继2018年表观消费量突破千万吨后,2019—2021年国内产量持续创新高,且主力下游表现亮眼,苯乙烯表观消费量继续突破提升。2022年我国苯乙烯整体表观消费量达到1400万吨,同比增加56万吨。

生产企业盈利变化分析

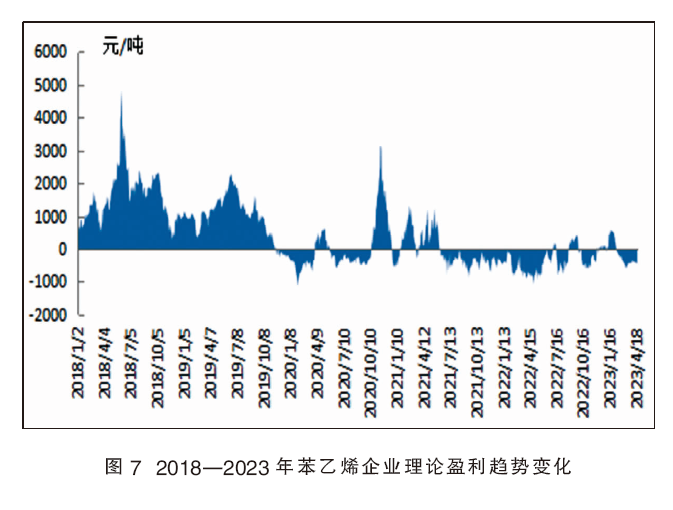

近十几年以来,苯乙烯行业只有在金融危机的年代以及2014年两次比较大的危机中出现过亏损。但是在2019年四季度到2020年一季度,不仅中国的苯乙烯行业遭遇了成本带来的冲击,国外装置也频频出现因亏损压力而下调开工的操作。尤其是自2021年下半年开始,苯乙烯行业亏损运行真正转变为常态化,短时理论亏损空间最高达到800~1000元/吨。其中2022年,我国苯乙烯企业全年平均盈利为-378元/吨(见图7)。

究其原因:一方面,全球经济衰退,而我国苯乙烯仍处高速扩能周期,供需格局出现质的转变,逐步从卖方市场向买方市场转变,国内企业竞争明显加剧,持续向好高度亦受限。另一方面,苯乙烯与纯苯价差持续收窄,行业持续承受高成本压力,纯苯作为苯乙烯的主要原料之一,二者走势高度相关。从价格评估对比来看,前几年纯苯与苯乙烯二者价差多维持在2000~2500元/吨,近两年则收窄至1000~1500元/吨,甚至短时仅在200~500元/吨附近。

2023—2025年苯乙烯产业供需趋势展望

苯乙烯:从2023—2025年苯乙烯供应趋势变动来看,2023年新增投产较为密集,产能增长率有望达到20%以上高增速水平;2024年扩能脚步逐渐放缓,不过仍有部分2022年底投产装置释放,届时产能增长率有望快速下降至10%以内;2025年新增内投产苯乙烯新装置众多,产能增长率有望再度攀升。受我国苯乙烯产能持续释放及供应过剩影响,进口量及对外依存度持续下降的同时,出口量增加或相对缓慢。预计到2025年底,国内苯乙烯总产能预计将突破2700万吨/年,进口量及出口量或均围绕50万吨上下水平,产量及表观消费量预计提升至1700万吨附近。另外,从2023—2025年三大主力下游扩能趋势来看,EPS仍以龙头企业扩能整合为主,2024—2025年扩能计划偏少,PS及ABS扩能相对集中。因此,未来三年EPS对苯乙烯需求占比呈继续下降趋势,而PS及ABS对苯乙烯的需求占比提升明显,PS将持续为苯乙烯第一大消费下游,ABS则为第二大下游。

EPS: 2023—2025年,国内仍有多套EPS装置计划投产,EPS行业产能将继续得到扩张,产量预计增加,产能过剩局势凸显,预计进口减少、出口增加,行业竞争将愈加激烈。预计到2025年,国内EPS产能有望达到910万吨/年,产量预计在425万吨,表观消费量预计在400万吨。

PS: 2023—2025年,国内PS新增产能将持续增加,产量大幅提升。随着新装置的投产,普通透苯供应充足,利润缩窄甚至出现亏损。另外,随着国产货源的增加,进口量持续下降,出口量处于增加趋势,表观需求低于产能总量,普通料产能过剩。预计2025年,国内PS产能有望达到900万吨/年,产量达到540万吨,表观消费量在520万吨附近。

ABS:2023—2025年,国内ABS新增产能集中释放,产量顺势大幅提升。然考虑到石化竞争加剧,盈利受损,产量增速远不及产能增速。另外,伴随国产供应量的提升,进口量将继续下降,出口量或有所增长,表观需求低于产能总量,ABS正式进入供应过剩局势。预计到2025年,国内ABS总产能将达到1100万吨/年,产量达到750万吨,消费量预计达到760万吨。