精对苯二甲酸(PTA)是石油的末端产品,同时也是纺织的前端产品。PTA的应用比较集中,世界上90%以上的PTA用于生产聚对苯二甲酸乙二醇酯(PET),生产1吨PET需要消耗0.855吨PTA和0.335吨MEG。

2023年,我国PTA产业链持续扩张,企业继续扩增现有的PTA产能,继续向着一体化方向发展。但PTA行业高速扩张下,行业景气度逐渐回落,企业理论加工费持续走弱,未来PTA依旧存在千万吨以上的新装置投产,在此大背景下PTA依旧过剩。2023年PTA市场波动的主要逻辑在于成本端,油价及PX的强势上行,为PTA市场带来支撑;另一方面下游聚酯保持高开工、低库存的策略,使得刚性需求持续稳健;最后PTA低加工差下寡头工厂控制现货供给的情况出现,导致PTA整体累库压力不大。

2023年我国PTA总产能约8166.5万吨/年,同比增长16.16%;产量约6373万吨,同比增长18.56%;平均开工维持77.66%附近。截至当前,2023年PTA新增产能达到1250万吨/年,剔除产能有234万吨/年。国内PTA产能集中度越来越高,民营企业所占份额逐步增加,当前民营企业产能占据国内PTA总产能的85%。

PTA产业链供需格局演变过快,未来行业仍受到宏观面、成本面、供需面的影响。

从宏观角度看,全球经济仍面临挑战,国内经济或延续复苏进程

2024年全球经济仍面临挑战,国内经济或延续复苏进程。在经历2023年经济重启带来的短暂脉冲式消费回升后,2024年经济增长更趋近于“新常态”,预计2024年经济增速逐渐放缓,通胀压力将保持温和,CPI与2023年大体持平,而PPI增长可能有所回升。需求端看,政策继续发力加快内需修复进程。服务消费潜力继续释放,或将推动消费加快增长。目前汽车市场正在回暖,2024年汽车消费有望企稳。房地产市场仍面临较大不确定性,房屋销售市场并未出现明显好转,预计住房相关商品消费仍将承压。固定投资方面,基建投资有望提速,但房地产投资复苏仍存不确定性,政策效果仍待观察。出口产品结构将继续升级,但全球经济增速将继续回落,国际需求仍然较弱。供给端看,在财政货币政策联合发力的综合作用下,工业增加值同比将保持稳步回升态势。总的来看,外部环境仍面临较大不确定性。前期出台的一系列稳经济政策继续显效,进一步推动中国经济增长企稳回升。对下游化工市场来说,扩能周期下的供给压力不容忽视,弱需求或仍将延续,下半年或有好转。受政策驱动,房地产行业或有改善,将带动地产后端相关材料以及家电汽车等产品的发展,但幅度有限。

从原油角度来看,重新权衡供需基本面

2024年,国际原油市场或将重新权衡供需基本面,因此原油价格可能会有一个回落的过程。从宏观环境来看,IMF下调了2024年全球经济增速,欧美经济压力仍大,货币政策或在晚些时候发生方向性的逆转;中国低基数、高读数的红利被吃尽,经济增速或放缓。从基本面来看,供应保持收紧的态势,需求则继续回升。从供应来看,虽然OPEC+的原油减产政策延续至2024年底,但核心产油国的减产力度或有所缩水。纵观全年,WTI和布伦特的主流运行区间为70~90美元/桶和75~95美元/桶。

从原料PX角度来看,PX无新投产,对PTA支撑强劲

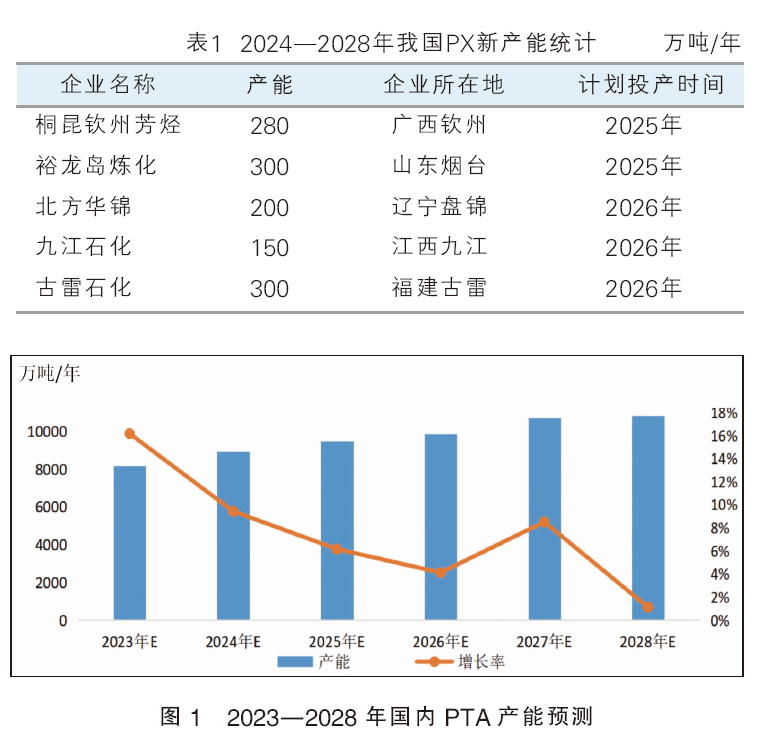

大型炼化一体化集中投产期已过,2024年国内暂无对二甲苯(PX)新装置投产,而下游PTA新产能为770万吨/年,按照投产时间以及单耗推算,PX新增需求约295万吨,理论上明年PX供应吃紧,不过考虑到明年PX检修计划不多,行业开工将维持高位。另外PTA供应压力增大,低加工费态势下,PTA开工或将略低于2023年,因此PX供应只是相对紧张,预计明年PX市场易涨难跌,因此2024年成本端对PTA支撑依旧强劲,或带动PTA市场寻求阶段性高价。2024—2028年我国PX新产能统计见表1。

从PTA供应角度来看,PTA未来呈现过剩

随着一体化项目的迅速发展,未来PTA产能仍呈现增加趋势,原有的PTA企业扩增明显,部分下游企业扩增原料装置,达到产业链向上游拓展的趋势,实现从“原油-PX-PTA-聚酯”的全产业链发展模式。在此发展的过程中,PTA行业格局也出现了新特征。据金联创统计,2024年预计有770万吨/年新产能投放,倘若新装置如期投产,预计2024年国内PTA总产能将达近9000万吨/年,增速约9.43%;2025—2028年每年增速分别为6.15%、4.11%、8.51%、1.12%左右(见图1)总体来说,近年来,国内PTA行业经历产能过剩期及洗牌去产能期,供应格局的变化对市场带来较大的影响。随着新装置投产后,未来国内PTA行业供应格局过剩局面或更加严峻。

从PTA需求角度来看,聚酯产能增速放缓

未来几年,我国聚酯产能增长速度有所放缓,其中2024年预计增长速度约9.80%,2025年预计增长速度约4.48%。

瓶级PET:2024—2028年,国内瓶级PET仍在积极投建新产能,产能实现稳步增长,逸盛、三房巷仍在积极投建新产能,届时主力大厂产能将持续扩大,企业分布将更为集中,龙头企业在市场的份额持续扩大。安徽昊源、桐昆、三维等新企业也将积极投入到瓶级PET行业中来,瓶级PET企业数量将持续增多,后期行业竞争压力不断增大,因此,2024—2028年瓶级PET产能过剩问题将更加突显。

纤维级PET:预计2024—2028年我国纤维级PET市场供应仍将延续增长趋势。2023年10月,纤维级PET市场在原料支撑回落及下游需求持续疲软等诸多利空因素影响下,仍维持高开工。后续来看,随着未来五年纤维级PET市场新装置投产后,场内供应量或有所上涨。但随着涤纶长丝市场新增装置陆续投产,以及目前涤纶长丝行业利润被压缩后,库存压力快速上升的影响,预计明年,涤纶长丝装置的侧切产量或相应增加,市场需求或窄幅增加。后期随着纤维级PET产业链转型成功、炼化一体化、提升装置运行水平及新技术的应用等技术手段的提高,或可帮助纤维级PET从供过于求到供需平衡迈进,由此预测,未来五年纤维级PET市场供需或有望达到平衡。随着国内下游终端纺织服装业的飞速发展,2024—2028年纤维行业或将开发更多新型产品,并进一步开发产品性能及其应用面。目前功能性、差别化面料成为纺织服装市场发展的“新蓝海”,切片纺织企业生产优势较为明显,后续有色丝等新型面料或将推动国内下游需求的发展,且国内纺服上下游产业链的高集中度,短期内在国际上仍具备不可替代性,预计终端纺织服装市场出口或维持回升趋势。另一方面在高订单、高利润的驱使之下,明年聚酯薄膜产能将有大幅增长预期,聚酯薄膜对纤维级PET的需求占比将有上升,而其他像无纺布、塑料等领域,纤维级PET应用将有进一步拓展,顺应新形势积极进行技术研发,不停创造纤维级PET新的利用点,预计我国纤维级PET行业未来可期。

涤纶短纤:随着新产能不断释放,老产能也在跟势增长,在供应面不断扩张的局势下,短纤市场竞争将愈演愈烈,此外,伴随劳动密集型产业的向外转移,以及国际贸易壁垒的提升,我国传统纺织行业增长缓慢,而纺纱领域作为棉花、涤纶短纤重要的消费市场更是大受影响。尽管聚酯成本的降低致使涤纶短纤价格优势凸显,但消费量增长预计难以超过供应端的增长,涤纶短纤行业面临的竞争压力或逐步加大。2024年短纤新产能释放集中在下半年,整年供应压力较大,市场成交价格重心随之下滑,或维持低加工费情况,价格运行区间在7000~8000元/吨附近。2025—2026年,短纤产能继续扩大,但下游纱厂扩张有限,在供需错配下,部分成本较高的工厂将退出市场或被收购。2027—2028年,在经历产能出清后,短纤供应压力将得到一定缓解,届时行业利润有望提升。

涤纶长丝方面:未来几年涤纶长丝或仍将延续供需双增的走势,但行业扩张态势放缓。未来5年内,涤纶长丝产能或将保持稳定增长,主要集中在浙江、江苏、福建、新疆等省份,且以龙头企业扩张为主,值得注意的是,后续浙江省的产能扩张或有限。2024—2025年是涤纶长丝产能扩张的鼎盛阶段,产能增速将进入近年来低位区间,龙头企业扩张速度放缓,且中小企业将持续退出,2025—2028年涤纶长丝工厂多向产业链一体化发展。需求方面,得益于内需消费的恢复性反弹增长,纺织行业内销实现较好增长,但纺织品服装出口压力仍较大。

综合来看,2024年国内PTA市场走势大概率维持震荡趋势,年内仍有770万吨的新装置投产,尽管下游聚酯存在新投产情况,但增幅远不及原料PTA,因此大背景下PTA供应依旧过剩。当前PTA行业形成了寡头垄断市场,在挤出高成本的装置后,不排除有某种形式的价格同盟,因此,2024年PTA市场或延续低加工费的情况,预计PTA市场运行区间约为5500~6500元/吨。