近年来,我国聚烯烃行业发展迅速,产能和消费量呈现双增长,成为全球聚烯烃生产和消费大国。但我国聚烯烃产业存在依赖性强、利润微薄等结构性短板问题,部分高端聚烯烃产品仍需依赖进口,高端聚烯烃产品研发生产亟须技术突破。

聚烯烃行业发展概述

聚烯烃指乙烯、丙烯、丁烯或α-烯烃聚合而成的热塑性树脂材料,是工业和日常生活中应用广泛、需求量较大的高分子材料。聚烯烃材料与农业、包装、电子、汽车和日用品等众多下游领域密切相关。

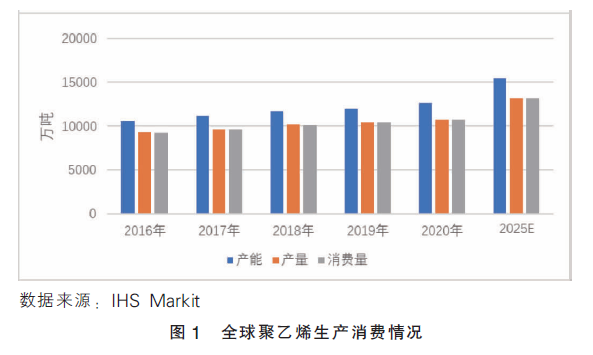

目前使用最多的聚烯烃材料是聚乙烯和聚丙烯。全球聚乙烯和聚丙烯的产能、产量和消费量整体均呈稳定上涨态势。详见图1。

1.全球聚乙烯市场概况

根据IHS Markit数据,2020年,全球聚乙烯总产能超1.28亿吨/年,同比增长5%左右。其中,高密度聚乙烯(HDPE)占比45%,线性低密度聚乙烯(LLDPE)占比33%,低密度聚乙烯(LDPE)占比22%。预计到2025年,全球聚乙烯总产能将提升到1.5亿吨/年。

2020年,全球聚乙烯总产量和消费量均约为1.08亿吨,同比增长3%。其中,东北亚是主要的聚乙烯消费地区,约占总消费量的39%,其次为北美和西欧地区。

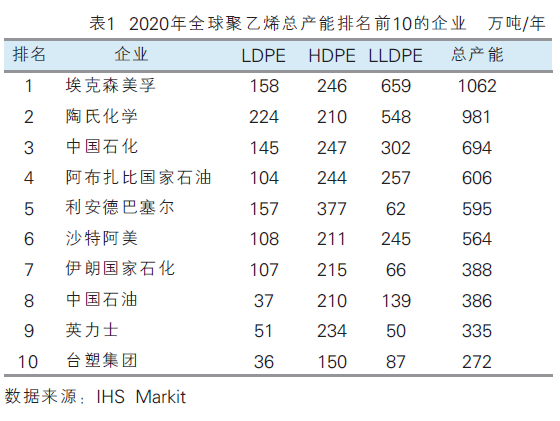

全球聚乙烯产能排名前10的企业(见表1)合计占全球总产能的56%。埃克森美孚和陶氏化学产能均占全球总产能的8%左右,位居前两名。中国石化排在第三位,产能占比约为5%。

2.全球聚丙烯市场概况

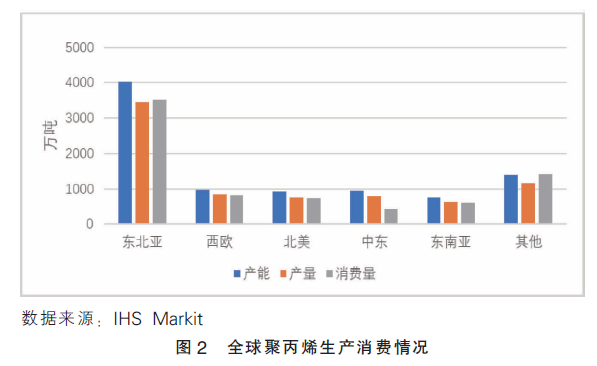

根据IHS Markit数据,2020年,全球聚丙烯产能约为9050万吨/年,新增产能600万吨/年。聚丙烯产能主要集中在东北亚、西欧、中东和北美地区,合计约占全球总产能的76%。其中,东北亚占总产能的45%。预计到2025年,聚丙烯产能将提升到1.1亿吨。

2020年,全球聚丙烯产量约为7600万吨,消费量约为7540万吨,略低于2019年的7563万吨消费量。其中,东北亚也是主要的聚丙烯消费地区,占总消费量的47%。详见图2。

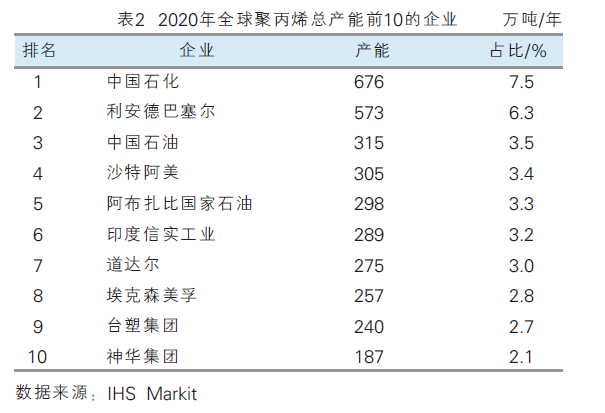

全球聚丙烯产能排名前10的企业(见表2),产能均超过100万吨/年,合计占全球总产能的37.8%。中国石化以676万吨/年的产能位居第一,约占总产能的7.5%。其次是利安德巴塞尔和中国石油,分别占比6.3%和3.5%。

中国聚烯烃行业发展

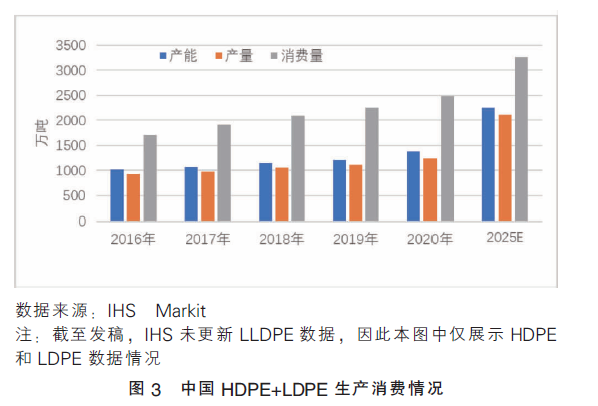

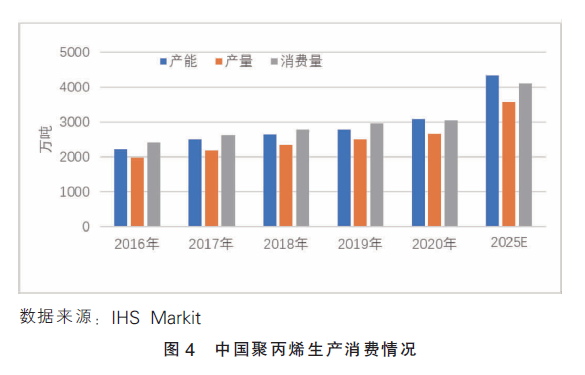

近年来,中国聚烯烃行业产能持续扩大,新建聚烯烃装置也陆续投产。2020年,我国聚乙烯总产能达2326万吨/年,同比增长22%;总产量约为1970万吨,同比增长17%。聚丙烯总产能达3084万吨/年,同比增长11%;总产量约为2656吨,同比增长6.5%。

我国对聚烯烃的需求在不断增加。2020年,我国是全球聚乙烯和聚丙烯消费量最大的国家。聚乙烯表观消费量约3762万吨,同比增长13%,自给率52%。聚丙烯表观消费量约3057万吨,同比增长3.7%,自给率86%。其中,对防疫物资、包装膜料等需求的快速增长是其主要的驱动力。

同时,随着国内市场需求不断扩大,我国也是聚烯烃进口大国。2020年,我国聚乙烯进口量为1853万吨,同比增长11%,主要来自沙特、伊朗、阿联酋、韩国、新加坡和泰国等国家;聚丙烯进口量为489万吨,同比下降0.9%,主要来自韩国、沙特、印度、阿联酋、新加坡、日本、美国等国家。然而,我国聚乙烯出口量约为25万吨,聚丙烯出口量约44万吨,贸易逆差巨大。

图3和图4分别展示了近年来我国聚乙烯和聚丙烯的生产消费情况。

高端聚烯烃发展概况

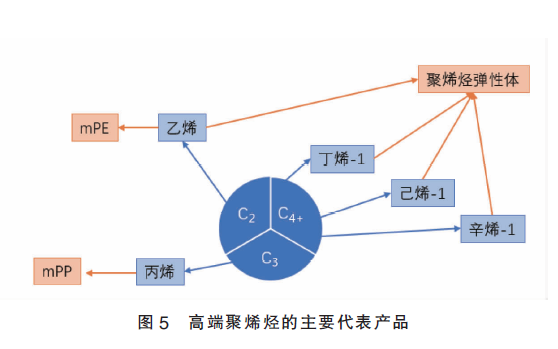

高端聚烯烃即具有高技术含量(技术有门槛)、高应用性能(牌号多,快速的技术服务导向)、高市场价值(价格高、盈利强、波动小)的聚烯烃产品。其中主要包括茂金属牌号的聚乙烯、聚丙烯产品(mPE、mPP),聚烯烃弹性体等(见图5)。高端聚烯烃应用领域也十分广泛,主要包括汽车零配件、能源、医疗设备、高端管材和包装等。

全球高端聚烯烃的生产主要集中在西欧、东南亚以及北美地区,日本是东南亚高端聚烯烃主要生产国。企业集中度很高,主要生产企业包括北欧化工、陶氏化学、利安德巴塞尔、道达尔、三井化学和住友化学等。

茂金属牌号的聚乙烯(mPE)是高端聚乙烯的主要代表,是在茂金属催化体系下聚合而成的共聚物,也是目前大规模工业化生产,且产量最大、应用进度最快的高端聚烯烃产品。全球mPE产能约为1500万吨/年,主要分布在美国、新加坡、泰国和印度,四国产能合计占全球茂金属总产能的76.3%。其中,埃克森美孚和陶氏化学占比较高。mPE具有分子结构规整性高、强度高、韧性好、透明性好、热封强度高等特点,主要应用于包装领域。

茂金属牌号的聚丙烯(mPP)是高端聚丙烯的主要代表,起步时间和市场发展规模滞后于mPE。技术壁垒较高,目前只有少数几家海外公司开发了mPP产品,生产商远少于mPE,生产技术长期被埃克森美孚、利安德巴塞尔、道达尔、三井化学等国外公司所垄断。mPP具有相对分子量分布窄、微晶较小、抗冲强度和韧性极佳、光泽度和透明度高、绝缘性能优异,与多种树脂相容性好等特点,主要应用于纺丝、无纺布、注塑制品和薄膜等领域。

聚烯烃弹性体(POE)是主要指乙烯与α-烯烃(丁烯-1、己烯-1、辛烯-1等)的无规共聚物弹性体。产能主要分布在北美、西欧、日本、韩国、新加坡和沙特等。虽然全球POE产能分布较为分散,但是企业集中度很高,其中陶氏化学占全球产能40%以上。主要涉及汽车、发泡(鞋材、玩具)、电线电缆、家电和薄膜(食品包装、工业包装)等行业。

近年来,我国聚烯烃行业规模逐渐扩大,聚烯烃装置大量投产,聚乙烯、聚丙烯产能及产量大幅增长,我国已然成为了聚烯烃的生产大国。一方面,中低端产品产能过剩;另一方面,高端聚烯烃的市场规模超千亿,表现消费量可达1200万吨,但自给率却只有41%。我国聚烯烃产业面临依赖性强、利润微薄等结构性短板问题。

中国石油和化学工业联合会发布的《化工新材料产业“十四五”发展指南》提出,将重点发展、提升高端聚烯烃塑料,目标是2025年的自给率力争提升到近70%。国内部分石化企业、研究院所和高校,如万华化学、大庆石化、独山子石化、齐鲁石化、沈阳石化、扬子石化、燕山石化、中石油石油化工研究所、浙江大学、中国科学院化学研究所等,正在进行茂金属产品、聚烯烃弹性体等高端聚烯烃的研发和生产,并已取得突破性进展。

高端聚烯烃技术研究趋势

以SCIE(全球获取学术信息的重要数据库科睿唯安的Web of Science的核心合集之一)专利检索结果为数据源,基于文献计量方法,对全球高端聚烯烃行业研发技术专利趋势和布局进行分析,旨在从全球和客观数据视角,为我国高端聚烯烃行业及相关研发者提供可借鉴的参考依据。

1.全球高端聚烯烃技术研究趋势

1981—2020年,全球高端聚烯烃行业的同族专利申请检索出超1.7万项。20世纪90年代初,埃克森美孚和陶氏均研发出新型催化剂,并成功生产出高端聚烯烃产品。自此,全球领先的聚烯烃企业纷纷在聚合催化剂、聚合方法、产品改性和加工方面投入研发,全球高端聚烯烃专利申请量快速增长。近10年的专利申请量占总量的33%,全球高端聚烯烃相关技术进入全面应用期。

全球高端聚烯烃行业技术布局可分为专利申请来源地区和专利的公开地区。专利申请来源地在一定程度上可以反映相关技术的来源地区,以及相关地区的研发投入情况。高端聚烯烃专利申请来源的位居前5位的是日本、美国、中国、欧洲和韩国,专利占比分别为28%、19%、14%、11%和8%。前10位的专利申请人均为大型企业,分别是三井化学、利安德巴塞尔、北欧化工、陶氏化学、埃克森美孚、住友化学、三菱化学、中国石化、日本聚丙烯株式会社和尤尼威蒂恩技术。其中,日本和美国企业在高端聚烯烃行业专利申请方面占据主导地位。专利公开地区一定程度反映了相关技术最终流入的市场。从高端聚烯烃专利申请的市场分布看,最受重视的市场主要分布于日本、美国、欧洲和中国,专利占比分别为16%、11%、11%和11%。

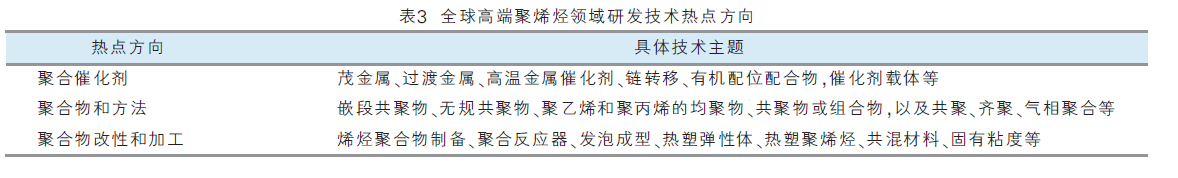

通过对高端聚烯烃领域专利技术主题聚类分析,得出高端聚烯烃领域研发技术热点方向集中在聚合催化剂、聚合物和方法、聚合物改性和加工三个方面。详见表3。

2.中国高端聚烯烃技术研究趋势

1981—2020年高端聚烯烃行业在我国申请专利共计6000多项。2013年后该领域的专利申请量增长较快,并呈持续增长态势。近10年的专利申请趋势与全球拓展期的专利申请趋势大致相同,但增速更快,占专利申请总量的83%。整体来看,我国正处于高端聚烯烃相关技术技术拓展期。

在专利申请量上,国内申请3309项,占据总量的53.5%,国内申请略占优势。但2014年以后,国外申请人在华专利申请量有较大幅度增长,远超国内专利申请,说明国外申请人对中国市场的重视。国外专利申请主要国家/地区分别是欧洲、韩国和美国,分别占总量的21%、19%和18%。在华高端聚烯烃前10位专利申请人分别是中国石化集团、北欧化工集团、陶氏化学集团、利安德巴塞尔集团、中国石油集团、LG化学集团、埃克森美孚集团、沙比克、中科院化学所和三井化学。

随着汽车、医疗设备等下游产业的高端化发展,对高端聚烯烃应用需求在不断攀升,行业发展前景较好。中国的聚烯烃行业规模在逐年扩大,中低端通用料产能过剩趋势加剧,市场竞争激烈。但较多高端聚烯烃产品自给率低,进口依赖度高,未来实现国产化空间较大。产品结构向高端化、差异化、功能化发展,实现进口替代,将成为中国聚烯烃产业升级的重点方向。在技术方面,要从原料多元化、催化剂技术、聚合工艺、设备大型化等方面加大研发力度,突破高端牌号聚烯烃材料的生产技术。