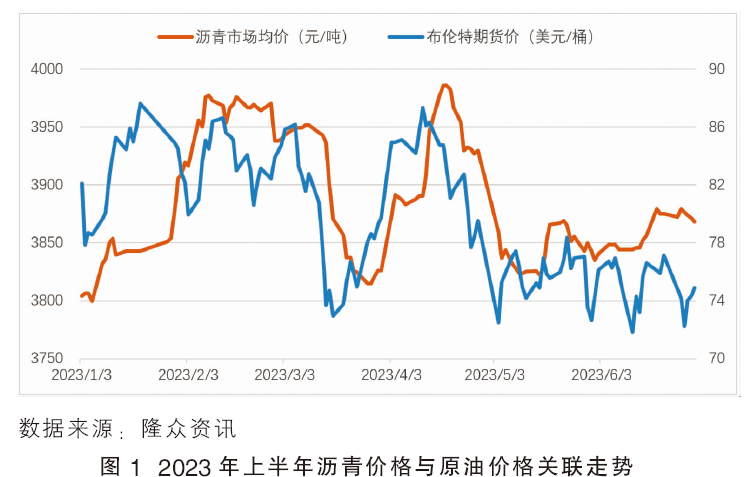

上半年沥青市场价格大体呈“M”型走势

2023年上半年,国内沥青市场价格大体呈“M”型走势,价格整体波动较平稳,主要是因为

国际原油宽幅震荡运行,成本端存一定支撑。沥青上半年市场均价在3887元/吨,同比跌89元/吨,

环比跌451元/吨。其中价格高点出现在4月中旬,价格在3986元/吨。沥青价格与原油价格关联走

势详见图1。

1月至2月上旬,正值春节前后,下游用户存补货需求,叠加低开工率和低库存,沥青价格震荡

上涨。2月中旬至3月,原油价格宽幅下跌,加之中下游对高价货源接受能力有限,沥青价格震荡走

跌。4月中上旬,原油价格反弹,成本受到支撑,沥青市场出现一波拉涨行情。不过4月下旬至5月

上旬,随着原油价格回调,且资金紧张及阴雨天气影响下游开工,沥青价格再次回落。直到5月中旬,

在供应相对下降的支撑下,沥青价格止跌反弹。但6月南方进入梅雨季,刚性需求偏弱,北方部分

区域则供需皆弱,沥青市场缺乏方向性指引,价格走势趋于平稳。

上半年沥青市场基本面分析

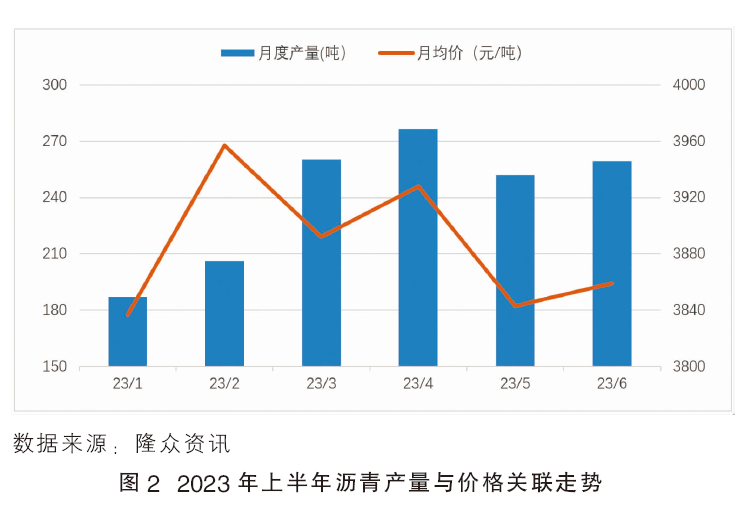

(一)供应:国内沥青产量同比大增

上半年我国沥青产量达1441万吨,同比增加30%。沥青产量增幅明显,主因是石油焦及汽柴油

价格走势不佳,出于利润水平的考虑,地炼及中石化增产沥青。此外,上半年地炼集中投产沥青,

产能总计增加540万吨/年至7970万吨/年。

1月,主营炼厂产量同比下降,带动沥青总产量同比减少10%;2—6月,随着地炼及中石化沥

青产量的上升,沥青总产量同比大幅增加38%。其中,2月沥青产量重回200万吨以上,达到206万

吨;4月产量基本达到去年三季度“旺季”的产量,也达到了上半年的最高水平,为276万吨。值得

注意的是,由于4月中旬开始稀释沥青通关受限,地炼原料短缺问题日渐凸显,故地炼5月及6月产量

有所下降,但总产量仍远高于去年同期水平。2023年上半年沥青产量与价格关联走势详见图2。

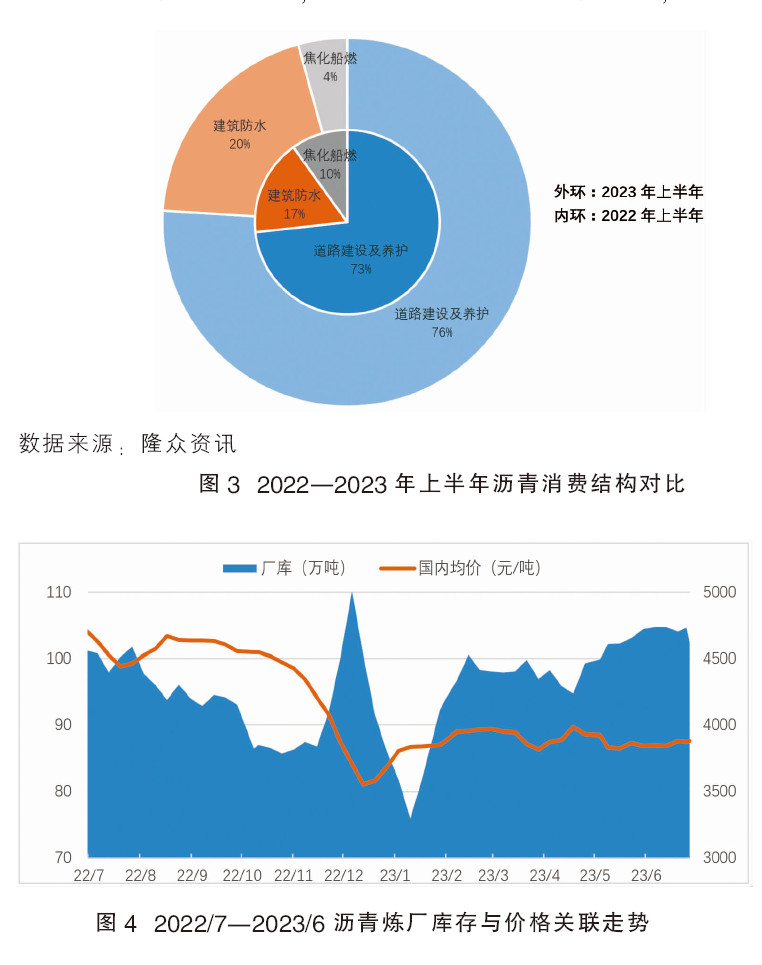

(二)需求:沥青终端刚性需求不及预期

沥青消费主要流向道路、防水、船燃及焦化市场。2023年上半年我国沥青实际消费量预计为

1458万吨,同比增加13%。其中,道路市场占比76%,同比提高3%;防水市场占比20%,同比

提高3%;焦化船燃市场占比4%,同比下降6%。从数据来看,上半年沥青需求同比表现较好,道路

及防水的需求占比有所增加。2022—2023年上半年沥青消费结构对比详见图3。

但从市场反馈来看,沥青终端的刚性需求不及预期。道路方面,今年政府债务率偏高、终端资

金偏紧,道路项目实际开工情况低于预期,且上半年是淡季,沥青在道路需求的表现较差;防水方

面,一季度楼市“保交付”对沥青需求起到一定改善作用,但二季度房地产行业未能延续回暖趋势,

卷材销量低迷导致沥青在防水需求的增量不明显;焦化船燃占比下降明显,由于今年焦化利润收窄,

分流至焦化船燃的资源量缩减。

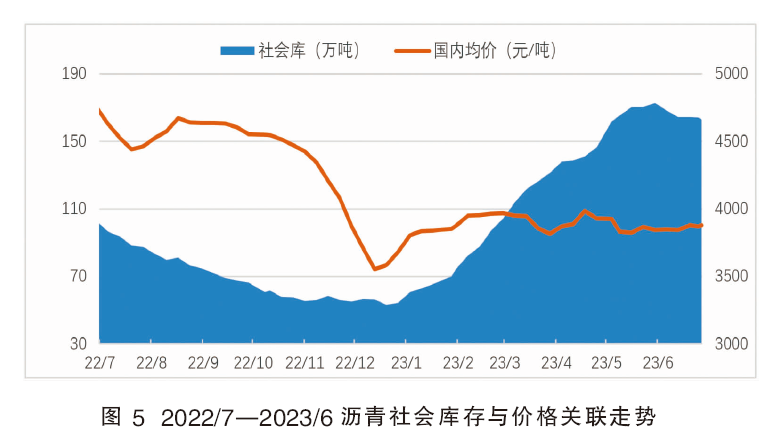

(三) 库存:强预期,弱现实

2023年前4个月,炼厂库存处于近三年低位,对今年上半年沥青价格有一定支撑。而5—6月,

虽然北方炼厂开工率及库存率偏低,但南方主力炼厂产量增加,在需求疲弱的背景下,炼厂大部分

库存资源转移至社会库存。

2023年初,社会库存同样处于近三年低位,支持沥青价格上涨。一季度,社会库存的增长速度

比去年同期更快,说明今年一季度备货意愿较强,显示市场预期强。但二季度,社会库存仍在不断

增加,尤其6月华东及华南进入梅雨季,刚需几乎停滞,中下游用户以采购备货为主,到6月底社会

库存已高于去年同期水平,压制沥青价格走势,显示市场现实弱。

简言之,上半年沥青资源呈现从上游炼厂往中下游贸易商及终端转移的趋势,库存整体呈上涨

态势。

下半年沥青市场展望

(一)油价运行重心上移,沥青产需齐增

从成本端看,美联储加息接近尾声、出行消费旺季、OPEC+深化减产、季节性库存去化等带来

的利好氛围延续,供需基本面边际收紧,支撑油价下半年运行重心上移。但同时,欧美央行持续高

利率不利于金融市场流动性的恢复,印度加收原油暴利税,北半球季节性需求步入尾声,沙特、俄

罗斯难以长期超额减产,诸多潜在利空因素都将限制油价涨幅。

供应方面,原料短缺问题正逐渐缓解,部分合格稀释沥青通关,部分以燃料油名义进口,华北

及山东部分地炼开始排产沥青。但部分炼厂因原料质量问题难以炼出合格成品,沥青出率有所下降,

故7月实际产量不及排产计划。此外,南方雨季过后,终端项目动工或带动炼厂生产积极性,在产能

持续投放的背景下,下半年沥青供应仍有走高的可能。

需求方面,沥青价格波动具有明显的季节性。9—10月施工旺季之前,价格环比上涨的年份偏

多,这是基于施工期前的备货需求及对后市的乐观预期所致。但今年上半年沥青刚需表现欠佳,加

之炼厂减少外放远期合同,投机性需求减少,整体囤货有限。下半年随着施工旺季的到来,沥青需

求或有强于季节性的表现。资金端来看,基建稳增长政策有望发力,但落实到公路项目或资金有限,

且多数高速项目尚未到路面铺设阶段,故预计下半年沥青需求回升,但增幅有限。

(二)道路用沥青需求趋势变化

1.高速公路新增里程集中在西部

从沥青消费结构来看,道路消费占据主导地位。从历史规律来看,每个五年规划的后两年,随

着道路建设进程的推进,沥青需求量逐渐上升。2023年是“十四五”承上启下之年,须关注中后期

各地高速公路新增规划及建设进度。

纵观各地规划目标,高速公路建设任务较重的省份主要在西部,其中广西、新疆、云南的规划

新建里程均超4000公里。东中部省份路网相对成熟完善,建设任务相对较轻,其中江苏、福建、湖

北、山西的规划新建里程均不足800千米。

2.公路将进入养护为主的阶段,高端产品占比上升

随着经济发展,交通量日益增大,对沥青路面的要求越来越多。改性沥青是在传统沥青中添加

改性剂后制成的新型材料,如今被广泛应用于道路建设、防水、防腐等领域。

我国沥青路面建设大多都采用半刚性路基,其大中修周期一般在5—10年左右。随着设施总量

的增加,公路养护需求呈现快速增长趋势,预计2030年公路将进入养护为主的阶段。而养护通常

会选择改性沥青,因此未来改性沥青在道路用沥青的占比有望保持高增长态势。

(三)下半年沥青市场价格预测

综合来看,国产沥青的供应将维持高位,而需求相对偏弱,预计下半年沥青价格将呈现先小涨

后回落的走势。

三季度,成本面有支撑,终端需求将回升,利好沥青价格;但与此同时,高社会库存,炼厂产

量继续增加,将限制涨幅,沥青价格或小幅上涨。四季度,成本面支撑减弱,北方需求逐渐萎缩,

价格承压;南方市场强于北方,或加剧资源跨区域流通,导致南方价格回落。