后疫情时代,全球宏观环境的复杂性和严峻性逐渐凸显,全球经济下行风险加大。我国大力发

展战略新兴产业,应对复杂严峻的外部环境。战略新兴产业涵盖新一代信息技术、生物经济、新材

料、数字创意、高端装备制造及绿色低碳六大领域。其中,绿色低碳产业包括风、光、生物质等新

能源产业,新能源汽车、动力电池产业链,储能、电网等综合能源服务,以及节能环保、资源循环

产业。新能源产业研发与应用中的新材料与新技术是核心焦点。新能源通常指利用新技术开发的可

再生能源,包括风能、光能、生物质能等,具有清洁永续、碳排放低等优点。但新能源较低的能量

密度极大增加了其开发利用难度。过去十五年,受气候变化、技术发展、消费意识转变等因素影响,

全球非水新能源的总装机容量保持了近20%的高增长率,是同期全球GDP的五倍。受益于中央层面

鼓励政策的强有力推行,以及民众消费意识的显著变革,我国的新能源行业正在进入前所未有的迅

速增长阶段,占据全球领导地位。预计到2030年,我国新能源的总装机容量将达到1920GW,占

整个电力系统装机量比例约为55%;预计到2060年碳中和阶段,新能源发电将成为我国电力系统的

主要支撑。

在我国能源领域,风电、光伏、氢能和储能这四个行业占据着举足轻重的地位,它们的规模最

大、增长速度也最快。这四个行业在新能源领域的迅猛发展,离不开各种化工新材料的支撑与配合。

风电:海陆共进,环氧树脂和碳纤维具有高市场潜力

近年来,我国风电装机容量持续稳步增长,新增装机容量稳居各发电类型前三。随着风电技术的

进步,风电设备利用小时数稳步增长,LCOE降低,风电渗透率提升。2022年,风电设备利用小时

为2221h,较2012年增长292h。我国陆上风电自2019年全面进入平价时代。 2022年,我国风

电发电量占总发电量的8.6%。 随着“双碳”目标的推动和海上风电的技术进步,风电的装机占比

将持续扩大。预计到2025年和2030年,风电总装机占比将分别达到24%和25%,海上风电装机容

量将分别达到56GW和112GW,占比提升至9.9%和12.5%。2022—2025年和2025—2030年风

力发电装机容量年均增速分别达到16%和10%(见图1)。

我国风电整体产业发展成熟,产业链的各个环节在国际上均具有较强的竞争力。风电行业产业

链的上游为风电发电设备原材料、零部件及其他配套设备制造;中游为风电机组整机、风电设备制

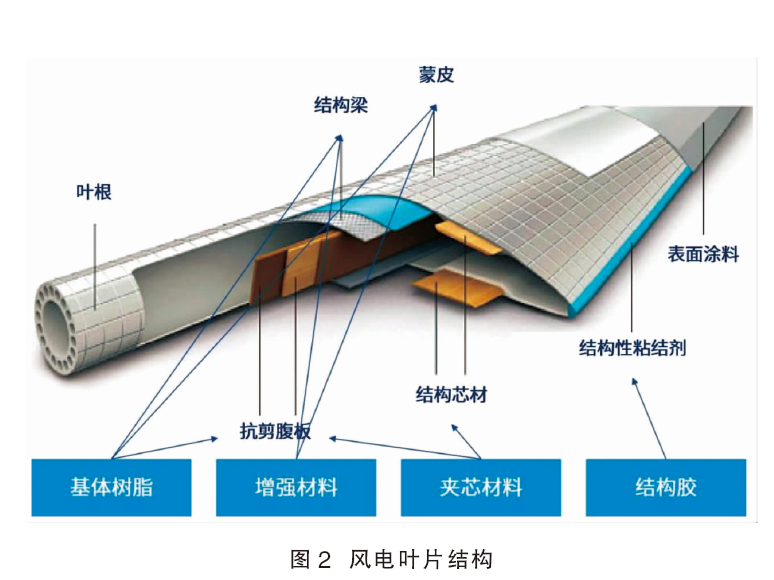

造;下游为风电场开发、建设运营及风电售电等。产业链的核心是结构复杂的风电机组,部件主要

包括电缆、叶片、涂料等。风电叶片是风机的核心组件,占风机成本的20%以上,2022年市场规

模约233亿元。风电产业链中的化工新材料也主要集中于叶片的制造中,包括基体树脂、增强材料、

夹芯材料、结构胶等(见图2)。成本占比最高的是基体树脂和增强材料,超过50%。基体树脂主要

包括环氧树脂、环氧乙烯基酯树脂、不饱和聚酯树脂等,其中环氧树脂因其良好的力学性能、绝缘性、

耐化学腐蚀性和尺寸稳定性,以及较低的成本成为主流。增强材料主要是玻璃纤维和碳纤维,玻璃纤

维是目前主流的风电增强材料,未来随着风电机组大型化趋势导致的风电叶片长度增加,强度和刚度

更优异的碳纤维将获得更高的成长空间。此外,夹芯材料和结构胶分别占12%和11%,常用材料包

括巴沙木、PVC芯材和PET芯材。

光伏:进口替代潜力巨大,胶膜材料POE、EVA值得关注

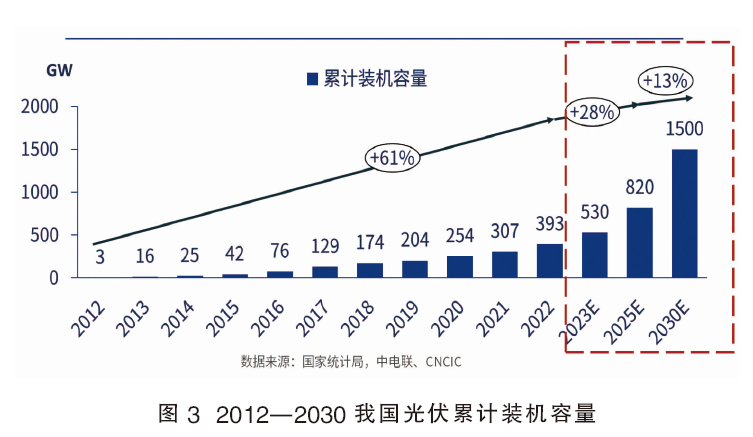

近年来,在践行“双碳”政策、助推产业升级和助力企业转型的大背景下,我国光伏装机量呈

现飞速增长态势。2022年,我国新增光伏装机容量达到87.4GW,延续了十余年的世界领先地位。

根据国家能源局发布的《“十四五”可再生能源发展规划》,在2025年,光伏发电的新增装机目标

为10GW以上,年均增速超过20%。在政策的支持下,光伏技术持续进步,带动光伏发电成本降低。

一方面,光伏组件光电转化效率不断提升,光电设备利用小时稳步提高,到2022年我国光伏设备年

均利用时长达1337小时;另一方面,光伏发电LCOE快速下降,在1200h等效利用小时数的条件下,

2022年我国光伏地面电站和分布式光伏系统LCOE分别为0.28和0.27元/kWh。2022年,我国光

伏新增装机容量87GW,占电源装机总量的44% 。2025和2030年新增装机量将分别占总发电量

54%和51%,我国光伏累计装机容量将分别达820GW和1500GW,2022—2025年和2025—2030年

均增速分别为28%和13%(见图3)。

光伏产业链主要包括硅料、硅片、电池片和光伏组件四大环节,以及光伏玻璃、胶膜、背板、

边框、密封胶等辅材及配件。其中涉及的化工新材料主要集中在光伏产业链的上游环节,电池片占

组件成本的60%以上、光伏胶膜约占组件成本的8%。从光伏产业链主要化工新材料在光伏领域的

市场规模来看,金属硅、多晶硅、EVA胶膜、POE胶膜、PET基膜、PVDF膜6种产品的市场规模在

10亿元以上;金属硅、多晶硅等硅料由于技术含量高、资金需求大、行业竞争激烈,进入门槛较高;

PET由于市场分散、上游较难配套,也具有较高的进入门槛。其中POE、EVA和PVDF增长率和利润

空间相对较高,潜力较大;其中,光伏胶膜用POE和EVA的自给率都低于35%,具有较大进口替代

机会。

储能:锂电材料仍为主流,高端牌号导电炭黑、干法隔膜和湿法隔膜值得关注

储能即能量存储,将能量通过媒介或设备积累,然后在需要时释放,它包括电力存储、热能存储

及氢能存储等多样化的形式。新型储能被定义为除抽水蓄外的新型电储能技术,具体包括锂电池、压

缩空气存储、液流存储、飞轮存储、钠电池存储、储氢存储和储热。以化学品市场的角度审视,锂离

子电池发展前景最好,产品种类最多,而且可以在动力电池和3C电池等多元化应用场景中应用,是

未来的关注焦点。锂离子电池上游所使用的化学品原料主要包括正极、负极、电解液和隔膜四大类

化学品。在储能和新能源汽车市场持续扩张的背景下,锂离子电池市场规模爆发式增长。

2022年,正极、负极、电解液和隔膜四大主材的市场规模比分别同比增加了78%、90%、71%

和68%。正极材料全球90%以上生产集中在中国,目前国内正极材料市场竞争激烈,国产企业主要

聚焦磷酸铁锂和三元材料的生产与开发,为保持企业竞争力,生产企业逐渐向上游矿产资源延伸。

负极材料新增产能逐步释放,供需关系逐渐发生变化。叠加下游降本诉求向上游传导,市场竞争趋

于激烈,特别在同质化较高的中低端产品领域,低价竞争态势加剧将加速行业洗牌、低端无效产能

出清,市场集中度预计进一步提升。产品方面,基于下游终端市场差异化需求,除现有人造石墨持

续迭代升级外,硅基负极、硬碳材料等新型负极产品将加速产业化进程。电解液企业为获得超额利

润或议价权,积极向上游布局原料进行纵向一体化发展;上游原材料出现不同程度过剩,导致电解

液竞争进一步加剧。隔膜行业全球80%以上的市场同样被中国企业占领,行业竞争主要集中在技术

工艺、产品品类和品质及生产效率和规模效应带来的成本优势,具备自主核心技术及成本优势的优

质隔膜产品生产厂商的市场占有率将稳步提升。此外,钠离子电池与锂离子电池的工作原理非常相

似,生产工艺也基本一致,吸引了国内外20余家企业进行产业化布局。但目前钠离子电池的结构制

造技术仍处于不成熟期,预计2025年后有望在储能和小动力领域应用。正极材料层状氧化物和负极

材料硬碳已经在少量出货,建议重点关注。

总体来看,正极材料资源属性强,承受利润波动考验。硅基负极、湿法隔膜、碳纳米管等化学

品仍具有较高增长和利润潜力。此外,锂电级导电炭黑、干法隔膜和湿法隔膜的高端牌号产品自给

率低于60%,有广阔的进口替代机会。

氢能:中国技术全球领先,氢燃料汽车及制氢新材料机会来临

氢能产业链长,包括上游氢气制取,中游储存、运输和加注,以及下游使用。我国制氢市场迅

速发展,产氢量全球领先,2022年产量达约3600万吨。其中化石能源制氢占主导地位,占总产量

的71%,工业副产制氢占28%。电解水制氢受限于技术和成本,仅占1%。但由于利用可再生能源

发电进行电解水制氢可以获得绿氢,从源头上实现了二氧化碳零排放,电解水制氢是氢能产业链中

热度最高的环节。绿氢制备的主流技术包括碱性电解槽(AWE)和质子交换膜电解槽(PEM),

其中PEM电解槽使用质子交换膜,虽然成本偏高,但与波动性较强的可再生能源结合性好,电解效

率高于AWE,发展前景好。

储运端以高压气态储氢为主,占比约92%,占据绝对主导地位,但涉及的化工品较少。

用氢端,2022年国内氢气需求量约为3300万吨。化工领域氢能需求量尤为突出,例如合成氨、

炼油油品精制、甲醇生产等。氢能在交通领域的应用仍然处于探索阶段。氢能源在交通领域的应用

包括汽车、航空和海运等,其中氢燃料电池汽车是交通领域的主要应用场景。2022年,氢燃料电池

汽车全年产量为3992辆,销量为3789辆,预计2025年销量有望达到5万辆,2030年有望超过36万

辆,2022—2025年CAGR为125.2%,2025—2030年CAGR为51.7%。

氢能产业链中的化工材料将迎来快速发展的机遇期,制氢环节的质子交换膜和用氢环节的电池催

化剂是最值得关注的产品。2022年我国氢燃料电池领域质子交换膜需求量为28万平方米,同比增长

达150%,预计到2030年将达到947.7万平方米。目前我国质子交换膜市场仍为国外品牌主导,但是

国产品牌渗透率正在逐年提升。头部企业东岳已建成50万平方米质子交换膜生产线,还有150万平方

米产能在建;科润新材料拥有3条质子交换膜生产线,年产能达30万平方米。

电池催化剂以铂为主,而氢燃料电池催化剂铂含量呈下降态势。近年国内铂用量约30~40克/辆,

预计2030年技术进步推动铂含量可降至10克/辆,我国氢燃料电池车规模达100万辆,铂用量达10吨,

较2022年增长约230%。

“双碳”推动,新能源材料进入高速发展期

碳中和相关化学品市场规模将有望实现10倍的增量发展,预计至2030年,碳中和主要实现路径

涉及的化学品市场规模将达到30000亿元(见表1)。实现碳中和主要包含五大途径:能源替代、低

碳工艺、石化产品替代、废旧产品循环利用及固碳工艺。

碳中和相关化学品市场的发展还将带动相关产业链的发展和繁荣。在碳中和目标的推动下,相关

产业链将得到进一步的拓展和延伸。例如,风光发电、储能及氢能等领域,都将受益于碳中和相关化

学品市场的发展,从而实现产业的转型升级和高质量发展。

随着研究的逐步深入,开发投入的强度不断加大,新能源市场竞争也变得日益激烈,化工新材料

面临着严峻的挑战。这些挑战包括技术创新、环境保护、安全生产等方面。未来,化工新材料将继续

在机遇和挑战中前行,为人类社会的可持续发展做出更大的贡献。

张成 中国化工信息中心咨询事业部资深咨询顾问。毕业于天津大学,材料科学与工程专业学士学位;波士顿大学,市场研究专业硕士学位。拥有5年化工行业咨询经验。参与过包括市场调研、战略规划、科技指引等数十个国内外化工企业的咨询项目。曾在《中国化工信息》上发表过《水性防水涂料市场现状》《中国生物柴油行业洞察》等文章。

张成 中国化工信息中心咨询事业部资深咨询顾问。毕业于天津大学,材料科学与工程专业学士学位;波士顿大学,市场研究专业硕士学位。拥有5年化工行业咨询经验。参与过包括市场调研、战略规划、科技指引等数十个国内外化工企业的咨询项目。曾在《中国化工信息》上发表过《水性防水涂料市场现状》《中国生物柴油行业洞察》等文章。

高振城 中国化工信息中心咨询事业部咨询顾问。毕业于浙江工业大学,材料与化工专业硕士学位。拥有1年化工行业咨询经验。参与过某国有化工企业新能源新材料行业材料筛选及评估、某国有化工企业锂电溶剂产品筛选及评估、某大型地方民营企业新能源化学品发展战略及投资机会分析等项目。

高振城 中国化工信息中心咨询事业部咨询顾问。毕业于浙江工业大学,材料与化工专业硕士学位。拥有1年化工行业咨询经验。参与过某国有化工企业新能源新材料行业材料筛选及评估、某国有化工企业锂电溶剂产品筛选及评估、某大型地方民营企业新能源化学品发展战略及投资机会分析等项目。