己内酰胺( CPL)是一种重要的化工产品,由于其特殊的结构,可以通过聚合生成聚酰胺6切片,进而加工成锦纶6纤维、尼龙6工程塑料,在化纤、纺织、汽车、电子电器、包装、机械、运动休闲及日用品等方面应用广泛。此外,还可用于生产抗血小板药物6-氨基己酸和月桂氮卓酮等精细化工产品。

目前,我国己内酰胺的工业生产方法有苯法和甲苯法。其中甲苯法是意大利SNIA公司的专利技术,其主要工艺过程是在钴盐催化剂作用下将甲苯氧化生成苯甲酸;苯甲酸利用钯催化剂加氢生成六氢苯甲酸;在发烟硫酸中,六氢苯甲酸与亚硝酰硫酸反应,经过酰化、脱羧,再重排生成酰胺油;酰胺油再经过分离、中和、精制得到己内酰胺产品。甲苯法技术路线的优点是原料甲苯丰富,工艺过程步骤少;缺点是原材料消耗比较高,副产物硫铵比较多,产品的后期精制比较复杂。中国石化石家庄炼化公司采用该工艺路线生产己内酰胺。苯法生产技术路线包含环己酮制备、环己酮肟制备及己内酰胺制备3个主要工艺过程。环己酮与羟胺反应生成环己酮肟,环己酮肟经贝克曼重排及精制得到产品己内酰胺。苯法工艺路线占据我国己内酰胺生产的主导地位。具体工艺为氨肟化法(HAO)和磷酸羟胺法(HPO)。其中HPO法是引进荷兰帝斯曼公司的生产技术,氨肟化法是由中国石油化工集团公司开发出的具有自主知识产权的生产技术,目前我国绝大多数企业采用该技术进行生产。

生产现状

我国己内酰胺的工业生产始于20世纪50年代末期。近年来,随着我国己内酰胺生产技术的研发优化以及国家经济建设和需求的增长,先后有多家企业新建或者扩建生产装置。

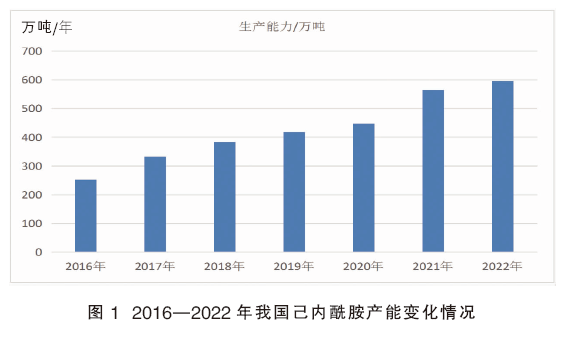

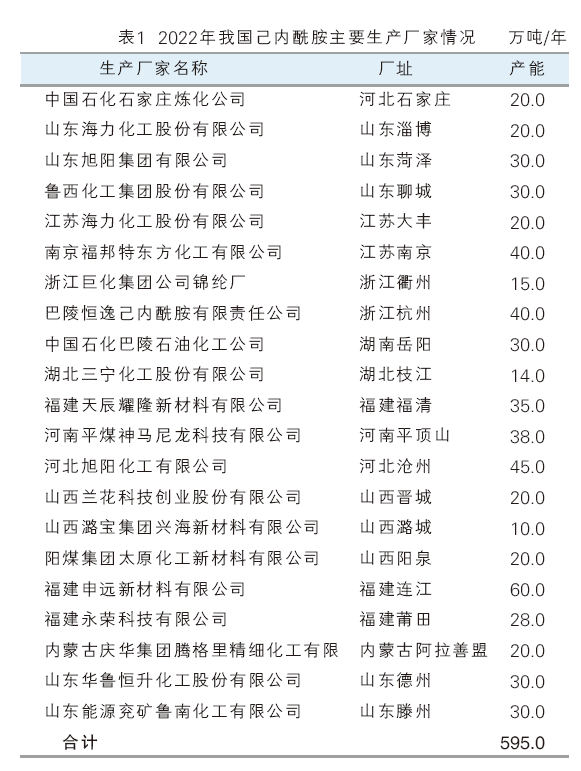

截至2022年12月底,我国己内酰胺产能达到595.0万吨/年,是世界上最大的生产国家。2016—2022年我国己内酰胺产能变化和2022年生产厂家情况分别见图1和表1。

经过多年发展,目前我国己内酰胺行业的发展呈现以下特点:

(1)产能稳步增长,由2016的253.0万吨/年增长到2022年的595.0万吨/年。其中新增产能主要集中在2017年和2021年,2017年新增产能80.0万吨/年,同比增长约31.62%;2021年新增产能118.0万吨/年,同比增长约26.40%。新增产能主要集中在山东省,2021年其新增产能70.0万吨/年,约占当年新增产能的59.32%。

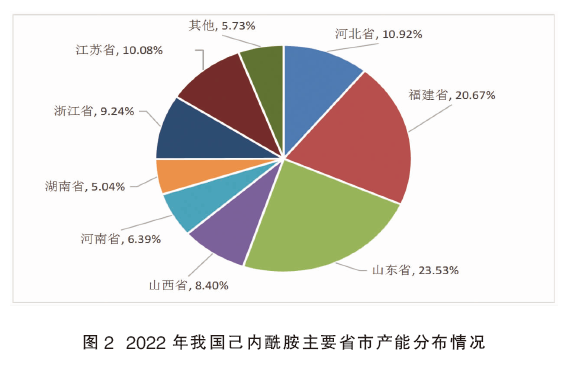

(2)产能主要集中在华东、华北和华南等地区。2022年华东地区(包括山东省、浙江省和江苏省)的产能为255.0万吨/年,约占总产能的42.86%;华南地区(包括福建省)的产能为123.0万吨/年,约占20.67%;华北地区(包括河北省、山西省和内蒙古自治区)的产能为135.0万吨/年,约占22.69%;华中地区(包括河南省、湖南省和湖北省)的产能为82.0 万吨/年,约占13.78%。山东省是最大的己内酰胺生产省份,2022年的产能为140.0万吨/年,约占总产能的23.53%;其次是福建省,2022年的产能为123.0万吨/年,约占20.67%;再次是河北省,2022年的产能为65.0万吨/年,约占10.92%。2022年我国己内酰胺主要省市产能分布情况见图2。

(3)生产装置大都配备上下游装置。比如山东能源兖矿鲁南化工、内蒙古庆丰、山东旭阳、山东海力、山西兰花科技、湖北三宁、鲁西化工、恒逸石化、浙江巨化、福建天辰、福建申远等上游配套环己酮装置,山东旭阳集团、山东华鲁恒升化工、福建申远、巴陵石化、鲁西化工、平煤神马、阳煤集团太原化工新材等下游配套尼龙6切片生产装置。

(4)除中国石化石家庄炼化有一套甲苯法生产装置之外,其他企业的生产工艺主要为氨肟化法和HPO法。其中,南京福邦特东方化工及福建申远采用HPO法进行生产,产能约占总产能的16.81%。其他企业采用国内自主开发的氨肟化法进行生产。

(5)投资主体除了国营大型企业(如中国石化集团)外,还有合资企业(如南京福邦特东方化工)、民营企业(如山东海力化工)等。在企业类型上,煤化工(如三宁化工)、氯碱(如山东海力等)、化纤企业(如巴陵恒逸)也纷纷加入到己内酰胺的生产经营中。福建申远新材料有限公司是我国最大的己内酰胺生产厂家,2022年的产能为60.0万吨/年,约占总产能的10.08%;其次是河北沧州旭阳化工有限公司,2022年的产能为45.0万吨/年,约占总产能的7.56%。

进出口分析

1.进口分析

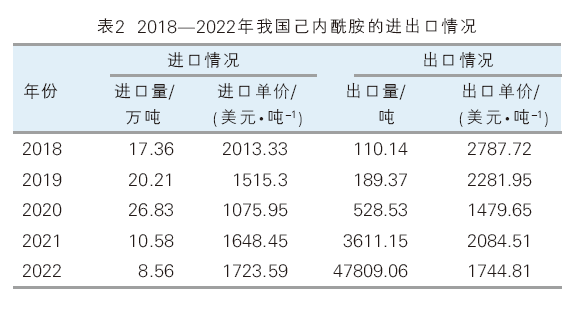

根据中国海关统计,2018—2022年我国己内酰胺的进口量呈现先逐年增长,随后又下降的发展态势。2018—2022年我国己内酰胺的进出口情况如表2所示。

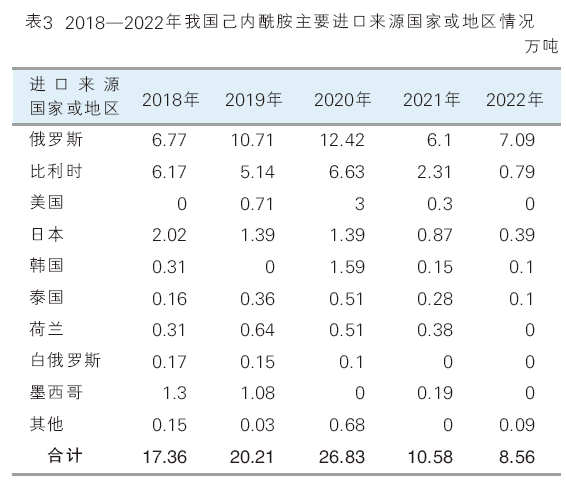

2018—2022年,我国己内酰胺的进口均主要来自俄罗斯和比利时这2个国家。其中2018年来自这2个国家的进口量合计达到12.94万吨,约占总进口量的74.54%;2022年来自这2个国家的进口量达到7.88万吨,约占总进口量的92.06%,同比2021年的8.41万吨下降约6.30%。

2018—2022年,俄罗斯均是我国己内酰胺最大的进口来源国家,且进口量呈现先逐年增长,随后下降,然后又增长的发展态势。其中2018年的进口量为6.77万吨,约占总进口量的39.00%。2022年的进口量为7.09万吨,约占总进口量的82.83%,同比增长约16.23%。

2018—2022年,比利时均是我国己内酰胺第二大的进口来源国家,且进口量呈现先下降,然后增长,随后又逐年下降的发展态势,其中2018年的进口量为6.17万吨,约占总进口量的35.54%;2022年的进口量为0.79万吨,约占总进口量的9.23%,同比下降约65.80%。2018—2022年我国己内酰胺主要进口来源国家或地区情况见表3。

2018—2022年,除了2020年之外(2022年浙江省为第二大进口省市,上海市为第三大进口省市),江苏省和上海市均是我国己内酰胺最主要的2大进口省市。其中2018年的进口量合计达到11.93万吨,约占总进口量的68.72%;2022年的进口量合计达到6.79万吨,约占总进口量的79.32%,同比2021年的6.83万吨下降约0.59%。

2018—2021年,我国己内酰胺的进口贸易均主要以进料加工贸易方式为主,且进口量呈现先逐年增长,然后下降的发展态势。其中2018年的进口量为14.47万吨,约占总进口量的83.35%;2021年的进口量为9.24万吨,约占总进口量的87.33%,同比下降约43.52%。2022年进口贸易方式发生了较大变化,进料加工贸易方式为第二大进口贸易方式,进口量为3.84万吨,约占总进口量的44.86%,同比下降约58.44%;海关特殊监管区域物流货物进口贸易为最大的进口贸易方式,进口量为4.54万吨,约占总进口量的53.04%,同比增长约275.21%。

2. 出口分析

2018—2022年,我国己内酰胺的出口量呈现逐年增长的发展态势。其中2018年的出口量为最小值110.14吨,2022年的出口量大幅度增加到47809.06吨,同比增长约1223.93%。2018—2022年,我国己内酰胺的出口单价呈现先逐年下降,然后增长,随后又下降的态势。其中2018年的出口单价达到最大值2787.72美元/吨,2020年的出口单价为最小值1479.65美元/吨,同比下降约35.16%。2022年的出口单价为1744.81美元/吨,同比下降约16.30%(表2)。

2022年,我国己内酰胺主要出口到韩国和中国台湾,出口量合计达到32416.85吨,约占总出口量的67.80%,同比增长约941.51%。其中向韩国的出口量为17437.00吨,约占总出口量的36.47%,同比增长约716.34%;向中国台湾的出口量为14979.85吨,约占总出口量的31.33%,同比增长约1434.03%。

2022年,我国己内酰胺的出口主要集中在上海、福建和山东这3个省市,出口量合计达到43092.56吨,约占总出口量的90.13%,同比增长约1202.47%。其中上海市的出口量为33898.18吨,约占总出口量的70.90%,同比增长约924.58%;福建省的出口量为4483.00吨,约占总出口量的9.38%(2021年的出口量为0吨);山东省的出口量为4711.38吨,约占总出口量的9.85%。

2022年,我国己内酰胺的出口主要以一般贸易和海关特殊监管区域物流货物这2种贸易方式为主,出口量合计达到47805.06吨,约占总出口量的99.99%,同比增长约1224.59%。其中一般贸易方式的出口量为26930.06吨,约占总出口量的56.33%,同比增长约646.18%;海关特殊监管区域物流货物贸易方式的出口量为20875.00吨,约占总出口量的43.66%(2021年的出口量为0吨)。

消费现状及发展前景

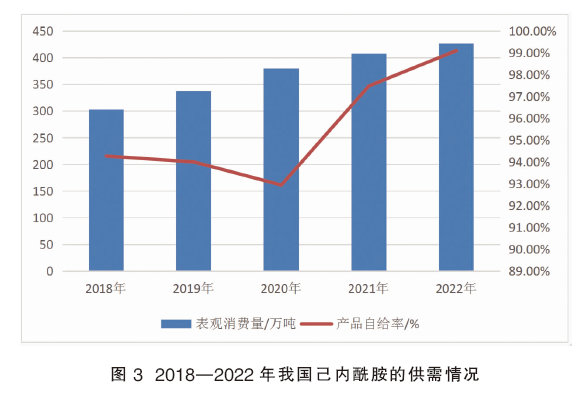

近年来,随着我国锦纶丝、帘子布、聚酰胺工程塑料等行业的快速发展,对己内酰胺的需求量不断增加。2018年,我国己内酰胺的表观消费量为303.04万吨,2022年增加到426.78万吨,同比增长约4.81%,2018—2022年表观消费量的年均增长率为7.09%。相应产品的自给率2018年为94.28%,2022年为99.11%,同比增长约1.66%。2018—2022年我国己内酰胺的供需情况见图3。

近年来,我国己内酰胺的消费结构变化不大。目前我国己内酰胺的消费结构为:民用纺丝占比约50%,薄膜和工程塑料占比约25%,尼龙6帘子布约占17%,其他约占8%。

近年来,我国己内酰胺下游产品PA6切片稳步发展。2018年,我国PA6切片的产能只有442.8万吨/年,表观消费量为320.7万吨;2022年产能增加到637.0万吨/年,表观消费量也相应增加到406.7万吨。今后几年,我国仍将有多套PA切片生产装置将建成投产,主要有山东聚合顺鲁化新材料18.0万吨/年、江苏弘盛60.0万吨/年、湖北三宁30.0万吨/年、中锦新材料7.0万吨/年、华鲁恒生20.0万吨/年、内蒙古庆华20.0万吨/年、平煤神马20.0万吨/年及恒逸石化60.0万吨/年等。随着这些新建或者扩建装置的建成投产,将增加对己内酰胺的需求量。预计到2026年,我国对己内酰胺的需求量将达到500.0万吨。

市场价格

我国己内酰胺的市场价格主要受原料纯苯、下游PA6纤维或者PA6薄膜及树脂需求,以及进口价格等因素影响。进入2022年,市场价格仍保持高价位运行,平均价格为13108元/吨,同比下降约5.00%。其中最高价格为6月份的14600元/吨,最低价格为12月份的11600元/吨。预计今后一段时间内,随着国内供应量的不断增加,下游需求、上游原料的价格及进口价格等的不断变化,己内酰胺的市场价格也将发生一定变化。但随着市场调制作用的加强,增减变化的幅度均不会很大。

发展趋势及发展建议

1.发展趋势

(1)今后几年,我国仍将有山东能源兖矿鲁南化工、巴陵石化、广西恒逸石化、福建永荣科技、福建申远、安徽中能、湖北三宁化工等企业计划新建或者扩建己内酰胺生产装置。如果这些项目能够如期实施,预计2026年,我国己内酰胺的产能将超过700.0万吨/年,而届时的消费量只有约500.0万吨,产能过剩矛盾将进一步加剧,市场竞争将更为激烈。

(2)随着投资主体的多元化,我国己内酰胺国营企业所占比例将逐渐减少,民营及合资企业占比将越来越大,并将逐渐成为我国己内酰胺供应的主力军。福建以及江苏等下游生产基地的供需矛盾将不断缓解。

(3)PA6纤维和PA6树脂仍然是我国己内酰胺主要的消费领域,但PA6纤维对己内酰胺的需求增长幅度将放缓,而PA6树脂将成为未来发展的主要方向和动力。此外,己内酰胺也将面临被其他产品替代的风险,竞争激烈。其中,在民用丝领域主要面临着聚酯产品的竞争,在斜交轮胎帘子布领域主要面临着子午轮胎、聚酯帘子布的竞争,在地毯丝领域则主要面临着聚对苯二甲酸丙二醇酯(PTT)的竞争。

(4)虽未来我国己内酰胺的产能将不断增长,但产品质量定位多在中低端,而大部分民用丝高速纺工厂对原料要求相对较高。因此,目前高品质产品的产量还无法满足国内实际生产需求,未来还需要一定数量的进口,但进口量将逐渐减少。

(5)由于世界己内酰胺的供应过剩,尤其是在亚洲地区,国外主要生产国家不仅没有新增产能,反而有部分企业(如日本住友化学)等企业退出己内酰胺业务,这为我国己内酰胺的出口提供了良好的机遇。随着我国己内酰胺生产技术的不断进步,产品质量的提高,未来一定时期内,我国己内酰胺的出口量将会有较大幅度的增长。

(6)随着产能的不断增长,我国己内酰胺行业已经由供不应求步入供应过剩,加上产品同质化现象较为严重,多为较低端产品,行业开始步入低利润或者微利润时代,市场竞争将更加激烈。

2.发展建议

随着我国己内酰胺产能的过剩,今后应该理性扩能,合理布局,避免无序竞争。已建成投产的生产企业应加大技术改造,加大己内酰胺生产过程中节能减排新技术的研究开发及应用,以节省能源,降低成本,提高产品性能,减少对环境的污染,实现环保清洁生产,提升企业的竞争力。对于计划新建或扩建的企业应综合考虑自身的优势和劣势,分析各项因素和行业风险,慎重加入行业竞争。积极开发新的生产技术,生产高品质产品,减少同质化产品之间的竞争,满足国内需求,减少进口。延伸产业链,上下游一体化发展。增强己内酰胺在纤维领域的成本优势和品质优势,进一步扩大在工程塑料等高端领域的应用比例,有效减少替代品的冲击。提高产品质量,积极扩大出口,化解国内产能过剩矛盾,确保己内酰胺行业健康稳步发展。