丁苯热塑性弹性体(SBC)具有强度高、柔软、永久变形小的特点,并具有橡胶弹性,适用于热熔加工的胶粘剂和密封材

料,在制鞋、液封材料、电线、电缆、汽车部件、医疗器械部件、家用电器和胶粘剂等领域应用广泛。近年来,随着产能的不

断增加,我国SBC的供需情况也发生了一定变化。以下分析了我国SBC的供需情况,指出今后的发展趋势并提出了未来的发展

建议。

生产现状

自20 世纪90年代初期,中国石化北京燕山石化公司万吨级SBC装置建成投产以来,我国SBC的产能稳步增长。尤其是2016

年以后,首先由于SBC产品利润较好,投资 SBC 热度加大,尤其是一体化炼厂在寻求下游配套时,将SBC列入优先考虑的产品;

其次是投资者看重SBC柔性生产特点,通过技术升级及改造,一套装置可生产低顺式聚丁二烯橡胶(LCBR)、溶聚丁苯橡胶

(SSBR)等多个产品;再次是下游需求不断增长,提升了投资者对未来SBC需求向好的预期。

由此导致先后有中国石油化工股份有限公司巴陵分公司、宁波金海晨光化学股份有限公司、宁波长鸿高分子科技股份有限公司、

浙江众立合成材料科技股份有限公司、台湾李长荣(惠州)橡胶有限公司、福建古雷石化有限公司及海南巴陵化工新材料有限

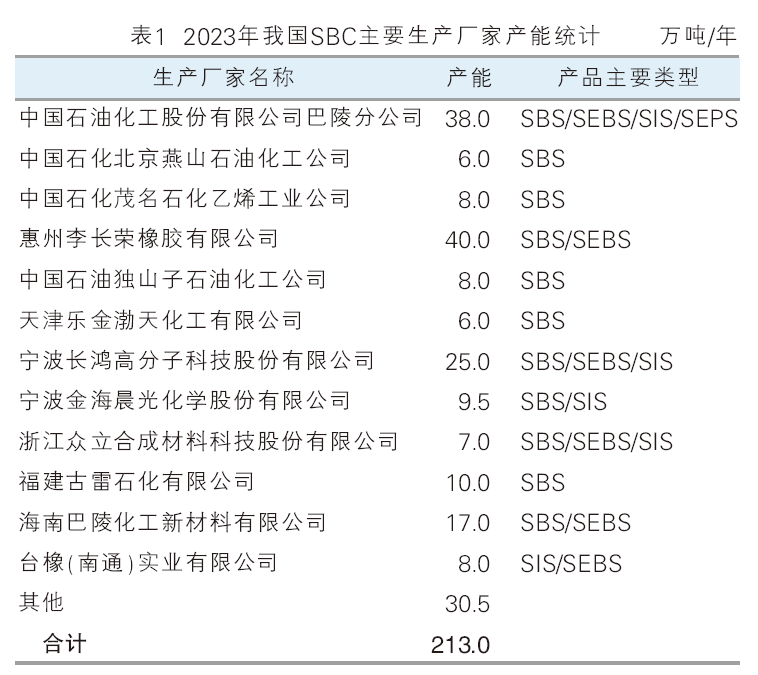

公司等多家企业新建或者扩建SBC生产装置。截至2023年9月底(以下用2023年进行表述),我国SBC的产能达到213.0万吨/年,

是世界最大的SBC生产国家。其中SBS的产能约占总产能的75.6%,SEBS约占11.5%,SIS约占12.0%,SEPS约占0.9%。2023年我

国SBC主要生产厂家见表1。

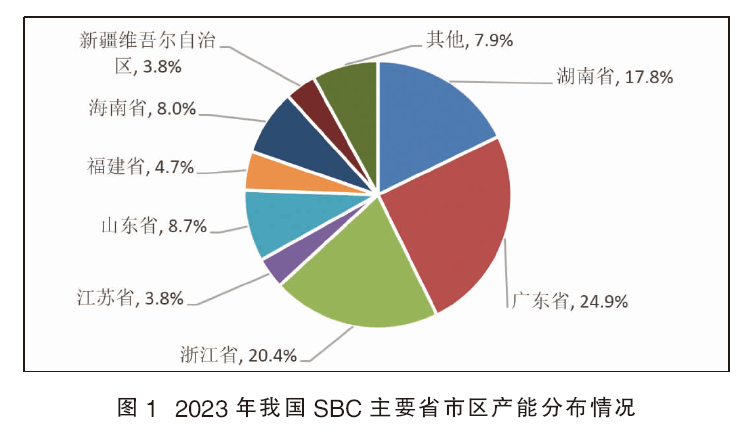

我国SBC的生产装置分布较为集中,主要集中在华南(包括广东省和海南省)、华中(包括湖南省)和华东地区(包括山

东省、浙江省和江苏省),2023年这3个地区的产能合计达到178.0万吨/年,约占总产能的83.6%。其中华南地区由于2021年福

建古雷石化有限公司10.0万吨/年装置及2023年海南巴陵化工新材料有限公司17.0万吨/年装置的建成投产,生产厂家由2家增加

到4家,产能达到80.0万吨/年,约占总产能的37.6%;华东地区的产能为70.0万吨/年,约占总产能的32.9%;华中地区的产能为

38.0万吨/年,约占总产能的17.8%。此外,华北地区(包括北京市和天津市)的产能为12.0万吨/年,约占总产能的5.6%;西北

地区(包括新疆维吾尔自治区)的产能为8.0万吨/年,约占总产能的3.8%;东北地区(包括辽宁省)的产能为5.0万吨/年,约占

总产能的2.3%。

2023年,广东省是我国SBC最大的生产省份,产能为53.0万吨/年,约占总产能的24.9%;其次是浙江省,产能为43.5万吨/年,

约占总产能的20.4%。2023年我国SBC主要省市区产能分布情况见图1。

我国SBC生产企业性质逐渐多元化,中石化集团公司所属生产企业的产能合计为79.0万吨/年,约占国内总产能的37.1%;

中石油天然气集团公司的产能为8.0万吨/年,约占总产能的3.8%;外资企业的产能为48.0万吨/年,约占总产能的22.5%;其他

企业的产能为78.0万吨/年,约占总产能的36.6%。惠州李长荣橡胶有限公司是目前我国最大的SBC生产厂家,2023年的产能

为40.0万吨/年,约占总产能的18.8%;其次是中国石化巴陵石油化工公司,产能为38.0万吨/年,约占总产能的17.8%;再次是

宁波长鸿高分子科技股份有限公司,产能为25.0万吨/年,约占总产能的11.7%。

随着新建或扩建装置的建成投产,我国SBC的产品结构也发生了变化,由原先的SBS产品一统天下发展到SBS、SIS、SEBS

和SEPS等多种产品,其中SIS和SEBS的产能不断增长。中国石油化工股份有限公司巴陵分公司是目前产品品种最为齐全的生产

企业,除了不断开发新技术和新产品之外,还采取“走出去”策略,在海南和上海分别建立大型SBC生产装置,不仅提升了中国

石化集团的产能,而且还为区域需求提供了有利条件。

进出口情况

2018—2022年,我国SBC的出口量呈现先下降,然后增长,随后又下降的发展态势。2018年的进口量为5.83万吨;2022年的

进口量为4.58万吨,同比下降约26.8%。其中占据主导地位的是SBS产品,2022年的进口量约占总进口量的56.3%;SIS和SEBS的

进口量分别约占21.8%和21.9%。与此相反,近年来我国SBC的出口量呈现不断增长的态势,2018年的出口量为9.34万吨;2022年

为15.51万吨,同比增长约31.0%,其中SBS的出口量约占47.8%,SIS的出口量约占32.2%,SEBS的出口量约占20.0%。

消费现状

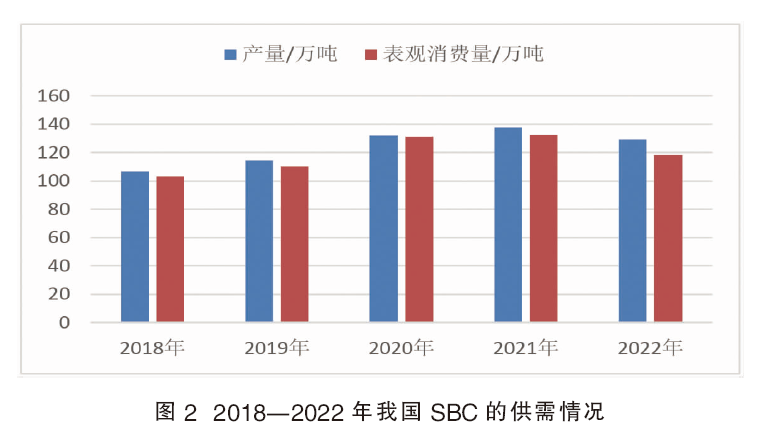

2018—2022年,我国SBC的表观消费量呈现先逐年增长,然后下降的发展态势。其中2018年的表观消费量为103.3万吨;

2022年为118.3万吨,同比下降约10.6%。2022年SBS的消费量约占72.5%,SIS的消费量约占13.0%,SEBS的消费量约占13.5%,

其他约占1.0%。2018—2022年我国SBC的供需情况见图2。

2022年,由于宏观资金面偏紧,对SBS下游各行业均有不同影响,其中对高速公路行业影响较大,部分项目被迫推迟,进

而影响对SBS的消费量;房地产产业形势欠佳,加之防水卷材行业降低账期交易比例,导致订单及开工下滑;出口环境欠佳,

影响TPR鞋材及TPE制品出口订单;相关替代品尤其在透明鞋材领域,PVC对SBS替代更为明显。2022年,我国SBS的消费结构

为:道路沥青改性领域对SBS的需求量约占总消费量的38%,鞋材占28%,防水卷材约占18%,TPE 共混及聚合物改性的消费量

约占9%,胶黏剂等其他领域的消费量约占7%。

未来SBS发展主要靠道路沥青和防水卷材需求推动。在道路沥青方面,新建高速公路对改性沥青需求量增长,加上养护需

求量及其他机场建设和市政道路建设需求,同时“一带一路”建设等的实施促进交通基础设施建设快速发展,将会为SBS的市场

容量增长提供动力。在防水卷材方面,随着我国房屋建设防水标准不断提升,单位施工面积防水材料需求量仍有较大上涨空间。

另外,存量房屋面积基数越来越大,防水卷材在房屋翻修维护市场中具有较好的市场潜力;海绵城市建设和城市地下综合管

廊建设的逐步推进也将为防水卷材市场注入新的活力,从而促进SBS市场需求的扩大。预计到2027年,我国对SBS的需求量将

达到95.0万吨。

我国SIS主要用于热熔胶和防水卷材领域,2022年的消费量结构为:热熔胶对SIS的需求量约占总消费量的93%,自粘型防

水卷材约占3%,其他方面约占4%。随着对环保日益严格的要求,热熔胶型压敏胶的需要量将越来越大,这将在一定程度上促

进对SIS的需求。预计到 2027 年,我国对SIS的需求量将达到22.0万吨。

我国SEBS主要用于包覆材料和线材线缆等领域,2022年的消费结构为:包覆材料对SEBS的需求量约占总消费量的40%,

线材线缆约占27%,家居约占10%,医用材料约占6%,密封材料约占6%,草坪及塑胶跑道约占5%,其他方面约占6%。由于

SEBS的安全、环保和机械物理性能全面满足医疗耗材的发展要求,被认为是输液管、输液袋、导管和医疗防护服等的理想

材料,未来具有较好的发展前景;高耐磨、高回力鞋材料,免充气轮胎等新型领域也将推动SEBS的发展。预计到2027年,我

国对SEBS的需求量将达到26.0万吨。

加上SEPS等其他方面的应用,预计到2027年,我国对SBC的总需求量将达到145.0万吨。

市场价格

我国SBC市场价格主要受原料丁二烯价格,装置开工率,下游需求及进口价格等多重因素所影响。以SBS产品的充油胶为

例,2020年,我国SBS市场平均价格为11225元/吨,同比下降约17.7%,其中最高价格为1月份的13400元/吨,最低价格为4月份

的9500元/吨。进入2021年之后,随着原料丁二烯价格的上涨,供应因为疫情等原因减少,丁二烯市场价格同比呈上涨态势。

2021年市场平均价格为11858元/吨,同比增长约5.6%,其中最高价格为7月份的12400元/吨,最低价格为1月份的10800元/吨。

2022年市场平均价格为13000元/吨,同比增长约9.6%,其中最高价格为9月份的14300元/吨,最低价格为1月份的11400元/吨。

进入2023年,市场价格整体呈下降态势,其中最高价格为1月份的12800元/吨,最低价格为9月份的11300元/吨。预计未来一段

时间,SBS市场走势受主要原料丁二烯的影响较大。受成本、供应及需求多重因素影响,未来SBS市场价格重心或小幅下移。

未来发展趋势

(1)随着国内“炼化一体化”企业上游装置逐步投产,SBC行业作为下游配套装置,产能亦将进一步扩大。今后几年,我国

仍将有福化鲁华新材料有限公司、宁波金海晨光化学股份有限公司、上海金山巴陵新材料有限公司、中国石油广西石油化工

公司及惠州李长荣橡胶有限公司等生产企业计划新建或者扩建SBC生产装置,SBC产能再次进入扩能“高速通道”。预计到2027

年,我国SBC产能将达到266.0万吨/年。SBC产能扩充持续,未来国内市场竞争将再起波澜。高速扩能后形成的供应增量,对

我国SBS市场供需关系及产业格局演变形成重要影响。

(2)我国SBC新建或者扩建装置主要集中在华东和华南地区,届时这两个地区SBC的产能集中度将进一步提高,竞争也将

更加激烈。与此同时,这两个地区依靠地理位置和成本优势,将是未来出口的主要区域。新建装置仍以柔性装置为主,但SEBS

及SEPS专供单产品生产增加,未来SEBS及SIS的产能将进一步增加。随着上海金山巴陵新材料有限公司和海南巴陵化工新材料

有限公司2套合计42.0万吨/年产能的实施,中国石化集团公司SBC的市场话语权进一步增强。此外,随着上海金山巴陵新材料

有限公司和中国石油广西石油化工公司新建装置的建成投产,国营资本所占比例将进一步提高,国营、民营及合资三足鼎立局

势或将再起波澜。

(3)SBC消费增长速度无法赶上产能的增长速度,产能过剩矛盾将进一步加剧。未来进口量将逐渐减少,出口将成为缓解

国内供需矛盾的主要途径。

(4)从行业发展看,未来集中性的产能扩展,势必加剧市场的过剩。但SBS装置具备灵活生产的特点,SBS供应过剩势必促

使企业向多元化发展模式演变。一方面,研发实力较强的企业逐步向高、尖领域拓展,如改性SBS、SEPS及差异化的SEBS等。

另一方面,生产企业也可以向溶聚丁苯橡胶和低顺式顺丁橡胶转产。

发展建议

(1)慎重新建或者扩建生产装置。我国SBC产能已经出现过剩,今后新建或者扩建装置应该慎重,综合考虑技术来源及先

进性、原料来源、产品结构、下游需求等多种因素,以免造成人力、物力和财力的浪费,避免国内企业之间的盲目竞争。

(2)加大研究开发力度,加快新型催化剂、新工艺的开发,优化生产工艺技术,降低能耗和物耗,实现清洁化生产。

(3)针对现有产品牌号,在保证产品市场保有率的情况下,实现稳中有增;优化或者调整装置的产品结构,比如SBS/SIS/

SSBR/LCBR联产,SEBS/SEPS等联产;完善产品质量标准与控制体系,实现产品结构与市场结构相匹配。

(4)加大新产品牌号的开发力度,尽快开发聚合物改性及胶粘剂等用高端新产品,拓宽应用领域;积极开发环氧化SBS

(即ESBS)及SBS功能接枝改性等系列升级换代产品,以满足国内需求,获取更大的经济利益。

(5)充分发挥“产销研用”协同创新联动机制的作用,主动贴近市场需求,紧密结合下游用户的个性化需求。根据市场进行

细分,开发专用化、差别化的高端定制化新产品,同时完善产品的应用及服务,提高技术服务水平,促进产品的推广应用。

(6)提高产品质量,降低生产成本,积极扩大出口,参与国际市场的竞争,以缓解国内日益加剧的竞争压力。