国内走势回顾

2023年国内丙酮市场表现为震荡偏强,上半年由于企业亏损严重,装置检修较多,另外进口商普遍减少进口货合约,导致进口量大幅缩量,丙酮港口库存下降,现货供应整体偏紧,市场货紧价扬。5—6月份,大环境整体偏空,大宗商品呈现普跌态势,下游及终端市场持续下挫,丙酮市场被迫跟跌。但进入下半年,市场重回强势,原料纯苯、丙烯持续冲高,成本面强势带动市场情绪。另外部分酚酮装置检修仍多,且丙酮新装置投产时间推迟,现货供应继续维持紧张态势,市场持续走高。四季度酚酮装置陆续投产,尽管皆是配套装置,供应及需求双增,但仍有外销量冲击市场,供强需弱的背景下,丙酮市场出现小幅回落。截至12月8日,华东丙酮市场商谈在6700~6750元/吨(见图1)。

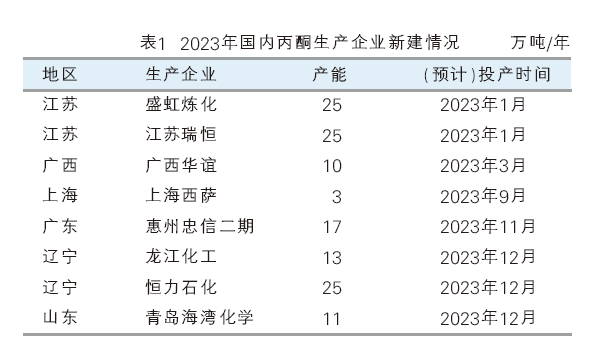

新产能迎来大爆发

2023年,我国丙酮扩能步伐不减,共有8套新建装置扩能及投产(见表1)。盛虹炼化65万吨/年的酚酮装置于1月上旬投产,涉及苯酚产能40万吨/年、丙酮产能25万吨/年;江苏瑞恒65万吨/年的酚酮装置于1月上旬投产,涉及苯酚产能40万吨/年、丙酮产能25万吨/年;广西华谊28万吨/年的酚酮装置于2月底投产,涉及苯酚产能18万吨/年、丙酮产能10万吨/年;上海西萨48万吨/年酚酮装置于9月技改扩能至56万吨/年,丙酮产能提升3万吨/年;惠州忠信二期45万吨/年的酚酮装置于10月中旬投料,11月中旬实现外销,涉及苯酚产能28万吨/年、丙酮产能17万吨/年;龙江化工35万吨/年酚酮装置于12月初投产,涉及苯酚产能22万吨/年、丙酮产能13万吨/年。此外,青岛海湾、恒力石化的酚酮装置已经投料试车,但暂未有合格品产出。截至目前,国内丙酮总产能达到381.5万吨/年,较2022年增加127.8万吨/年,产能增长率为50.85%。

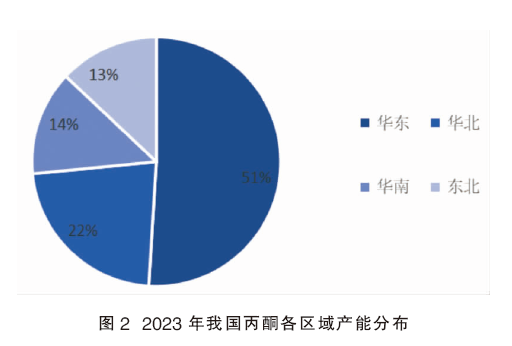

2023年我国丙酮产能按区域划分:华东地区,产能总计为195万吨/年,占全国总产能的51%;华北地区,产能总计为86.1万吨/年,占全国总产能的22%;华南地区,产能总计为51.9万吨/年,占全国总产能的14%;东北地区,产能总计为48.5万吨/年,占全国总产能的13%(见图2)。

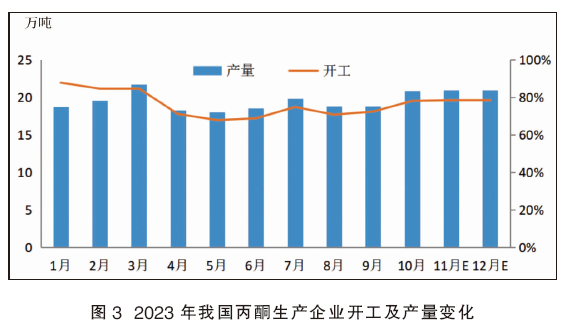

产量大幅增加,但开工不及预期

2023年国内丙酮装置月度开工率多维持在6~9成左右(见图3),整体开工负荷较2022年略有下滑。今年一季度丙酮产量相对较高,特别是3月份产量达到21.73万吨,为年内最高水平。主要原因是常熟长春化工、扬州实友、江苏瑞丙酮装置虽然检修,但检修时间基本在一周时间;另外3套丙酮新装置投产,使得产量提升。但4—6月份国内丙酮开工明显降低,其中燕山石化、西萨化工、中海壳牌、高桥石化丙酮装置检修时间较长;另外由于丙酮企业处于亏损状态,装置负荷整体不高。下半年丙酮产量小幅回升,三季度开始企业扭亏为盈,行业开工小幅提升。忠信二期丙酮新装置在11月份投产,龙江化工丙酮新装置在12月份投产,因此11—12月丙酮产量偏高。

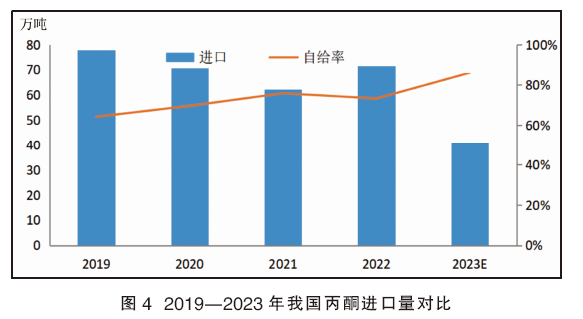

进口量同比大幅下降

2019—2023年我国丙酮进口量整体呈现震荡走低趋势,仅2022年进口量出现走高(见图4)。2019年丙酮下游新增需求较多,国内持续去库存,加之亚洲货套利空间较大,进口货需求良好,2019年丙酮进口量为77.9万吨,创历史最高。2020年由于国际酚酮装置检修偏多,丙酮进口量出现小幅走低。2021年随着国内产量的大幅提升,对进口货源依赖度减少。2022年下游新投产企业较多,而国内丙酮产量增有限,导致丙酮进口需求增加。2023年丙酮新产能投产较多,特别是诸多企业为酚酮-双酚A-PC完整产业链,原料丙酮自供为主,导致进口需求大幅减少。预计2023年我国丙酮进口量为40.7万吨,环比走低43.08%。

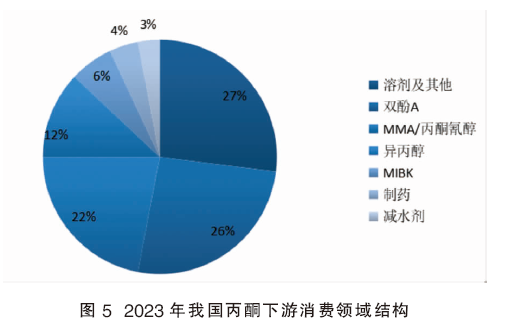

下游消费结构大稳小动,双酚A占比提升

丙酮下游市场中,最主要的溶剂类需求占比27%,其他深加工类需求占比约为69%,制药类需求占比为4%(见图5)。2023年丙酮新增需求主要集中在双酚A上,消费占比进一步扩大。

2023年初宁波巨化0.5万吨/年甲基异丁酮(MIBK)装置投产,江苏凯凌1.5万吨/年MIBK装置投产;海南精细化工7万吨/年甲基丙烯酸甲酯(MMA)装置投产,吉林石化(揭阳)5万吨/年MMA装置投产,中海油东方石化7万吨/年MMA装置投产。今年国内双酚A新增3套装置,分别是万华二期24万吨/年、广西华谊20万吨/年及江苏瑞恒二期24万吨/年的双酚A装置,2023年国内双酚A总产能将达到448.5万吨/年。

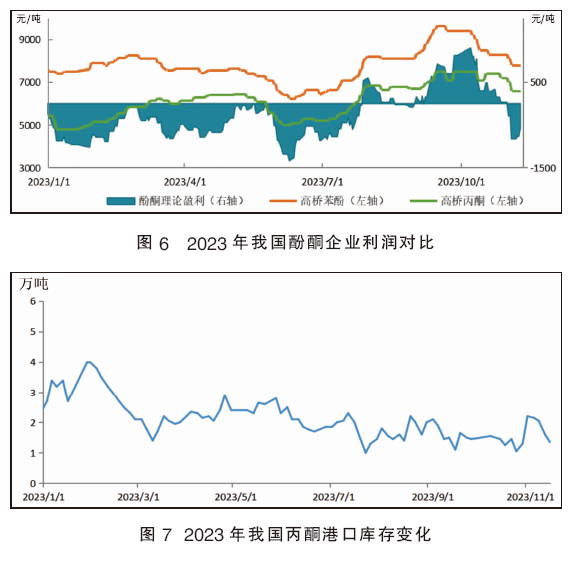

酚酮企业多数时间亏损

由于酚酮企业联产苯酚与丙酮,行业利润一般采用苯酚+丙酮整体计算。2023年国内酚酮装置整体理论亏损较多,相较2022年,今年整体盈利状况大幅度下滑。上半年皆处于成本线以下,年内亏损最多的时间段出现在6月份,最低理论盈利在-1334.75元/吨附近(见图6)。8—10月份是年内主要的盈利时间段,最高理论盈利达到1304元/吨附近,中间也一度徘徊在盈亏平衡线附近。11月份则再次处于亏损状态。从苯酚工段来看,原料纯苯价格高企,但对苯酚行情提振一般,年内多次出现倒挂现象,并且供需矛盾严峻。除了7—9月行情大幅走高时带动企业扭转亏损外,其余时间苯酚企业理论盈利弱于丙酮;丙酮工段,企业理论盈利状况良好,进口货稀少,现货资源集中,市场表现坚挺,弥补酚酮企业部分亏损。

港口快速去库存后,转为低位盘整

2023年以来,江阴丙酮库存围绕1万~4万吨,最高点出现在1月底,最低点出现在7月下旬(见图7)。2月份开始港口库存大降,主要原因是酚酮盈利能力较弱,特别是进口合约普遍减量,进口船货较往年大幅减少,库存降至1.4万吨附近。3月份以后,行业开工不及预期,丙酮现货供应持续紧张,因此丙酮库存维持在低位震荡。下半年新装置普遍推迟投产,港口库存延续低位震荡格局。

2024年国内市场趋势如何演绎?

目前我国丙酮市场进入发展成熟期,大型丙酮工厂上下游产业一条链发展。2023年底集中投产过后,2024年仅有3套丙酮新装置计划投产,丙酮新产能合计35.7万吨/年。明年一季度下游双酚A及异丙醇投产计划较多,需求提升下将一定程度缓解供应压力。不过二季度丙酮进入需求淡季,市场或将转弱;三四季度季度在金九银十以及下游新产能继续释放带动下,丙酮供应偏紧,市场存在走强机会。2024全年来看,预计华东丙酮市场价格运行区间或将在5500~8000元/吨,年均价格较2023年微幅提高。