2023年我国尼龙6(PA6)均价同比下跌,但下半年市场升温。展望2024年,成本或偏高,叠加经济持续复苏,有望带动需求的增加,PA6市场或向上整理。但2024年PA6新增产能集中,供应增速较快,或一定程度加剧供需矛盾,从而抑制价格涨幅。

2023年:PA6均价同比下滑,下半年逐渐摆脱低位困境

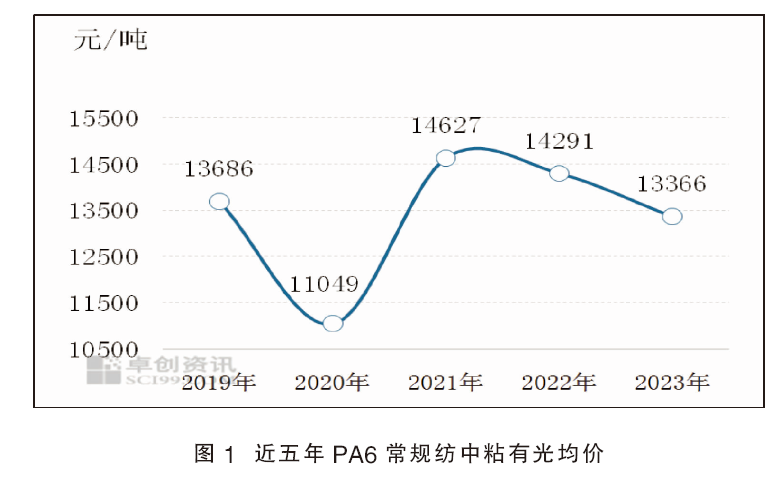

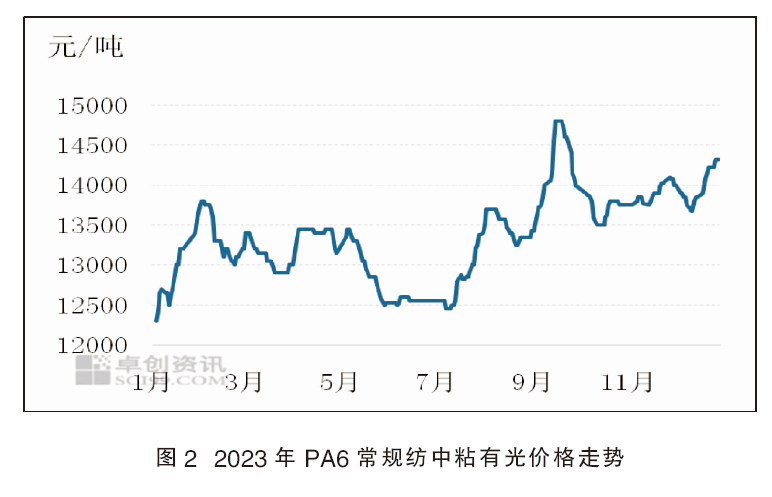

2023年国内PA6常规纺中粘有光均价处于近五年均价偏低水平,仅高于2020年(见图1)。据统计,2023年PA6常规纺中粘有光均价为13366元/吨(现金自提),同比下跌6.47%。总体来看,2023年上半年PA6价格区间震荡,下半年走势偏强。

2020年上半年原料己内酰胺价格偏低,对PA6成本端支撑作用减弱,叠加PA6供需矛盾突出,双重利空影响PA6价格低位震荡。下半年纯苯走势偏强,对己内酰胺成本端形成利好提振,己内酰胺价格偏高,从而带动PA6成本走高;叠加下半年PA6下游需求表现尚可,下游行业开工偏高,对PA6采购相对积极,PA6工厂库存降至低位,供需面较上半年有所改善,矛盾弱化。利好支撑下,下半年PA6市场强势向上(见图2)。

2024年:成本支撑加强且宏观经济向好,PA6年均价有望走高,供需存阶段性利空影响

1.成本支撑力度或加大,利好PA6价格走势

2024年宏观经济与供需面利好存在,纯苯走势或偏强,对己内酰胺成本端形成利好提振。据卓创资讯了解,2024年己内酰胺行业有159万吨/年左右新投产计划,少于下游PA6的193万吨/年,需求增量或将大于供应增量,这对己内酰胺价格有利好支撑。另外,考虑到2023年PA6利润面承压较重,亏损压力下,成本上涨直接带动PA6价格上涨。预计2024年成本变化是影响PA6价格走势的关键性因素。

2.供应增速偏高,阶段性供需矛盾或利空PA6价格

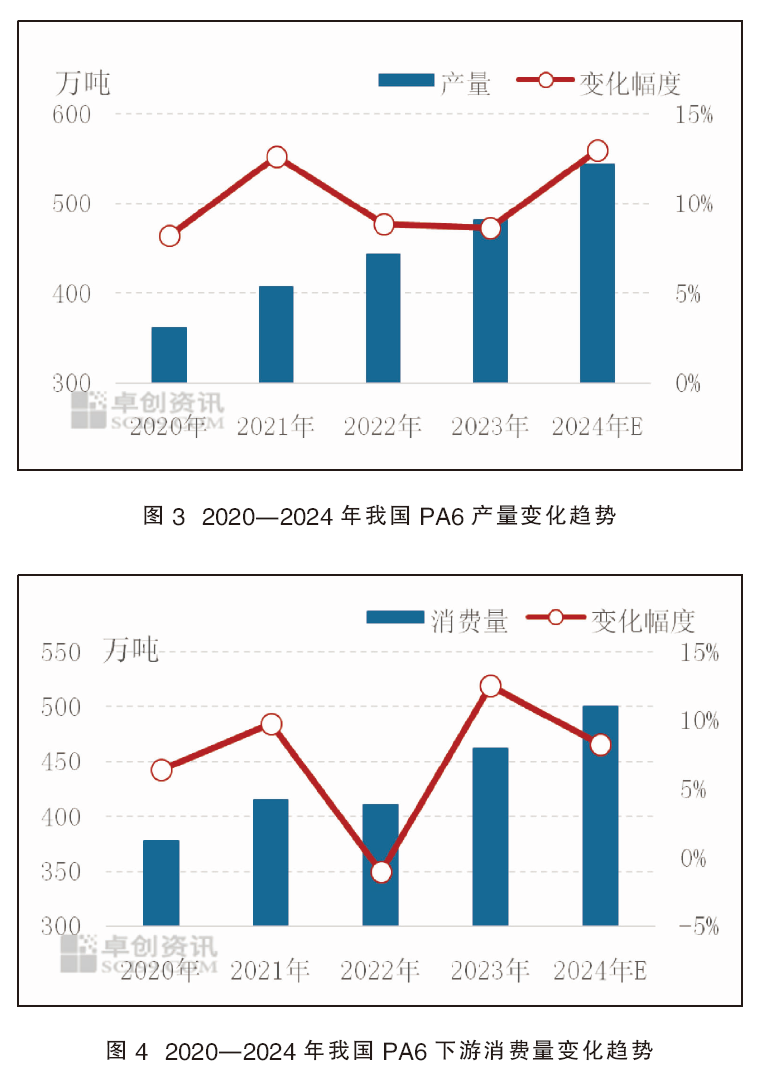

2024年PA6计划新增产能约193万吨/年,预判可落地产能约83%左右。到2024年底,国内PA6总产能或将突破780万吨/年,同比增幅超过20%。随着产能继续扩张,PA6产量增加,供应愈发充足。预计2024年PA6产量延续增长态势,或在540万吨以上,同比增幅约13%,增速加快(见图3)。

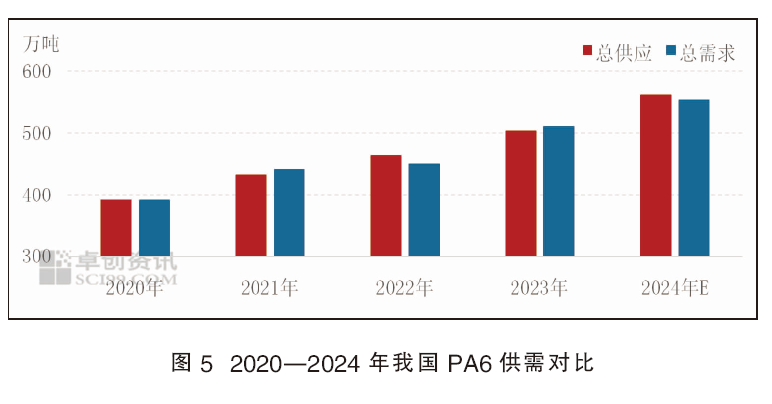

消费量来看,预计2024年PA6消费量继续稳步增长,有望达到500万吨左右,同比增幅超过8%。2024年PA6下游需求主要增长点集中在锦纶纤维领域,新增产能超过40万吨/年。但考虑到上半年宏观形式仍是“弱需求”状态,下半年需求将有所改善,因此2024年PA6下游消费量增幅或有限(见图4)。

总体来看,2024年PA6供需或双增(见图5),但由于新投产较为集中,PA6产量增速或加快。国内竞争愈演愈烈,进口量或较去年有所减少,总供应(产量+进口)继续增加,同比增幅或超过11%。随着下游行业进一步扩产,需求量继续增长,叠加PA6企业积极开拓海外市场,出口量或延续增长趋势。预计2024年总需求(消费量+出口)同比增幅在8%以上。对比来看,2024年PA6供应增速大于需求增速,将加剧供过于求的局面,对PA6价格或形成阶段性利空影响。

3.经济持续复苏,PA6市场交投氛围或见好转,对价格利好

2024年处于新一轮库存周期中的补库存阶段,商品价格或易涨难跌。国内经济延续复苏趋势,将会为大宗商品提供路径依赖,但上半年需求或仍表现为“弱需求”状态,下半年有望改善。总体而言,2024年商品价格或呈现向上态势,宏观经济向好背景下,有望带动终端需求改善,从而使得国内PA6市场交投气氛改善,向好预期下PA6价格或顺势而上。

2024年PA6行业关注点:产能布局与需求发展前景

1.产能持续扩张,华东仍是主产区,华中增速加快

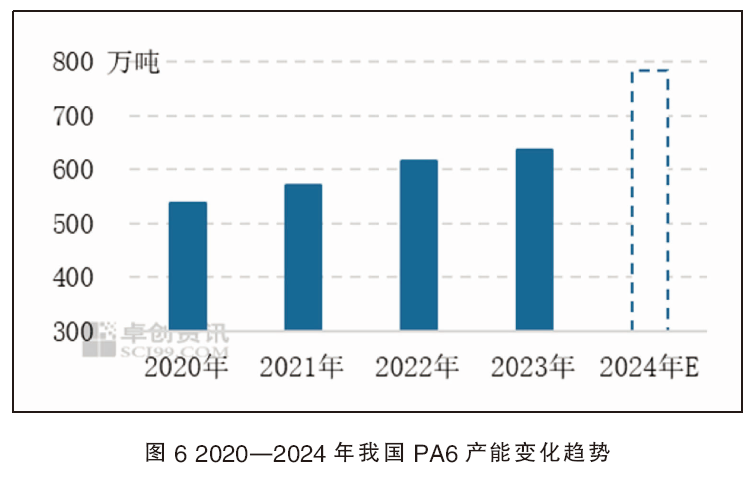

据统计,2023年我国大陆地区PA6总产能为636.8万吨/年。2024年产能新增计划约193万吨/年,考虑到部分新投产项目与原料己内酰胺投产项目配套,该部分有较大概率如期达产。而PA6利润面长期承压,也一定程度影响企业投产进程。因此评估2024年可落地新产能约占比83%,约161万吨/年。结合淘汰落后产能,预计到2024年底我国大陆地区PA6行业总产能达到781.8万吨/年,较2023年增加22.77%。2020—2024年PA6产能复合增速预计在9.07%(见图6)。随着行业规模不断壮大,我国PA6产业发展领先全球,在供应链上扮演重要角色,预计2024年我国大陆与我国台湾地区产能合计占全球总产能60%以上。

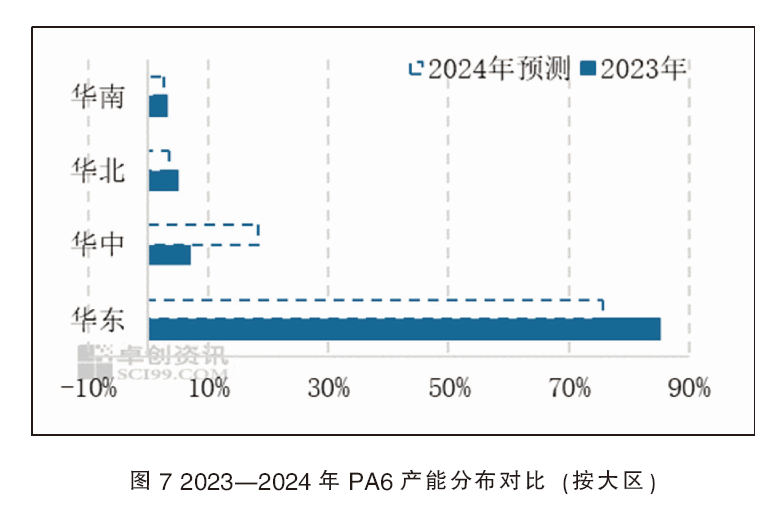

据统计,上述可落地新投产项目主要分布在山东、江苏、福建、河南、湖北、湖南地区(见图7)。预计2024年华东地区PA6产能约592.3万吨/年,占比76%,较2023年下滑9个百分点;华中地区产能集中投放,2024年该地区产能或达到142.5万吨/年,占比约18%,较2023年提高11个百分点;华北与华南地区占比合计6%,同比下滑2个百分点。可见,尽管华东地区产能占比下降,但仍占据主导地位,是PA6主要供应地区,与下游需求相匹配。

2.下游需求领域发展向好,PA6需求稳步增长

从未来PA6下游主要行业发展前景来看,第一大领域为锦纶纤维。与其他化学纤维相比,其耐磨性、强度等方面均具有优势,因此被广泛应用于运动服、休闲服、功能性服装等领域。随着国内经济向好复苏并稳步发展,人民消费水平也不断提高,消费者对商品的性能及品质要求更为关注,对于防晒服、瑜伽服、冲锋衣、高端内衣等产品需求将持续增长,未来锦纶纤维发展空间仍较为宽广。另外,随着锦纶纤维的生产技术不断改进,出口量也逐渐增长,长远来看我国锦纶出口市场向好发展。

PA6的第二大下游领域为工程塑料改性。我国是汽车、家电、电子电器等产品的生产大国,且消费者对材料性能的要求逐渐提高,工程塑料改性行业发展前景较好。随着工程塑料改性料的使用场景和用量逐渐增多,且改性企业不断研发与创新技术,产品向高端化、低碳化方向发展。

PA6的第三大下游应用领域为薄膜。功能性薄膜需求将持续增长,且锂电池发展快速,消费者对食品和日化用品的包装要求也在逐步提升,未来薄膜市场有更大的发展空间。

从PA6下游各行业后续扩产规划来看,预估2024年我国PA6下游锦纶纤维消耗量约380万吨,同比增加超过7%,其余行业消耗量合计约120万吨。对消费结构而言,预估2024年锦纶纤维占比最大,约76%,与上一年保持稳定;其余下游行业占比合计24%。预计2024年PA6下游消费结构无较大改变,锦纶纤维行业仍居首位。

2024年宏观环境将改善,大宗商品市场交易气氛或见好转。PA行业来讲,2024年原料己内酰胺价格有望上涨,对PA6成本面支撑力度加大。PA6供需继续增量,但供应增速偏快,阶段性供需矛盾对市场价格或产生利空影响,抑制2024年价格向上的幅度。预计2024年PA6市场利好因素占据主导地位,均价有望略高于2023年。