2024年市场行情上涨有三大因素

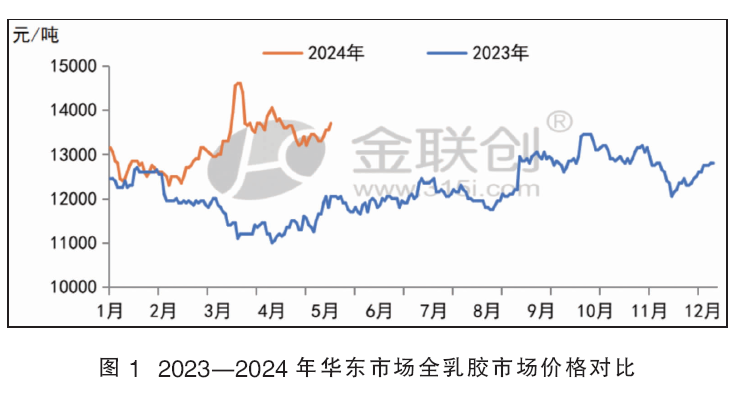

2024年1—5月,我国天然橡胶市场大致呈现偏弱震荡后冲高回落走势(见图1)。期间,上海地区全乳胶市场最高价为3月下旬的14600元/吨,最低价为2月初的12300元/吨,价格振幅为18.70%。

通过2023年与2024年全乳胶市场价格对比可见,2024年2—5月天然橡胶市场价格较2023年同期明显上抬,提振2024年天然橡胶市场行情上涨的因素主要有以下几点:其一是来自上游端的支撑。厄尔尼诺现象、胶树老龄化、割胶工人短缺等因素影响了东南亚主产国2023年度产量,2024年一季度东南亚产区向减产—停割期过渡,加工厂及二盘商积极储备原料,推动原料价格不断走强,尤其泰国胶水原料涨至2017年2月以来最高,至81.2泰铢/公斤。2—4月为全球天然橡胶低产期,新胶供应量少,国内天然橡胶现货持续去库。此外,今年开割初期,国内外产区受高温干旱气候影响,开割推进并不顺利,直到5月胶水产出量依旧偏低,原料价格维持高位。综上,成本及供应端为天然橡胶提供较强利好。其二,下游轮胎企业需求稳定,尤其半钢胎出口表现优异。全球半钢胎市场需求呈现快速增长态势,而海外轮胎企业开工水平偏低,带动中国轮胎出口。其三,宏观氛围偏强也为天然橡胶市场提供利多。全球地缘紧张局势以及美联储降息预期推动国际油价及金属价格持续上涨;国内多部门出台政策促进汽车、家电等消费品以旧换新,中国央行及各地方连放大招促地产等,均使得商品市场走强。

全球供应季节性特点明显,国内进口依存度较大

中国虽然是全球最大的天然橡胶消费国,但天然橡胶主要依赖于进口,进口依存度达85%以上。东南亚是传统天然橡胶种植地区,主要产胶国包括泰国、印度尼西亚、越南、马来西亚、柬埔寨等,其中泰国天然橡胶产量稳居全球第一,其次是印尼。近年来科特迪瓦等非洲国家天然橡胶产量快速增长,2023年科特迪瓦成为世界上第三大天然橡胶生产国。泰国、越南、马来西亚、科特迪瓦、缅甸是中国天然橡胶主要进口国家。

天然橡胶供应季节性特点十分明显,排除特殊天气情况下,每年2—4月为全球天然橡胶低产季;自三季度开始,天然橡胶进入丰产期;11—12月为全球天然橡胶产量最高时期。2024年割胶周期虽然开启,但开割初期,各主产国仍受天气因素扰动,导致割胶工作推进缓慢,胶水产出量少,供应端变化趋势仍是天然橡胶市场业者关注重点。

2024年4—5月份泰国大部分地区承受高温炎热天气挑战。原料收购价格较高,提振胶农割胶积极性,泰国东北部产区于4月中下旬正常开割,但高温少雨导致开割不畅,进入5月迎来几场降雨,缓解前期干旱情况,但整体原料产出依旧偏紧。南部主产区尚未正式开割,5月下旬降雨量增多,利于胶树生长,关注后期物候及胶树开割情况。泰国加工厂原料及成品库存低于往年同期,胶水产出不足情况下,5月原料收购价格再度走高,加工厂利润空间受损,泰标利润加工利润仍处于亏损状态。

干旱气候影响,2024年越南橡胶主产区开割时间较正常周期约延期半个月,中南部产区于4月底5月初开割。5月上旬,主产区迎来降雨,割胶工作快速推动,中下旬胶水产出量增多。开割初期,新鲜胶水流入浓乳厂为主,浓乳加工厂复工情况较好。越南3L胶加工成本高,生产利润亏损,工厂少量产出也主供印度、欧美市场,因销售价格更优。5月中旬,越南产区割胶率提升至6—8成不等,随着胶水产量提升,下旬工厂将逐步提升3L胶生产,但优先交付前期订单为主。

中国云南产区,前期橡胶树叶整体长势较好,3月中孟定区域少部分胶园开割,3月25日左右版纳地区胶园开割。但因干旱少雨,4月上旬前期开割地区又一次停割,直至4月中旬西双版纳迎来降雨,胶园才再度开割。5月中旬云南产区降雨量增多,胶水产量增加,但仍处于低位水平,原料收购价格坚挺,当地加工厂开工约在6成。海南产区于4月中旬左右正常开割,但下旬同样受到干旱期货扰动,胶水产出量偏低,4月底全岛日收胶量约在1500~2000吨水平。进入5月,海南地区降雨量明显增多,局部地区接连出现暴雨天气,虽然干旱得到缓解,但持续降雨也阻碍原料收割及放量,全岛日收胶量在2000~2500吨水平。国内天然橡胶供应同样处于低位水平。

最新公布的海关数据显示,2024年4月,我国天然橡胶(含乳胶、复合胶、混合胶)进口共计36.94万吨,同比减少35.09%,环比减少24.99%。2024年1—4月,我国天然橡胶(含乳胶、复合胶、混合胶)累计进口177.78万吨,同比减少22.52%。今年前四个月天然橡胶进口量同比下降,主要因2023年进口基数偏高,2023年上半年中国非标套利买盘较好以及国际市场需求偏弱,使得更多的货源分流至中国市场。具体来看,2024年1—4月,烟片胶累计进口同比降幅较大,约减少43.46%,因成本支撑下海外报盘居高,国内进口严重倒挂,新胶进口量少;天然乳胶进口量同比减少22.77%,标准胶进口量同比减少12.71%,混合橡胶进口量同比减少25.08%。

上半年为全球天然橡胶供应淡季,且2024年我国天然橡胶进口量同比回落,推动国内现货持续去库。据金联创统计数据显示,2024年5月中旬我国天然橡胶社会库存约为128万吨,同比减少13.5%,其中青岛地区深色胶库存同比减少约38%,华东地区越南3L胶库存同比减少约20%。结合前面泰国、越南产区的开割现状分析,中短期新胶补给量依旧较少,预计6月国内进口胶现货维持去库状态,支撑市场价格偏强。

下游轮胎市场持续拉动天然橡胶需求

天然橡胶下游消费主要集中在轮胎行业,约占天然橡胶总消费量的75%以上。2023年至今,我国轮胎市场需求旺盛,支撑天然橡胶主力需求。据国家统计局最新公布的数据显示,2024年4月我国橡胶轮胎外胎产量为8944.9万条,同比增加5.2%。2024年1—4月,橡胶轮胎外胎产量较上年同期增11.4%至3.37794亿条。我国4月橡胶轮胎出口量为75万吨,同比增加2.7%。1—4月累计出口量为286万吨,同比增加5.6%。2024年我国半钢胎出口表现依旧强劲,市场供不应求,厂家维持高负荷生产,且库存维持低位水平,需求趋势向好。而全钢胎市场需求放缓,由于终端货运市场表现欠佳,加上基建工程开工较低,影响轮胎替换需求,使得全钢胎市场内销压力加大,成品库存增加,压制企业开工积极性。对于终端下游行业,汽车行情需求快速提升仍对轮胎需求起到积极带动作用。各地方政府、车企等积极落实以旧换新、购车补贴等促销政策,带动汽车消费。

《欧盟零毁林法案》(EUDR)已于2023年6月29日正式生效,并将于2024年12月30日强制执行。据了解泰国橡胶产业正推进EUDR认证的相关工作,符合EUDR的杯胶原料收购价格较一般杯胶约高3~4泰铢/公斤。对于中国市场来说,欧洲是我国轮胎出口的主要市场,将对国内轮胎出口构成一定影响,采购符合EUDR标准的天然橡胶将增加轮胎的生产成本,后续关注国内天然橡胶及轮胎企业的相关应对措施。

结合上述供应、库存、需求各方面情况来看,中短期天然橡胶市场现货供应仍呈现相对偏紧状态,但是随着天气转好,上游割胶工作快速推进,胶水产出放量,原料价格高位回调概率加大,6—7月份新胶到港量环比也将逐步提升。而6—7月为天然橡胶下游需求传统淡季,供增需弱预期下将为市场带来下行压力。不过天然橡胶市场中下游业者库存处于低位水平,存在较大补货缺口,以及宏观氛围向好,大宗品价格重心抬升,天然橡胶市场下方空间有限,预计下半年整体趋势表现依旧向好。