聚丙烯产业链概况

聚丙烯是由丙烯均聚或共聚而成的一种热塑性合成树脂,是五大通用合成树脂之一。聚丙烯具有较低的比重、较高的拉伸强度、突出的刚性和耐弯曲疲劳性,以及良好的透明性、耐热性、耐化学性和电绝缘性,同时具备优异的成型加工性能和较强的成本竞争力。

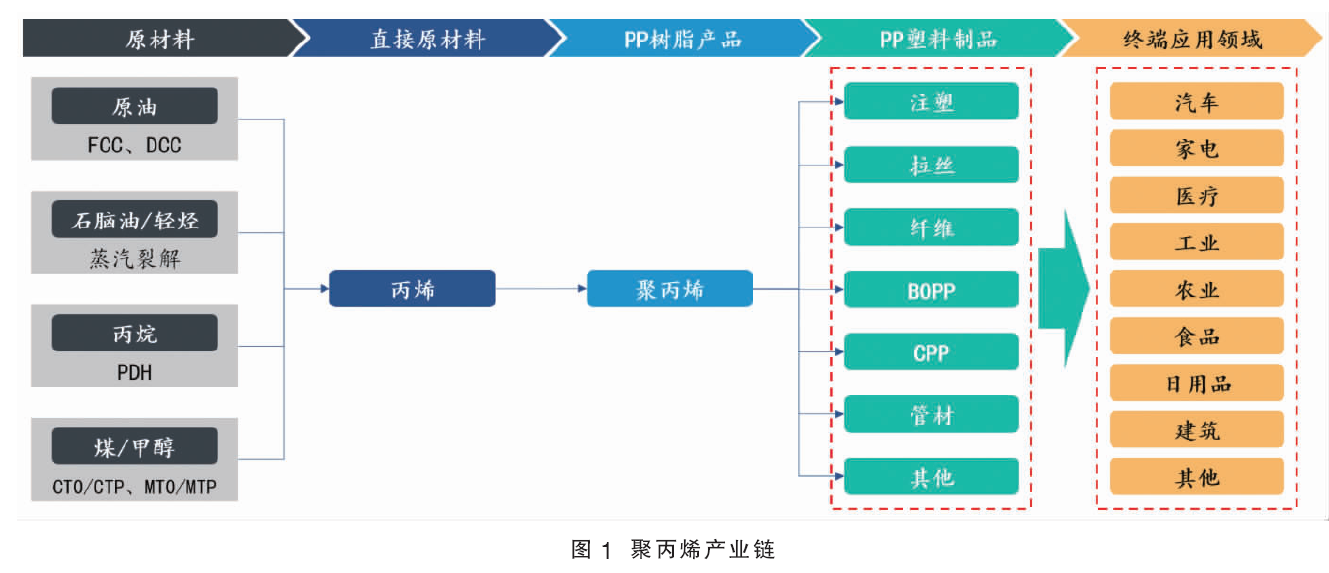

聚丙烯的直接原材料为丙烯,丙烯是石化行业重要的基础原料之一,可以通过原油、石脑油、轻烃、丙烷、煤/甲醇等原料制取,主要工艺路线包括催化裂化/催化裂解(FCC/DCC)、蒸汽裂解、丙烷脱氢(PDH)、煤/甲醇制烯烃(CTO/CTP、MTO/MTP)等。

聚丙烯可以通过注塑、吹塑、挤出、拉伸等多种加工方式制作成注塑件、管材、扁丝(拉丝)、纤维、薄膜(BOPP、CPP)等塑料制品,并进一步加工成汽车零部件、家用电器外壳、水果筐、周转箱、编织袋、无纺布、地毯、包装袋、建筑及工业管材等产品,广泛应用于汽车、家电、医疗、工业、农业、食品、日用品、建筑等各个应用领域。聚丙烯产业链如图1所示。

聚丙烯生产工艺技术

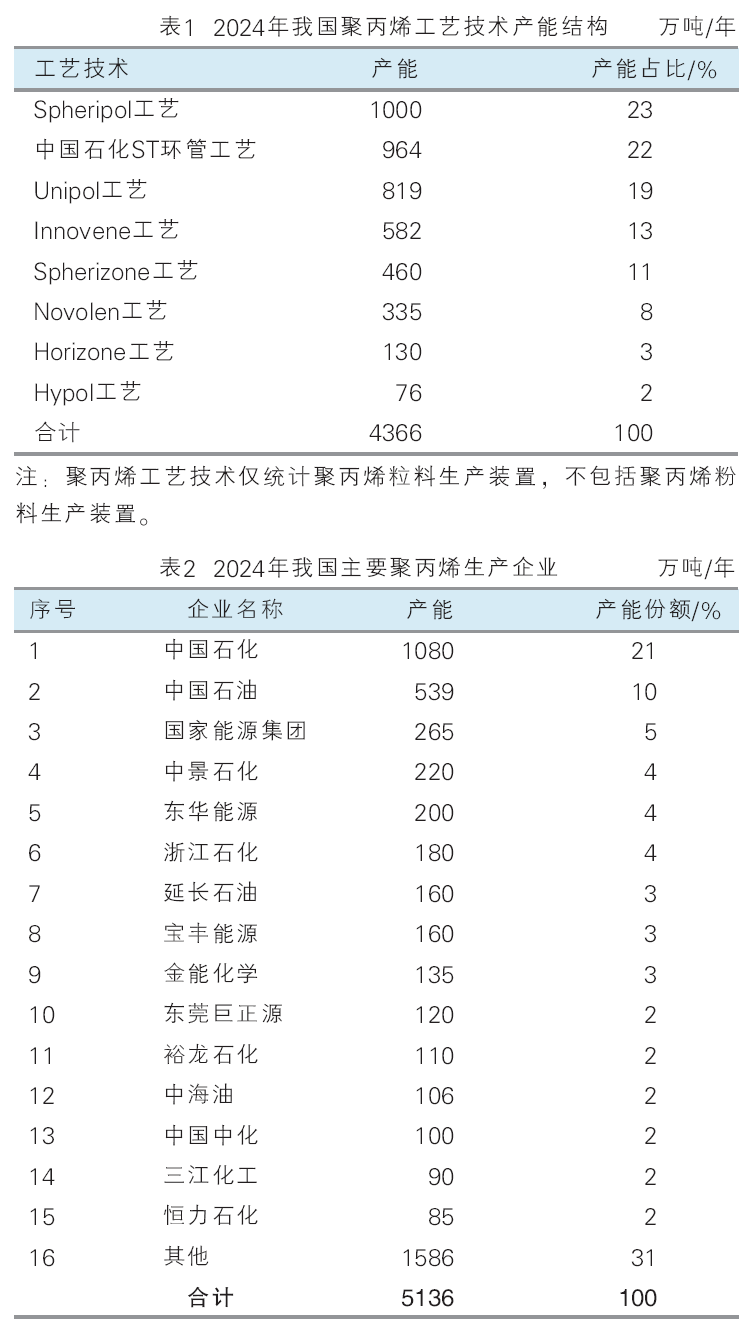

聚丙烯的生产工艺主要包括液相本体法、气相法和淤浆法。淤浆法作为早期的生产工艺,生产成本高、工艺流程复杂,已被逐渐淘汰。目前应用的主要聚丙烯生产工艺是液相本体法和气相法两大类。液相本体法是丙烯在液相条件下聚合生成聚丙烯,在生产抗冲共聚产品时需组合气相流化床反应器,按反应器类型可分为本体环管反应器和搅拌釜反应器两类,环管反应器的代表是LyondellBasell公司的Spheripol工艺及中国石化的ST环管工艺,搅拌釜反应器的代表是三井化学的Hypol工艺。气相法是丙烯在气相条件下聚合生成聚丙烯,代表性工艺有Grace公司的Unipol工艺、Ineos公司的Innovene工艺、LyondellBasell公司的Spherizone工艺、Lummus公司的Novolen工艺和JPP公司的Horizone工艺。

截至2024年底,我国采用液相本体法的聚丙烯产能2040万吨/年,占全国总产能的47%,其中Spheripol工艺和中国石化ST环管工艺产能占比分别为23%和22%;Hypol工艺是国内早期从日本引进的生产技术,单套装置规模较小,近年没有发展。采用气相法的聚丙烯产能2326万吨/年,占全国总产能的54%,其中采用Unipol工艺、Innovene工艺、Spherizone工艺、Novolen工艺、Horizone工艺的产能占比分别为19%、13%、11%、8%、3%。2024年我国聚丙烯工艺技术产能结构如表1所示。

聚丙烯供需现状

1.供应持续增长,进口量进一步下降

2024年,我国聚丙烯延续扩能步伐,新增产能537万吨/年,总产能达5136万吨/年,同比增长11.7%,新建装置以大炼化和PDH路线为主。2024年国产聚丙烯供应保持增长,产量达3792万吨,同比增长6.6%;进口量进一步减少至367万吨,同比下降10.8%;出口量大幅增加至241万吨,同比增长83.7%;进口依存度降至3.2%。在国内产能持续扩张的情况下,聚丙烯装置平均开工负荷再创新低,跌至74%。

截至2024年底,我国运行的聚丙烯装置超过200套,仅有约38%的装置产能在30万吨/年及以上,部分装置规模偏小,生产成本较高,竞争力不足。

我国聚丙烯生产企业主要由国有炼化巨头和民营企业构成,中国石化、中国石油、国家能源集团是中国最大的3家聚丙烯生产企业,分别占全国总产能的21%、10%、5%。近年来,中景石化、东华能源、浙江石化等民营企业迅速崛起,产能规模不断扩大,已成为我国重要的聚丙烯生产企业。2024年我国主要聚丙烯生产企业如表2所示。

2.整体需求疲软,消费增速明显回落

聚丙烯作为仅次于聚乙烯的第二大通用塑料,具备出色的物理和化学性能、优异的加工成型性和较强的成本竞争力,广泛应用于日常生活的各个领域。2024年,在“以旧换新”“大额补贴”等消费刺激政策提振下,汽车、家电行业保持增长,带动共聚注塑聚丙烯需求较快增长,然而包装、塑编、管材及均聚注塑市场低迷,导致聚丙烯整体需求疲软,消费增速明显回落,全年消费量约3918万吨,同比仅增长2.1%。

从聚丙烯主要应用领域来看,汽车行业保持稳定增长,产销量再创新高,但增速有所放缓,2024年我国汽车产销累计完成3128.2万辆和3143.6万辆,同比分别增长3.7%和4.5%;家电行业在以旧换新政策与产业结构升级的双轮驱动下,市场需求进一步释放,内销和出口均保持增长,空调、冰箱、洗衣机产量同比分别增长9.7%、8.3%、8.8%;快递行业继续高歌猛进,快递业务量完成1750.8亿件,同比增长21.5%。国内消费市场在一系列扩内需促销费政策的带动下平稳增长,全年社会消费品零售总额487895亿元,较上年增长3.5%。

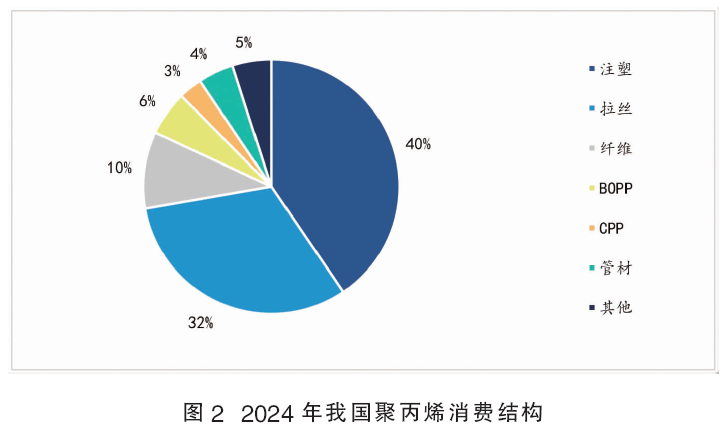

2024年,注塑、拉丝、纤维是聚丙烯最大的三个应用领域(如图2所示),合计占国内聚丙烯总消费量的82%。注塑是聚丙烯最大的应用领域,消费占比40%,主要用于汽车、家电、医疗、日用品等终端领域;拉丝是聚丙烯的第二大应用领域,消费占比32%,聚丙烯通过拉丝工艺制成扁丝,并进一步制作成编织袋等塑料编织物,用于合成树脂、水泥、化肥等工业品和农产品包装;纤维是聚丙烯的第三大应用领域,消费占比10%,主要用于防护口罩和医用防护服等医疗穿戴用品。聚丙烯的其他应用包括BOPP薄膜、CPP薄膜、管材、吹塑件等,合计消费占比18%。

聚丙烯供需预测

1.大规模扩产延续,供应压力持续增加

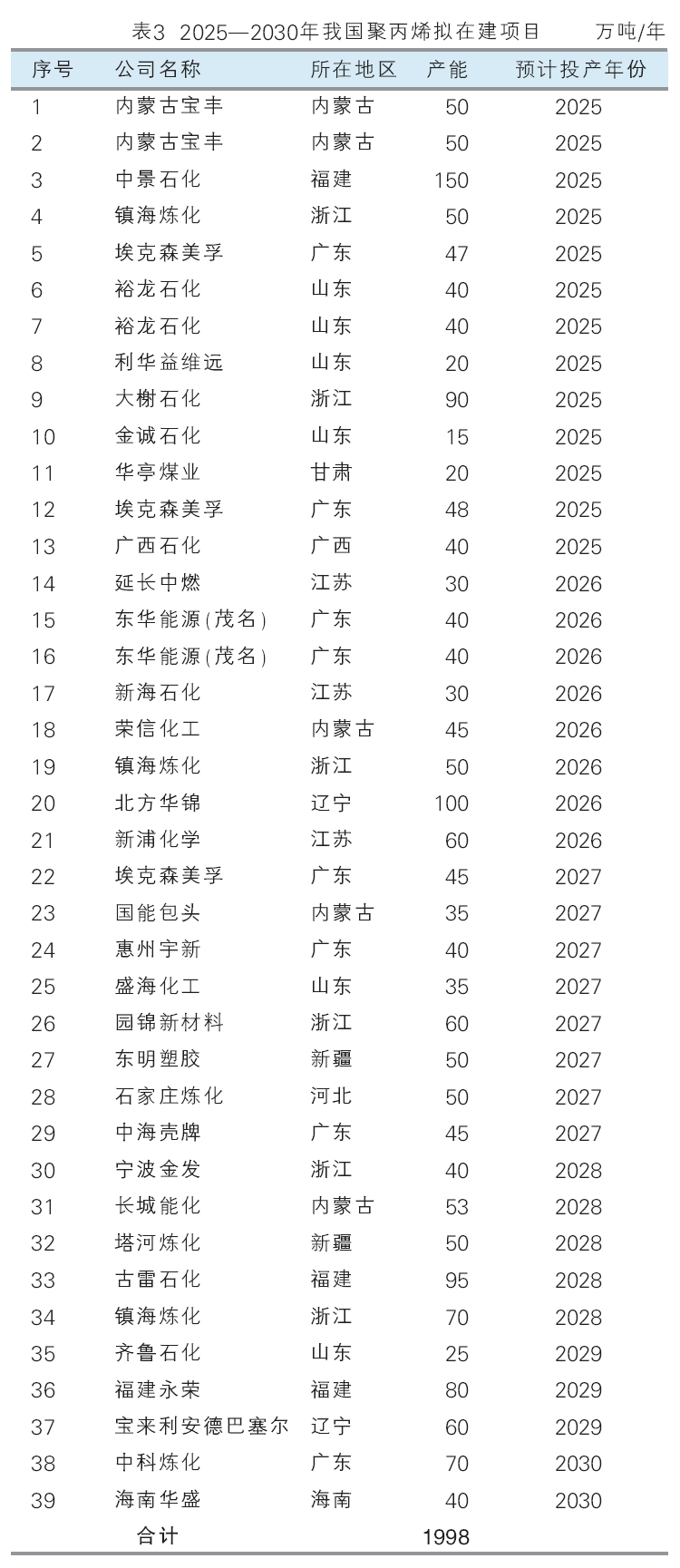

2025年,国内聚丙烯继续加速扩张,新增产能以大炼化项目为主,全年预计净新增产能587万吨/年,总产能将达5723万吨/年。在国内聚丙烯行业供大于求的局面下,产能增加将导致供应压力持续增大,开工率进一步下降至70%左右。但国产增量将继续取代进口产品并打开出口市场,预计2025年我国聚丙烯产量将增至4028万吨,净进口量降至30万吨,进口依存度跌至1%以下。“十五五”期间,我国仍有众多蒸汽裂解、煤制烯烃及PDH配套聚丙烯项目计划投产,带动聚丙烯产能继续大规模增长,而长期产能增长将取决于需求增长。预计到2030年,我国聚丙烯总产能将达7018万吨/年,2025—2030年均复合增长率为4.2%。大量新增产能将对国内聚丙烯市场造成巨大压力,预计2026—2030年我国聚丙烯开工率将在65%~70%之间徘徊,企业经济效益或严重下滑,部分企业将出现停工破产情况。2025—2030年我国聚丙烯拟在建项目如表3所示。

2.消费保持平稳增长,增速逐渐下降

2025年,房地产市场将逐步企稳,但整体仍处于筑底阶段,聚丙烯管材料消费难有提升;在国补政策延续的助力下,汽车、家电行业将继续保持增长态势,带动聚丙烯注塑料需求稳增;在持续的消费刺激政策推动下,包装、塑编等传统应用领域消费也将回暖,叠加透明料在医疗等领域的应用推广,预计2025年我国聚丙烯消费量将达4058万吨,消费增速回升至3.6%。

聚丙烯的应用涉及国民经济的各个领域,与我国宏观经济和居民人均消费水平息息相关。长期来看,我国聚丙烯的需求增长与GDP的增长密切相关,由于我国经济已从高速增长阶段向稳步增长阶段过渡,因此未来聚丙烯的需求增速会低于其历史增速。预计到2030年,我国聚丙烯的消费量将达到4740万吨,2025—2030年消费增速约3.2%。

2030年我国聚丙烯消费结构见图3,在新能源汽车、医疗行业带动下,注塑领域聚丙烯消费量将以3.8%的速度增长,消费占比提高至42%;在工业和农业包装需求增长的拉动下,拉丝领域聚丙烯消费量将以2.2%的速度稳步增长,消费占比下降至30%;而在医疗防护用品需求继续保持较快增长的带动下,纤维领域聚丙烯消费量将以4.3%的速度增长,消费占比保持在10%;其他领域合计消费占比约18%。

聚丙烯行业挑战分析

1.供需压力持续上升,结构性矛盾突出

经过近几年的持续扩能,我国聚丙烯生产规模不断扩大,结构性产能过剩矛盾突出,市场呈现通用料严重过剩、高端产品仍主要依靠进口的局面。2025—2030年国内聚丙烯仍处于扩能周期,产能年均增速为4.2%,同期产量增速4.4%,需求增速仅3.2%,供需压力持续上升,产能过剩局面进一步加剧,企业减产降负成为常态,产能利用率不断下行。同时,聚丙烯市场同质化竞争严重,价格重心不断下移,企业利润持续萎缩,行业面临重新洗牌。

2.行业内卷不断加剧,落后产能面临淘汰

我国聚丙烯生产装置数量多,但部分装置规模偏小、能耗和成本较高、产品结构单一、产业链条短,整体竞争力不足。近年来新投产的聚丙烯装置以大炼化和PDH路线为主,未来也将延续这个趋势,新建和拟建项目产能规模大、产业链条完整、产品结构多元,新的扩能周期中供应格局的变化将对国内传统供应市场带来明显冲击,行业内卷加剧不可避免,中小企业难以继续依靠低成本和灵活性在市场中竞争和生存,落后产能面临淘汰风险。

3.PDH原料供应不足,MTO/CTO低碳环保趋严

PDH和MTO/CTO路线的聚丙烯装置将分别面临原料供应不足和低碳环保趋严的风险。我国PDH装置所需原料丙烷主要来自美国和中东,丙烷资源总量有限,未来随着大量PDH装置建成投产,将面临原料供应不足的风险。而MTO/CTO装置低碳环保压力将进一步增加,且当国际原油价格下降时,MTO/CTO路线聚丙烯产品的经济效益也将下降,企业将面临巨大的经济风险。

聚丙烯业务发展建议

1.淘汰落后产能,提高企业经济效益

结合国家产业结构调整,严格控制我国聚丙烯产能建设,逐步淘汰小规模、高耗能、低竞争力的落后产能。同时,严格实行行业准入制度,确保新建项目规模和技术水平达到国际先进水平。通过控制烯烃等上游基础原料分布,优化聚丙烯产业的空间分布,在生产成本与区域配置成本之间找到合理平衡,提高企业经济效益、市场竞争力和风险承受能力。

2.调整产品结构,增加高端牌号生产

在充分调研下游市场需求的前提下,不断调整产品结构,积极开发如透明料、高熔抗冲料、锂电池隔膜专用料、电池用电容膜料、医用纤维料、车用改性料、食品与外卖包装用高端膜料、薄壁注塑料等新产品,实现产品的高端化和差异化,减少对外依赖度,满足国内需求,提高企业的经济效益。

3.加大研发投入,增强自主创新能力

在现有产业基础上,继续加快引进、消化、吸收、推广和发展先进聚丙烯生产技术,缩小与世界领先企业差距,提升国产聚丙烯技术竞争力;加快新型催化剂研发,持续跟踪全球聚丙烯催化剂的生产和应用技术,提高国产催化剂的质量和稳定性,进而提高我国聚丙烯产业的核心竞争力;加大成套工艺、关键设备的研究开发力度,发展自主知识产权技术,实现聚丙烯产品结构升级和新产品质量提升。