受新冠肺炎疫情影响,2020年上半年我国轮胎及其他橡胶制品行业遭遇重创。春节后企业复工时间推迟,加之工人返岗难导致开工迟迟难以提升至常规水平。进入二季度,新冠肺炎疫情在全球范围内爆发,轮胎及其他橡胶制品出口量大幅下滑,需求萎缩。受此影响,上半年橡胶原料各产品价格继续低位运行,部分产品虽有反弹,但上行空间一直受到压制。下半年轮胎及橡胶制品行业会迎来哪些新的机遇和挑战,原材料行情走势将如何演变?

主要产品价格先抑后扬 开工表现各异

2020年上半年天然橡胶、合成橡胶等主要轮胎原料价格表现出先抑后扬的走势,春节后受到新冠肺炎疫情影响,需求量大幅下滑,主要原料价格不断下探。跟去年同期相比,顺丁胶、炭黑及防老剂部分产品同比下滑幅度超过20%,天然橡胶、丁苯胶以及丁基胶价格下滑幅度在14%~20%。防老剂价格5月份开始大幅反弹,跌幅明显收窄。5—6月份主要原料价格出现反弹。

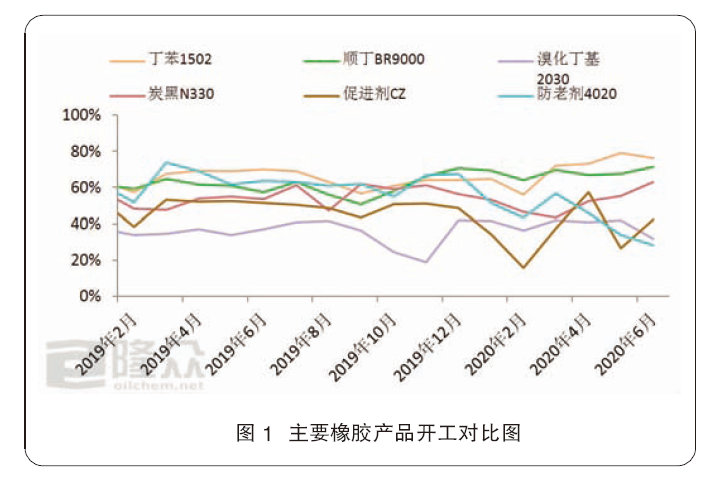

统计期间各主要原料开工表现迥异(详见图1),丁苯橡胶、顺丁橡胶、丁基橡胶开工表现好于去年同期,其中丁苯橡胶、顺丁橡胶理论生产利润较2019年有明显改观,达近年内新高水平,提振整体装置开工积极性显著提升。

炭黑企业开工整体表现出先低后高的态势,1—4月份炭黑企业开工低于去年同期水平,主要受新冠肺炎疫情影响,下游需求较去年萎缩,且炭黑价格低位运行,炭黑企业亏损严重,导致开工处于低位水平。6月份开工率出现大幅上涨,因原料价格大幅上涨,市场看涨气氛浓厚,下游及贸易商采购数量增加,企业开工大幅提升。

而促进剂及防老剂开工整体下滑明显,主要受疫情影响,下游开工不足,且原料短缺、价格上涨导致助剂企业利润萎缩,开工明显偏低。

疫情导致出口波动

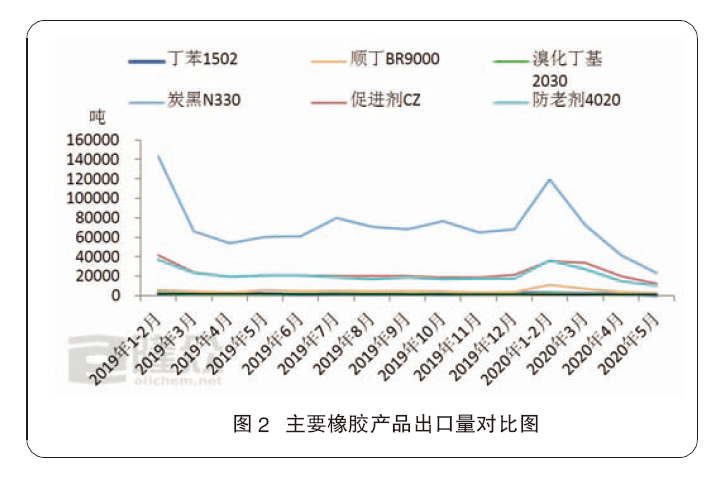

受新冠肺炎疫情影响,2月份国内出口基本处于停滞状态;3月份国内疫情缓解,新订单以及前期积累的订单需求集中释放,故3月出口量明显增加;4、5月份,国外疫情爆发,出口再度受阻,整体来看,1—5月份多数产品出口量明显缩减。主要橡胶产品出口量对比见图2。

海关公布数据显示,2020年1—5月份中国丁苯橡胶出口量7127.4吨,同比下降1531.46吨,约较去年同期下降17.69%。炭黑出口总量为25.79万吨,同比减少6.51万吨,跌幅20.15%。促进剂下滑3.54%,防老剂下滑11.51%。

顺丁橡胶、丁基橡胶出口量同比出现增长,其中,2020年1—5月份中国顺丁橡胶出口量24161.61吨,同比增加5802.81吨,约较去年同期大增31.61%。一方面,部分顺丁橡胶业者将目光放到海外市场,积极开发海外渠道,拓展出口市场;另一方面,2020上半年中国国内顺丁橡胶价格暴跌至近年内新低水平,出口价格存在较大优势;以上因素综合利好,2020上半年中国顺丁橡胶出口量较大幅度增长。

2020年1—5月,丁基橡胶出口量6866.535吨,同比增加10%。国内市场供大于求的局势愈演愈烈,生产厂家库存积累严重,被迫开拓海外市场。另外,出口退税率的提高,也在一定程度上提高了国内生产厂家的出口积极性。

后市展望

1.下半年主要橡胶产品价格走势预测

天然橡胶:2020年下半年天胶行情震荡上行为主。

原因分析:三季度国内外主产区新胶大幅提量,云南替代种植指标将要下达,国内下游轮胎内销外销暂时难以继续明显改善,高温限电和季节性需求淡季反而存在拉低轮胎开工可能,供需矛盾存在激化预期,胶价存在下行压力,但是进口胶计划到港量环比缩减,浅色胶库存低位,国内外原料价格支撑成本等又对胶价形成支撑,预计三季度人民币泰混现货价格在9200~10300元/吨震荡,低点存在短期跌破9500元/吨可能。供需矛盾在三季度凸显后,四季度难有明显改善或激化,市场关注焦点重回全年整体供需情况,全年产量缩减较少。整体来看,因为年中胶价处于绝对低位,后期虽然推涨动力疲软,多空博弈依旧激烈,但是下半年震荡上行可能较大。

丁苯橡胶:整体仍呈现低位震荡走势,年末或有上行空间。

原因分析:7—8月份为丁苯下游企业常规淡季,开工率或有下挫,对丁苯橡胶需求受限,而丁苯橡胶开工率维持高位,且社会库存量大,供过于求现状依然存在;9—10月份随着下游陆续恢复,丁苯橡胶价格或将窄幅反弹;11—12月份,随着国内外新冠肺炎疫情影响逐步减弱,全球经济及需求有所恢复,丁苯市场有望继续上行。

顺丁橡胶:预计下半年价格将在7600~8800元/吨之间震荡。

原因分析:2020下半年丁二烯仍有新装置预投,产量释放后其价格难免偏低位震荡,存在拖拽;7月份燕山、齐鲁等集中检修后,仅扬子石化顺丁装置在9月份存检修预期,且考虑华宇顺丁重启以及上半年市场积压库存等资源补充,下半年顺丁胶供应面或继续放量;需求面随着全球新冠肺炎疫情演变,轮胎开工及其出口有望缓慢恢复,但目前条件限制,需求面难以完全改观;相关产品天然橡胶价格的联动因素存在相对支撑;预计2020下半年顺丁橡胶市场价格重心较上半年或有所提升,预计2020下半年顺丁橡胶价格将在7600~8800元/吨之间震荡。

丁基橡胶:窄幅震荡的局势,整体成交重心或将小幅上移。

原因分析:一方面,上半年国内丁基橡胶价格跌至历史低位,供方存一定挺价意向。另一方面,国际原油价格有所上涨,原料异丁烯价格也有上涨预期,丁基橡胶成本面或存支撑。但是,3季度下游工厂进入生产淡季,需求面难有明显改善。加之盘锦信汇装置8月份有重启计划,供应面的增加对市场形成拖拽。

炭黑:月均价或在4500~5200元/吨之前区间震荡。

原因分析:虽2020上半年炭黑市场以价格大涨而结束,但由于主要终端轮胎需求,难以恢复到去年同期水平,下半年的炭黑市场依旧不容乐观。预计,下半年炭黑月均价或在4500~5200元/吨之前区间震荡,主要因煤焦油下半年供应或将减少,市场供需依旧偏紧,原料价格或将延续高位,炭黑市场价格也很难回到今年5月的低价水平。虽原料利好炭黑市场价格,但下游终端需求仍难恢复到去年水平,依旧利空炭黑市场。供应方面,据了解,上半年炭黑长期停产及拍卖的产能有24万吨,但依旧难以改变炭黑市场供过于求的情况,预计下半年涨幅依旧受限。

助剂:市场仍难言乐观,整体偏弱运行。

原因分析:促进剂方面,原料价格延续低位震荡,但大环境仍存不确定性因素,下游开工及出口仍对市场支撑不大,但促进剂供应相对稳定,市场仍以供大于求局面为主,整体来看,行情上行缺乏支撑。防老剂方面,原料或理性回落,成本面将对防老剂支撑减弱,下游需求及出口受外围环境影响较大,大幅提升可能性不大,但若防老剂企业继续控制供应量,或对行情略显支撑,防老剂市场稳中偏弱整理。

2.下半年主要橡胶产品开工走势预测

丁苯橡胶:开工率预计维持高位。

原因分析:原料丁二烯供应充裕且价格低位,丁苯生产企业理论利润较大,开工积极性较高。

顺丁橡胶:开工率将维持在65%~73%。

原因分析:2020下半年中国顺丁橡胶行业无产能增长预期,在原料来源宽松且价格存低位整理预期前提下,各主流装置开工积极性较高;且2020下半年国内顺丁橡胶装置仅扬子石化、台橡宇部存检修预期,故预计2020下半年顺丁橡胶装置开工率有望维持较高水平,预计2020下半年中国高顺顺丁橡胶装置开工率将维持在65%~73%之间。

丁基橡胶:开工率将呈现下降后升的趋势。

原因分析:燕山石化丁基橡胶装置开工时间延后至7月中旬,浙江信汇7月也有检修计划,7月份整体开工率将维持低位。进入8月份,随着检修装置恢复正常,加之盘锦信汇开车,国内丁基橡胶开工率将会上涨,之后基本维持稳定。

炭黑:平均开工或将在5~6成,整体开工较上半年或有所上涨。

原因分析:综合2020年上半年来看,预计下半年炭黑市场开工依旧维持低位。预计,下半年平均开工或将在5~6成之间,整体开工较上半年或有所上涨。7—8月份,因7月份炭黑价格达到高位后,下游采购数量有减少可能,加上7—8月份出口承压,轮胎有错峰生产的可能,市场需求量减少。9—11月份,终端轮胎企业错峰生产结束,加上出口方面或有所恢复,炭黑市场开工有小幅上涨可能,12月份,受取暖季的影响,开工或将下滑。

助剂:开工依然谨慎,全年开工水平将低于去年。

原因分析:下半年来看,因促进剂及防老剂出口量较大,但国外疫情仍存不确定性因素,出口量恢复过程较长,故助剂企业开工依然谨慎,全年开工水平将低于去年。

3.下半年主要下游轮胎行业开工走势预测

预计下半年我国轮胎行业开工先抑后扬,全年开工水平料将低于去年。

细述原因,三季度轮胎企业开工率或将小幅回调,一方面进入高温季节,限电错峰生产将对各地生产型企业开工形成一定影响。为冲击上半年销售任务,多家工厂在6月份释放了价格政策,另外原料成本也有所走高,三季度工厂继续大范围释放政策刺激销量的概率不大,多数业者对三季度国内需求增长并不乐观,因此工厂或将通过调整开工控制库存压力。对于四季度开工变化,业者分歧较大,原因是秋冬季节新冠肺炎疫情的发展方向难以判断。偏乐观的观点认为,四季度海外需求进一步恢复,国内轮胎出口不断抬升,同时国内替换需求也在半年多的积累后逐步释放,内外需的共同发力提振四季度市场销量及工厂开工率。偏悲观的观点认为,四季度全球范围内对于新冠肺炎疫情的防范仍将处于偏紧的状态,进而限制内需及出口的恢复速度。整体来看,受新冠肺炎疫情影响,2020年国内外轮胎需求量出现了不同程度的下滑,国内各轮胎企业销售及开工情况虽有一定差异,但行业平均开工水平将低于去年。