近几年,苯乙烯行业在高速扩能周期下不断革新,产业布局发生变化的同时,进口量大幅萎缩、出口量突破性提升。另外,苯乙烯行业亏损时间线明显拉长,开工率也出现了较为明显的下降。库存绝对值虽然下降明显,但指引力度却明显弱化。

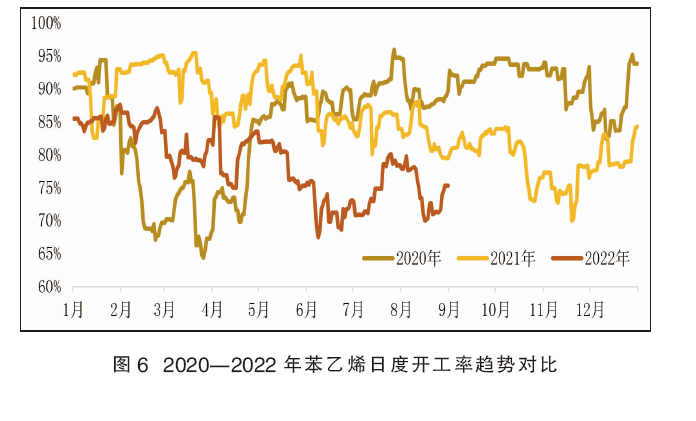

产能分布

近几年随着苯乙烯行业不断扩能,其整体分布出现了较为明显的变化。其中,华东地区作为国内第一大产区,虽然有浙石化、宁波华泰盛富、安徽嘉玺及镇海利安德二期陆续投产,但产能占比从2020年的45%下降至当前的39%。华北地区因唐山旭阳、烟台万华、天津渤化及山东利华益二期等大装置集中投产释放,占比从2020年的21%快速提升至当前的26%,成为目前国内第二大生产区(见图1)。华南地区随着中海油壳牌二期、古雷石化、中化泉州及茂名石化二期的陆续投产,产能占比加速提升,从2020年的10%提升至当前的19%,为我国第三大产区。东北地区继2020年恒力石化及宝来利安德巴赛尔投产后,近两年无新增,占比缩量较为明显。

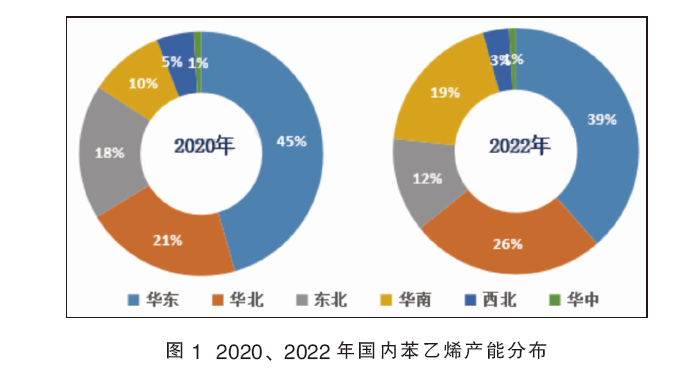

工艺+规模

全球苯乙烯生产主要以乙苯脱氢、环氧丙烷/苯乙烯(PO/SM)两种生产工艺为主,2020年我国PO/SM工艺占比仅11%。近几年新装置投产项目PO/SM工艺明显增多,当前占比已大幅提升至24%。从生产规模来看,2020年企业年产能超40万吨的占比为52%。因近几年新增装置以中大型项目为主,目前企业年产能超40万吨占比已提升至65%(见图2)。

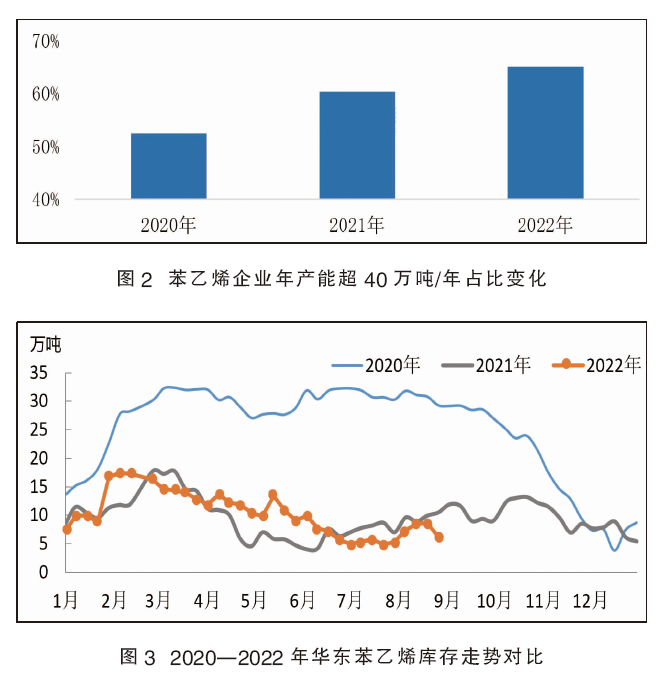

库存

从图3可以看出,2021—2022年华东主港库存出现了明显转变,全年绝对值大幅度下降。主要原因在于,一是国际装置频繁减停产导致进口大幅缩量;二是出口量暴增,有力缓解了国内供应压力;三是国内苯乙烯行业长时间维持相对偏低开工率。

另外,从近两年苯乙烯市场表现来看,码头库存数据的指引力度有所弱化。国内宏观政策、能化商品带来的共振指引,以及上游成本端对苯乙烯的驱动力明显提升。

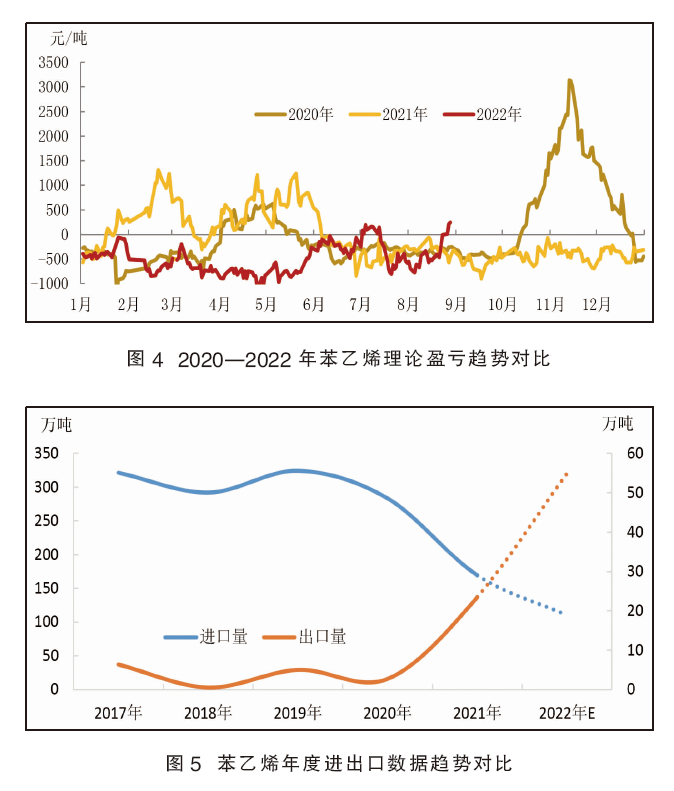

行业盈利

近两年苯乙烯企业生产利润持续被压缩,行业已然从前期高盈利角色转变,围绕盈亏线上下徘徊成为常态(见图4)。究其原因,其一,近几年我国苯乙烯产能集中释放,供需格局出现质的变化,逐步从卖方市场向买方市场转变;其二,高成本持续施压,近两年纯苯与苯乙烯价差大幅收窄也从侧面印证了这一点。从价格评估来看,往年两者价差多维持在2000~2500元/吨,近两年则收窄至1000~1500元/吨,短时甚至仅在200~500元/吨附近。

进出口

近几年,苯乙烯呈进口大幅缩量、出口猛增的趋势(见图5)。究其原因是我国苯乙烯供需格局出现了质的转变。国内苯乙烯产能急剧提升,然而下游扩能不及,国内苯乙烯供应过剩趋势下,自给率大幅提升,对外依存度明显下降。另外,国际主力大装置频繁计划外停车,叠加计划内检修,造成货源阶段性紧缺,对我国供应缩量的同时,亚洲与欧洲、韩国等地的反向套利阶段性开启,助力我国出口放量成交。

开工率

2020年苯乙烯行业开工下降已经初显端倪,甚至阶段性低负荷成为常态化现象(见图6)。开工率下降的原因主要在于:一是装置扩能叠加疫情影响,导致行业阶段性供应过剩较为明显;二是行业盈利不佳,能耗双控等政策性影响下,计划内或计划外停车检修增多。结合后期供需演变来看,苯乙烯行业开工率在相对中低水平仍是大势所趋。