甲苯常温下无色透明、带特殊芳香味,是一种常用的化工原料,主要用于掺合汽油组分及作为生产甲苯衍生物、炸药、染料中间体等,用途十分广泛。按工艺路线来分,我国甲苯的来源主要分三类:一是炼焦副产品回收苯法生产的焦化甲苯,约占甲苯总产量的14%;二是来自炼厂催化重整装置,为炼油甲苯;三是乙烯裂解副产,为化工甲苯。后两种统称为石油甲苯,占甲苯总产量的86%,其中催化重整是石油甲苯生产的主要工艺路线。

生产现状及预测

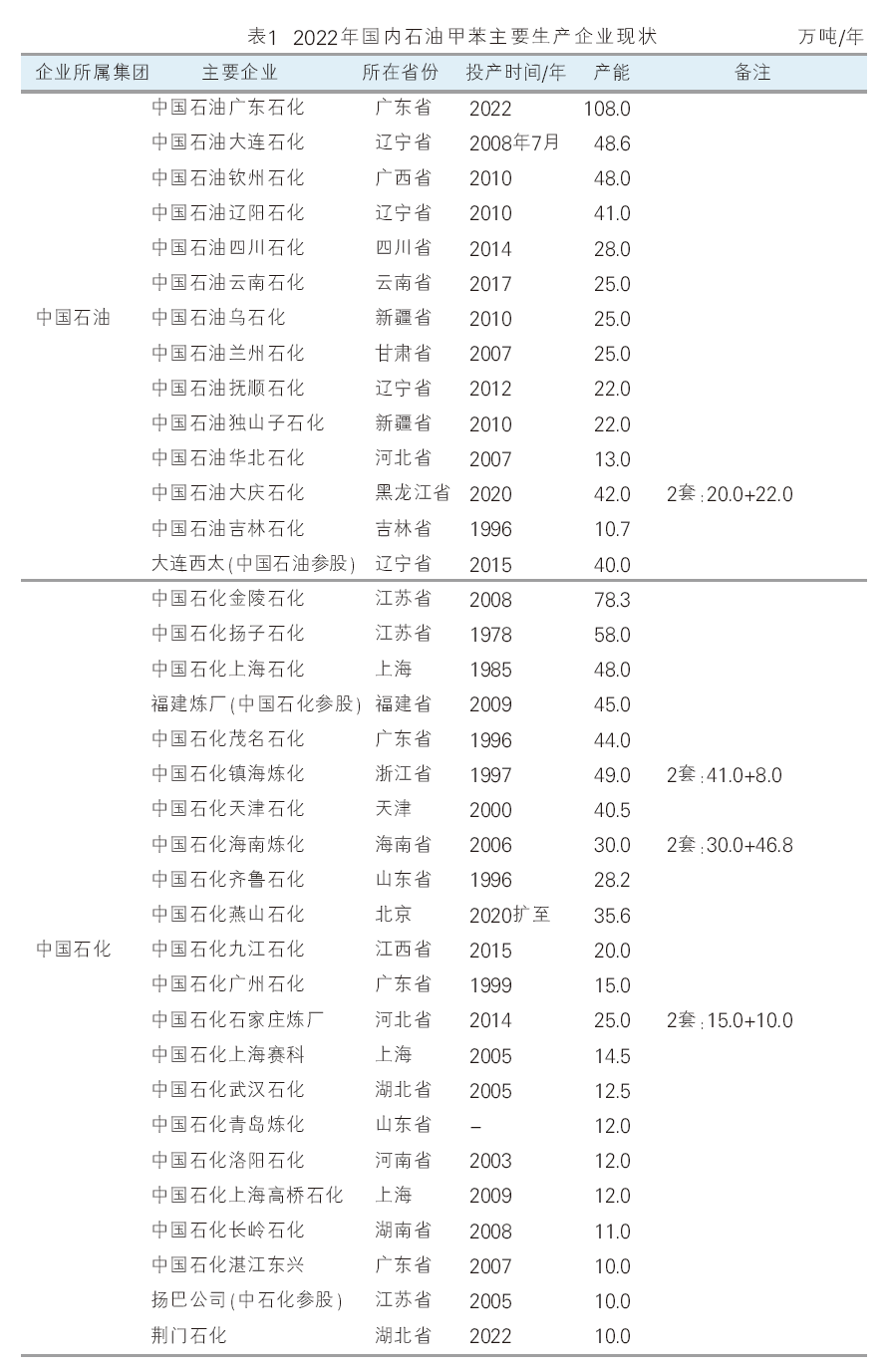

2018—2022年,我国甲苯产能呈现持续扩张趋势,复合增长率在9.25%。2022年甲苯新增产能315.6万吨/年,总产能上涨至2441.9万吨/年,较2021年增长14.85%,继续保持高速增长态势。新增产能主要来自炼化一体化为主的大型炼化企业投产,而且新增一体化企业产能及产能利用率均较高,部分装置下行延伸配套对二甲苯产品,产业链完善度大大提升,拉动甲苯总产量提升。2022年甲苯总产量上涨至1245.7万吨,较2021年上涨45.19%。2022年国内石油甲苯主要生产企业现状见表1。

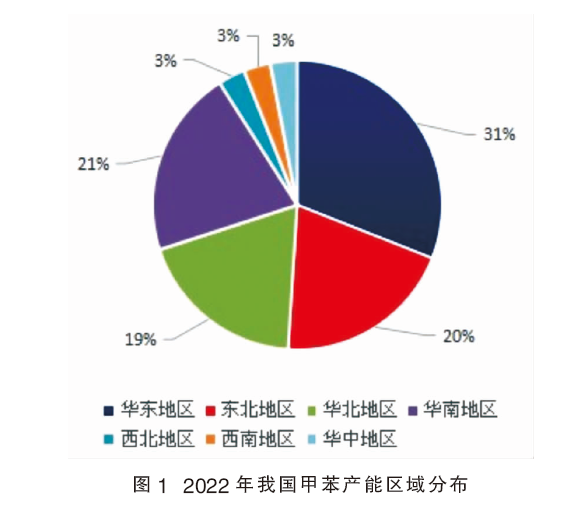

2022年国内甲苯产能区域分布依然较为广泛,七个行政区域都有甲苯装置的分布。详细分析来看,华东地区最为集中,区域内甲苯总产能756.99万吨/年,占比31%;其次为华南地区,产能512.8万吨/年,占比21%。2022年我国甲苯区域产能详情见图1。

从甲苯产能区域分布的变化可以看出,华东区域一直是国内甲苯的主产区,近消费端且依托炼化项目是支撑当地甲苯产能发展的主要原因。华南、东北地区近几年增长迅速,主要是依托七大石化产业基地的大型炼化项目投产提升了区域内甲苯产能。综合来看,国内甲苯产能分布区域呈现多元化的特点。但从产量的占比来看,仍是东部区域为主,内陆及西部区域辅助的分布格局。

2022年甲苯生产企业按性质分布来看,第一位的是民营企业,产能为1055.2万吨/年,占比43.21%;第二位是中石化企业,产能620.6万吨/年,占比25.41%;第三为中石油企业,产能498.3万吨/年,占比20.41%。其中国有企业累计占比56.79%,依然是甲苯生产的主力军;民营企业因恒力石化、盛虹炼化大型炼化一体化装置投产,因此行业占比大幅提升。

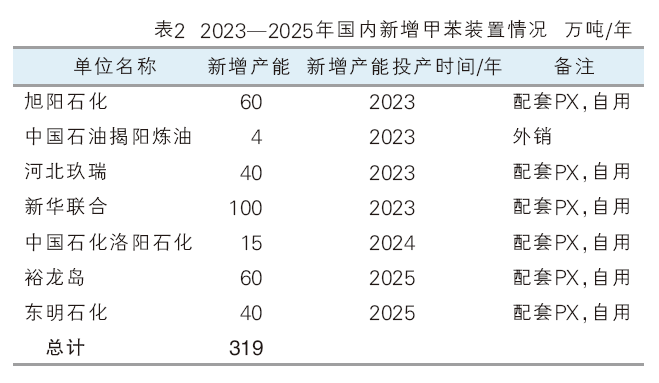

2023年的甲苯新增产能集中,但企业多为一体化生产或自用为主,计划外销的企业占比不足8%。预计2023年以后,国内甲苯产能还将持续以年均20%左右的速度递增,到2025年国内甲苯的新增产能达319万吨/年。新增产能的装置中只有部分甲苯外销,而大部分用于本身配套下游对二甲苯生产,因而产能高速扩张的同时,市场商品量的增幅相对有限。二十条放开后,市民出行意愿增强,调油需求较2022年下半年呈现明显提升,生产企业自用量增加,外销维持相对低位;日韩等地生产企业开工负荷较低,当地甲苯供应持续偏紧,使得国内甲苯进口量维持低位。因而,在下游需求增加及国内外供应偏紧的情况下,国内甲苯总供应量将减少,给予市场价格较强支撑。2023—2025年国内新增甲苯装置情况见表2。

市场现状及预测

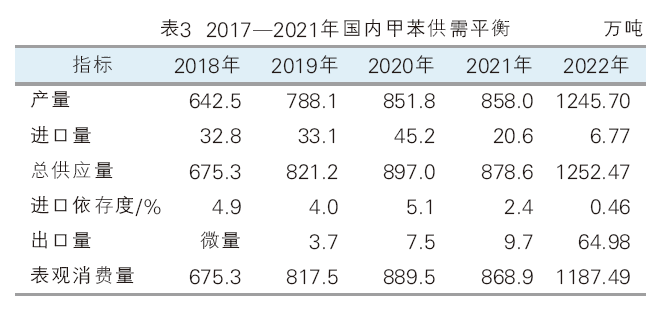

2018—2022年,我国甲苯产量呈现逐年递增的上升态势,2018—2022年国内甲苯供需平衡见表3。

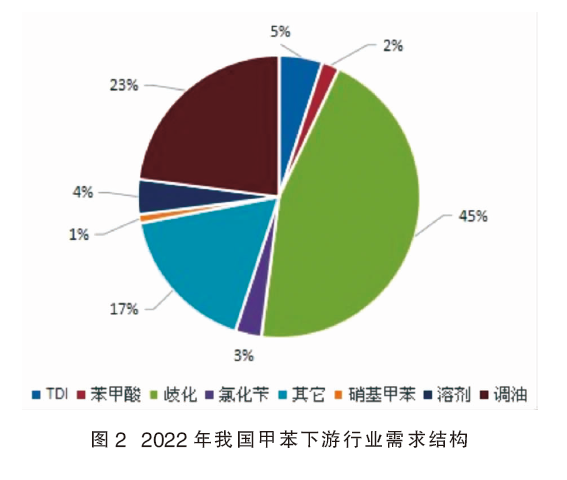

由于疫情影响余温尚未散去,需求端持续疲软状态,我国甲苯整体进口量比去年宽幅减少。2022年国内甲苯产量达1245.7万吨,进口量为64.98万吨,表观消费量为1187.49万吨。美国高辛烷值汽油供需失衡,需从亚洲进口大量高辛烷值调油原料来提高汽油辛烷值,以补充汽油的供应缺口,因此国际调油需求激增。在需求的刺激下,甲苯外盘价格持续走高。同时美国通胀水平持续上涨,货币政策收紧,导致人民币对美元汇率下降,甲苯出口利润更加可观,导致我国甲苯出口量激增。2022年我国甲苯下游需求中心继续往化工方向偏移,2020年汽油行业需求占比为30%,2021年汽油行业需求下降至28%,2022年调油需求降至23%;苯甲酸、氯化苄、硝基甲苯等行业由于受到限电的影响,企业产量有所下降,因此对甲苯的消耗量较2021年出现不同幅度的下滑。而歧化方面,由于纯苯与甲苯价差的进一步拉宽,且受新型歧化工艺发展的推动,对二甲苯企业大量采购甲苯,因此歧化在甲苯的下游需求占比中有明显提升。2022年我国甲苯下游行业需求结构见图2。

2023年环保形势依旧难以放松,下游涂料溶剂企业逐渐将高污染的油性产品替换为环保型水性产品,因此2023年下游涂料溶剂需求或将继续呈现下降趋势;汽油调和方面,2023年在新冠疫情对于经济影响进一步减弱下,无论内外对于出行的需求还是社会使用需求或将呈现上升趋势,将带动下游汽油需求的上升;国内合成材料行业将不断发展,尤其是聚氨酯工业的快速发展,甲苯二异氰酸酯(TDI)能力的迅速扩张对甲苯的需求增长起着积极的作用。

进出口现状及预测

近年来,随着国内甲苯产能的扩张,甲苯供需格局逐步转向供大于求,进口量逐年下降,出口量逐年递增。截至2022年底,我国甲苯进口量为6.77万吨,进口依存度下降至0.46%;出口量为64.98万吨,出口依存度上涨至4.42%。2023年我国甲苯产能将继续增加,甲苯进口量或将继续下降,出口量或因2022年行情可复制性不强而下降。

2018—2022年我国甲苯进口量保持逐年下降,出口量逐年递增后,2023年预计小幅下降。国内甲苯供应能力逐年提升,是导致进口量下降的主要原因。而出口量逐年递增,2022年较2021年增幅高达570.94%,除国内供应逐步过剩外,国际需求激增导致的出口套利不可忽视。

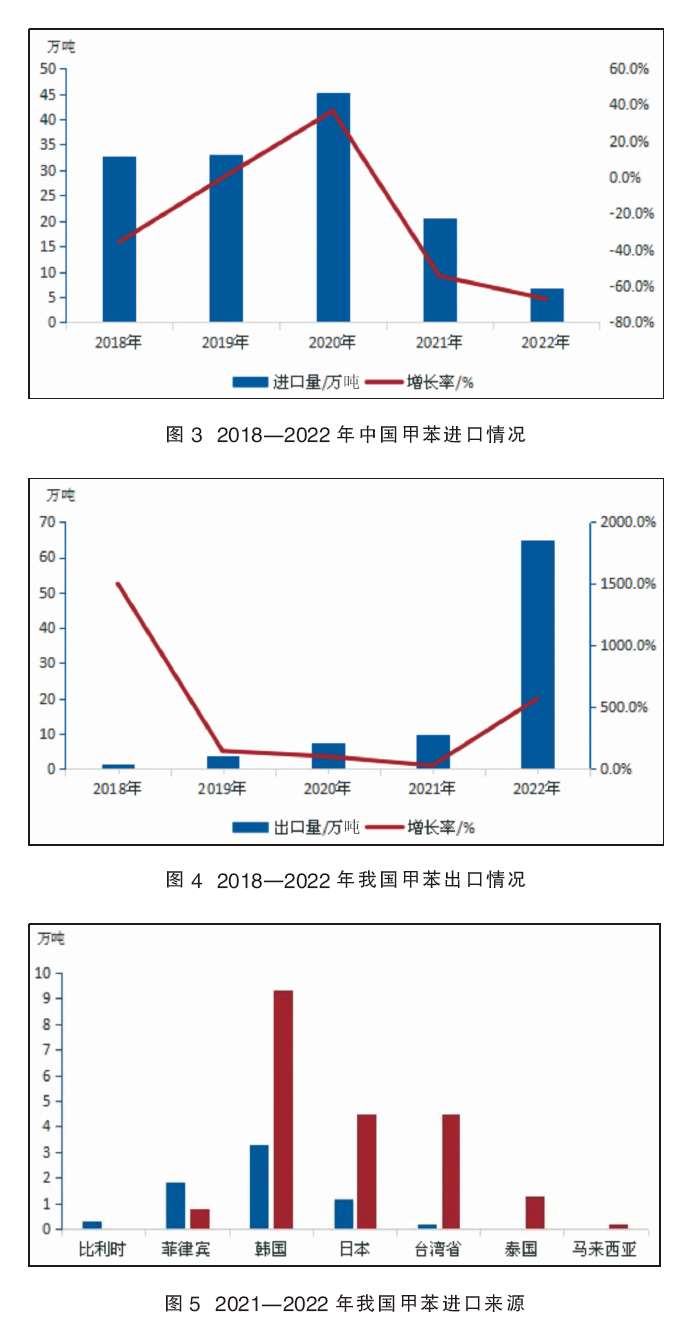

近五年我国甲苯进口量逐年递减,出口量逐年递增,详情见图3和图4。

2018—2022年,我国甲苯年度进口量基本呈现下降趋势,仅2020年出现增长。2020年进口量为45.24万吨,为近五年最高。2022年进口量为6.77万吨,创近五年来新低,较2020年(近五年最高值年份)减少85.04%。

2018—2021年,我国甲苯年度出口实现了从无到有的转变,而2022年快速上涨。2018年出口量突破万吨的体量,上涨至1.5万吨;2021年出口量涨至9.67万吨,而2022年出口量达到64.98万吨,同比上涨571.96%。2018—2022年我国甲苯出口量详情见图4。

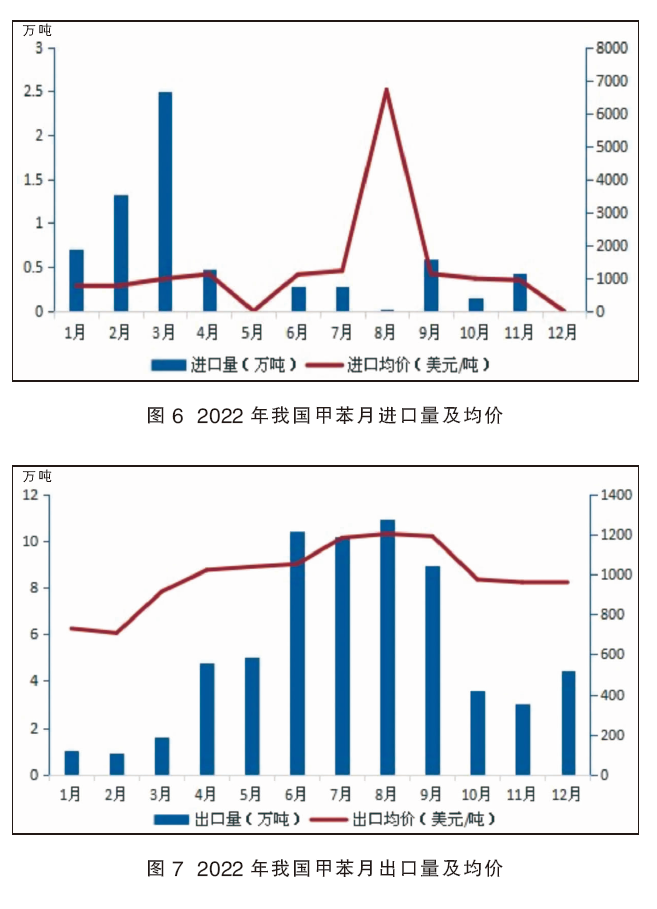

2021年和2022年,我国甲苯进口来源第一的都是韩国,进口来源地基本在亚洲。2021和2022年我国甲苯进口来源详情见图5所示。

2022年,我国甲苯进口量为6.77万吨。其中3月进口量最大,为24985.04吨,占2022年进口总量的36.92%,主因是春季需求预期向好,叠加市场对我国春节前备货等预期向好,导致甲苯进口量大。5月和12月进口量为0吨,主因是进口价格倒挂,而国内供应过剩的同时出口套利开启,且我国由甲苯进口国转变为出口国。2022年我国甲苯月进口量及均价详情见图6。

2022年,我国甲苯出口量为64.98万吨。其中8月出口量达到历史高值,为109501.764吨,占2022年出口总量的16.85%,主要原因是东南亚地区汽油需求旺盛,支撑甲苯大量出口。6—7月我国甲苯出口量同样处于高位,月均数量均超10万吨。主要原因是美国汽油需求旺盛,致使组分料价格大幅上涨,亚美地区套利窗口开启,带动国内甲苯大量出口成交。2022年我国甲苯月出口量及均价详情见图7。

2022年国内疫情零星爆发,甲苯传统下游整体开工偏低,需求端持续疲软状态。另外,国内甲苯产能持续扩张,整体进口量比去年宽幅减少。随着国内甲苯产能的逐步扩张,我国甲苯自给率继续抬升,预计2023年甲苯进口量将呈现下降趋势。而由于国内传统下游需求持续偏弱,国内各炼厂产出甲苯无处销往,预计2023年甲苯出口将常态化。