丙烯具有下游产品多样化的特点,近年来其主要衍生品在供需格局、消费结构等方面有所改变,导致整个价值链的利润分配也出现了显著变化。2020年下半年以来,环氧丙烷的强势表现、丁辛醇的异军突起都在改变着丙烯及下游衍生品的利润版图。未来,随着行业供需格局发生重大变化,C3行业价值链将进一步面临重构。

产能扩张周期下供需格局生变

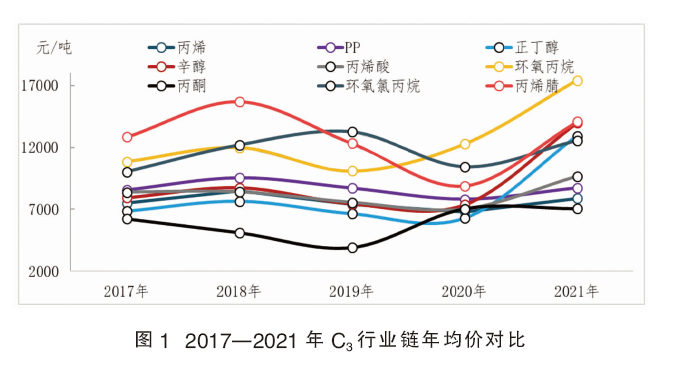

丙烯作为基础化工原料,下游产品丰富,涉及塑料、聚氨酯、树脂和增塑剂等多个行业。自2018年以来,化工行业进入了新一轮的投资周期,新增产能扩张速度逐渐加快,特别是2021年化工行业迎来了投产高峰。在此轮扩能周期下,丙烯及下游衍生品供需格局逐渐发生变化。此外,疫情对于产业链的影响也较为显著,医疗物资的爆发性需求在某种程度上导致了个别产品消费结构的改变。两方面的共同作用使得整个行业的价格(如图1所示)及盈利情况出现了显著变化。

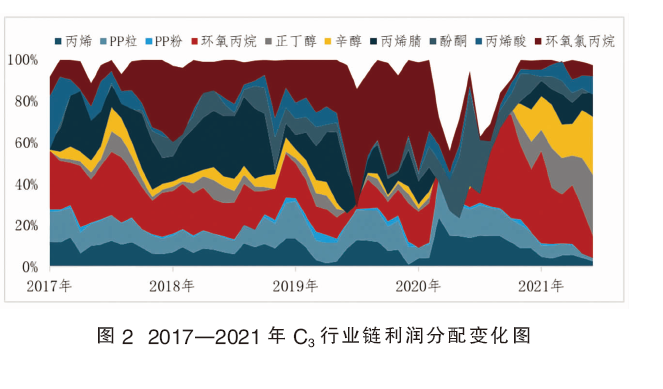

利润分配迥异,趋势向化工类下游传导明显

近年来,丙烯经历了由供需紧平衡到逐渐宽松的转变。2020年以来,成本端持续增长,供需面偏空对于价格上涨的压制直接导致利润的萎缩。聚丙烯产能呈现较快的增长势头,但国内产能仍以中低端通用料为主,高端料进口依存度依然较高。近年来的产能扩张加剧了通用料的过剩程度,以及竞争的激烈程度,造成行业盈利水平难以实现突破性增长。图2为2017—2021年C3行业链利润分配变化图。由图可以看出,2019年后丙烯、聚丙烯毛利在C3价值链中占比波动明显,并且2021年有明显被压缩的趋势。

丙烯化工类下游衍生品走势各异。环氧丙烷受供需双重利好利润大增,丁辛醇因疫情带动需求爆发而出现了价格大涨,一改往年行业低迷实现了“成功逆袭”,2020年下半年以来上述产品在C3价值链中获取了更多的利润份额。丙烯腈因供应增速快于需求增速,当前盈利水平备受压制;丙烯酸表现中规中矩;环氧氯丙烷在前几年经历了龙头企业停车及风电抢装潮的红利后,目前在供需回归正常的情况下盈利水平萎缩明显。

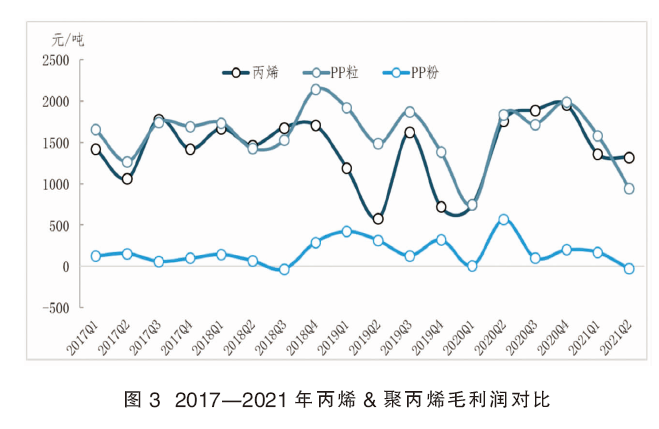

成本&供需施压,丙烯&聚丙烯毛利润同比缩窄

图3为2017—2021年丙烯&聚丙烯毛利润对比。由图可以看出,丙烯因供需格局转变对价格形成一定压制,毛利润出现一定下滑趋势。近些年,丙烯由供需紧平衡转变到逐渐宽松的局面,近五年丙烯产能增速8%,而需求增速7%。因供应增速快于需求增速,导致局部地区供过于求,进而对于全国市场价格形成压制。尤其近两年在成本不断增长的同时,丙烯价格涨幅有限,直接导致丙烯利润份额被压缩,2019年和2021年尤为突出。

聚丙烯供需局面和丙烯类似,但也有所不同。近些年依托原料多元化、技术创新及石化一体化基地布局等,聚丙烯产能持续扩张。近5年聚丙烯产能增速达14%,需求增速为13%,供给增速同样快于需求增速。伴随产能的迅速扩张,市场供需紧平衡逐渐转变为供应宽松,供需面对价格的利好驱动逐渐转变成压制。此外,聚丙烯新增产能仍以通用料为主,国内产能的扩张导致中低端料竞争程度加剧,在供需压制下聚丙烯价格同样走势平平。2019年后,聚丙烯毛利润震荡不稳,进入2021年后其利润份额被压缩明显。

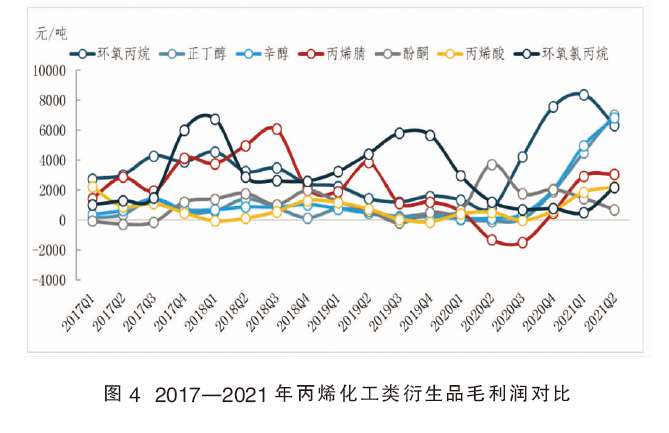

化工类衍生品毛利润提高,丁辛醇&环氧丙烷尤为亮眼

图4为2017—2021年丙烯化工类衍生品毛利润对比。由图可以看出,丙烯化工类下游盈利变化差异明显,特别是2020年之后差异化程度进一步加深。丙烯腈近年来处于产能扩张周期,但下游需求跟进缓慢,行业盈利呈现下降趋势。丙烯酸偶有亮点出现,但整体表现中规中矩。两者与其他产品的强势表现相比暗淡许多,在丙烯及衍生品价值链中的利润份额逐渐被压缩。

近年来,环氧丙烷在C3行业价值链中一直占据较高的利润份额,特别是2020年下半年起,聚氨酯整个板块在需求端带动下表现较为亮眼,今年在供需两端的双重利好下延续了之前的高光表现。环氧丙烷作为其中的代表,自2020年以来盈利空间十分可观,毛利率长期维持在30%~40%的水平,个别时间段甚至更高。2021年二季度起,由于前期上涨幅度较大,下游盈利被挤压明显,且随着供给端的逐渐恢复,环氧丙烷呈现冲高回落之势,盈利空间也缩水明显。

丁辛醇2020年之前在C3产业链价值链中占据的利润份额较小,但自2020年四季度以来表现优异,现阶段所占比重呈现扩大之势。辛醇下游主要是DOTP,受疫情影响,医疗手套需求快速增长,出口量也大幅增加,DOTP作为环保型增塑剂更受青睐。同时,部分企业增产辛醇、减产正丁醇,辛醇价格在需求带动上涨。同时,正丁醇因供给减量也出现了宽幅上涨的局面,两者利润均大幅增长。进入2021年,正丁醇供应构成出现了较大变动,受国外正丁醇产能大规模损失影响,同期正丁醇进口量明显萎缩,此外下游丙烯酸丁酯出口量持续扩张,对正丁醇消费支撑作用增强,因此盈利持续改善。2021年2月中旬后,正丁醇与辛醇的毛利率均达到了40%以上,高位时在50%左右,两者在此阶段掌握了C3价值链中更多的利润份额。

环氧氯丙烷在2019—2020年的部分时间内盈利水平出现了爆发式的增长,一方面,个别龙头企业停产导致供需矛盾激化,价格宽幅上涨带动利润提升。另一方面,受风电抢装潮影响,环氧氯丙烷作为环氧树脂的原料需求出现显著增长,对于行业盈利的提升有明显带动作用。目前随着利好支撑的逐渐褪去,环氧氯丙烷盈利能力回归至偏低水平。

供需关系差异明显,C3价值链或面临重构

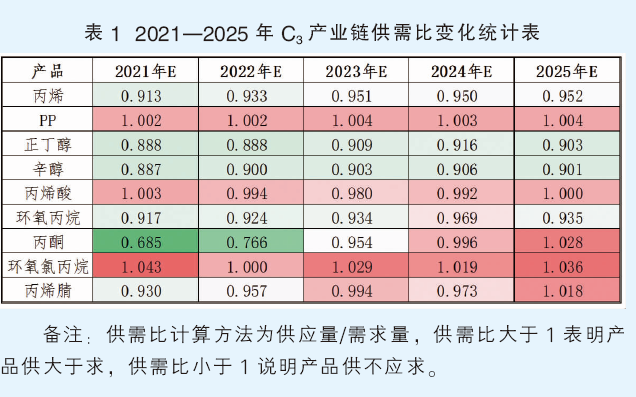

未来,丙烯、聚丙烯毛利润仍有被进一步挤压的可能。表1为2021—2025年C3产业链供需比变化统计表,由表可以看出,2021—2025年期间,供需面对价格的压制有进一步增加的趋势。伴随炼化一体化、PDH等大量新建项目的陆续投产,丙烯未来供给仍有较大的提升空间,并且市场整体供应增速快于需求增速的现象会更加明显。其次,成本增加难以在价格端兑现。以近1年的时间来看,丙烯、聚丙烯的成本上涨在价格端始终未有充分体现。未来,原油、煤、甲醇及进口丙烷等丙烯原料或许走出差异化表现,但价格很难回到前期低位。因此,在成本提升及供给增加对价格形成压制的背景下,丙烯、聚丙烯利润仍有进一步压缩的可能。

丙烯衍生品中丁辛醇、环氧丙烷盈利能力或仍将保持偏高水平。丁辛醇虽供应增速略快于需求增速,但整体变化较为温和,未来5年供需比预计保持在1以下,供需面对市场价格仍将维持正向驱动。环氧丙烷亦是如此,除了2024年供需比小幅抬升之外,其余年份供需比相对较低,价格方面或偏强运行,对于企业利润的保持甚至提升均有一定支撑。

丙酮、丙烯腈毛利润未来有下滑压力。丙酮未来两年的供需比较低,其所占利润份额有望得到巩固。但2023年之后供需比会有明显提高,供需格局的变化或导致利润空间的挤压。丙烯腈虽伴随部分装置投产行业供需紧平衡的局面逐渐得到改善,但未来新增产能较多,明显快于需求增速,因此盈利前景难以乐观。丙烯酸、环氧氯丙烷毛利润也有下行可能,从未来供需环境看,其在众多衍生品中压力相对较大,供大于求对价格仍会形成一定压制,虽因淡旺季及装置检修等原因造成阶段性毛利润的上涨,但整体大趋势仍难言乐观。

综合来看,随着新建装置的逐渐上马,未来丙烯、聚丙烯供给宽松程度将进一步提高,并且在国内聚丙烯生产差异化及高端化程度还有待提升的背景下,传统通用料的竞争将愈发激烈,也将在一定程度上影响行业的盈利水平。丙烯化工类下游,尤其是丁辛醇、环氧丙烷等产品未来扩产速度相对较低,供需格局相对平稳的情况下其盈利能力存在一定保障,未来在丙烯及衍生品价值链中或将占据更多的利润份额。当前丙烯产能仍处在扩张周期,并且多以纵向一体化为主,除了成本端的竞争之外,下游衍生品的选择同样至关重要。所以,企业在覆盖价值链长度的同时,更应关注产品的成长性及盈利前景,只有这样才能在日趋激烈的竞争中立于有利位置。