2024年,随着大型炼化项目以及部分化工和新材料项目的逐步投产,石化产业的布局将更加合理,国内炼化行业将朝着更加健康稳定的方向发展。

2023年我国石化行业高质量发展稳步推进,石油行业景气度回升。中国石油产业运行呈现出从原油到炼化产能,再到资源供需等多方面向好特征。未来,在各项存量及增量政策刺激推动下,国内经济将更加向稳向好发展,国内炼化行业在宏观环境及自身产业布局不断优化中继续高质量发展。

原油实现产量、加工量、进口量 “三量齐增”

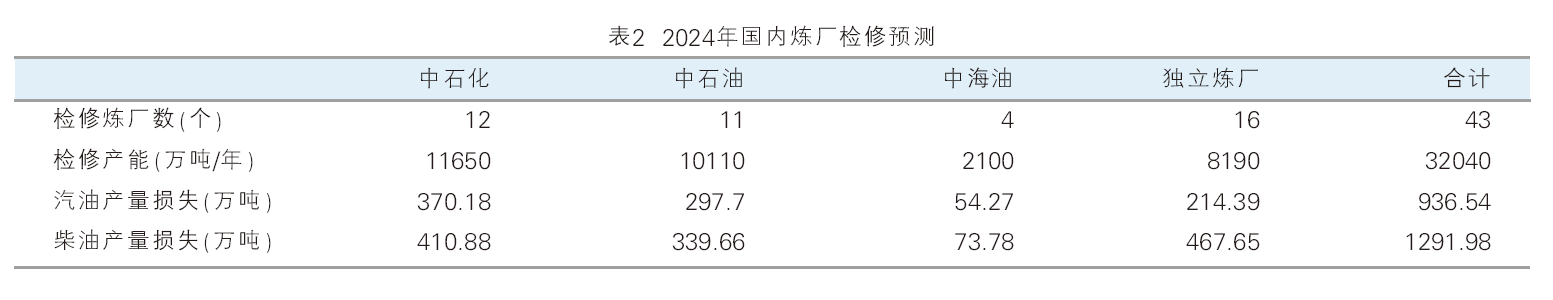

2023年中国经济稳步发展,石化行业高质量发展。中国主要石油生产数据均保持同比增长,其中原油产量、加工量和进口量实现“三量齐增”,根据国家统计局、中国海关总署、卓创资讯数据显示,2023年1—9月,中国原油产量为15672万吨,同比上涨1.9%;原油加工量为55749.56万吨,同比上涨12.62%;原油进口量为42427万吨,同比上涨14.6%(见图1)。

1.海上油田创造历史,原油产量再攀新高度。国家统计局2023年1—9月数据显示:中国原油产量为15672万吨,同比上涨1.9%。2023年中国原油产量实现了稳定增长,预计2023年全年原油产量将达到2.07亿吨,同比涨幅2%。

2023年,中石油、中石化、中海油及延长石油等油田企业在塔里木、长庆、华北等油田发现了多个油气田,尤其是中海油加大对海洋油气勘探开发的投入,如垦利6-1油田、渤中28-2南油田、恩平20-4油田、番禺4-2B油田等新项目的陆续投产,渤海原油产量再创新高。这些新发现大幅提高了国内石油和天然气的探明储量,有助于确保中国原油生产的持续增长,并保持在2亿吨以上的水平。

2.2023年原油加工量止跌回升。卓创资讯数据显示,2023年1—9月中国原油加工量为55749.56万吨,同比上涨12.62%;预计全年原油加工总量将达到7.5亿吨,同比增长12%,扭转2022年的下滑趋势。

随着盛虹石化1600万吨/年炼化一体化项目的产能释放,以及炼油和芳烃的高盈利水平,企业检修装置的数量有限,这些都为原油加工量的持续增长提供了有力支持。

3.原油进口量激增,对外依存度维持高位。中国海关总署数据显示:1—9月份,中国进口原油总量为42427万吨,同比增长14.6%;预计全年原油进口量将超过2020年水平,达到5.8亿吨/年的历史高位,中国原油对外依存度将始终维持在70%以上。

近年来,中国经济持续快速发展,中国成为全球最大的石油消费国和进口国。为了满足日益增长的石油需求,及国内能源安全重要性不断提升,国内石油公司提高自身原油产量,把握时机利用国际油价下跌“窗口期”,一方面积极从中东等产油地区提高对低价原油购买力度,大量增加原油进口;另一方面推动新能源产业快速发展和加快建设石油基础配套设施,主要包括国家石油储备基地、沿海商业原油储备库和35万吨级原油码头等。

炼油装置平稳运行,各项生产指标保持增长

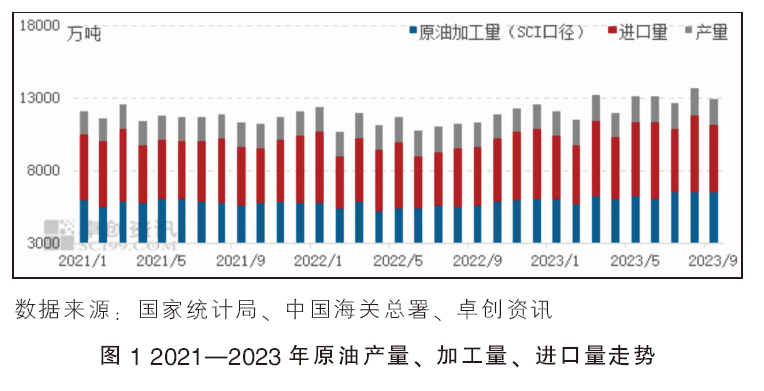

2023年1—9月,中国汽油产量为12470.28万吨,同比下跌0.23%;柴油产量为16499.83万吨,同比上涨8.85%;煤油产量为3891.85万吨,同比上涨61.28%。2023年炼油行业生产运行良好,各项生产指标保持增长(见图2),预计2023年煤油、渣油、石油焦、烷基化油、液化气等产品产量同比涨幅或均超10%,尤其航煤产量将实现同比大幅增长。

1.多重因素影响下,汽油产量同比下降。为了保持高产量以满足国内燃料需求的恢复,炼油生产企业积极应对市场变化,提高原油加工量,根据生产计划及时优化调整产量,增产柴油、煤油及化工轻油等产品。我们还发现,交通运输业全面复苏,居民旅游出行增多,汽油产量并未出现上涨,但社会库存快速下降。

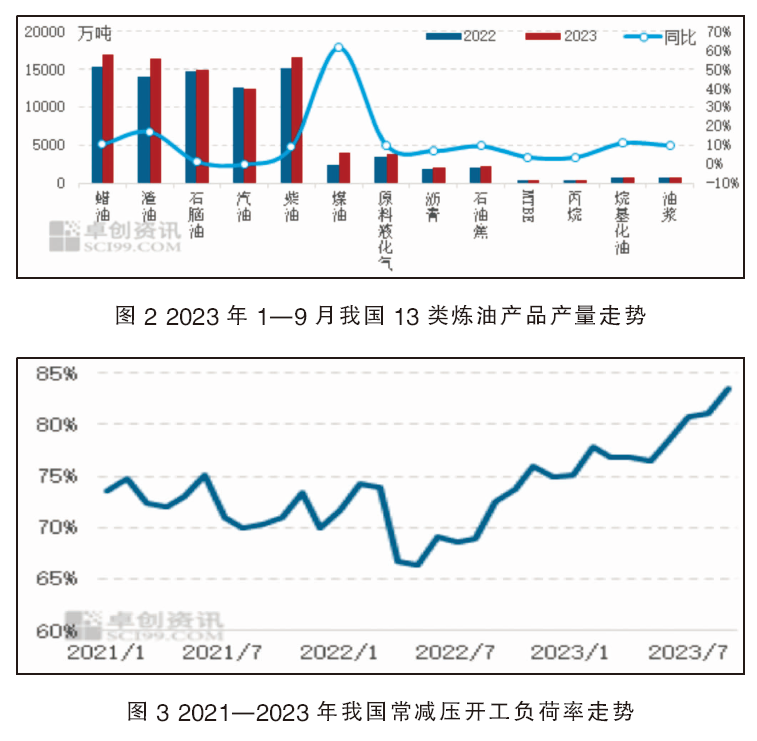

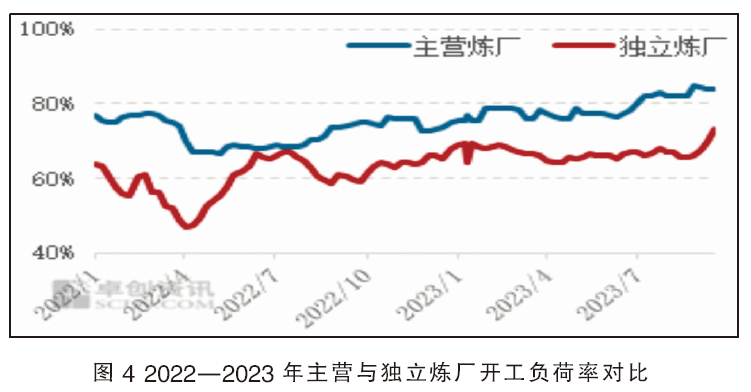

2.常减压开工负荷率一直居高不下。截至2023年9月,中国炼厂常减压开工负荷率达到83.47%,创历史新高(见图3)。其中,主营和独立炼厂开工负荷率均值分别为84.64%和81.33%,同比分别上涨8.65个百分点和5.34个百分点(见图4)。

2023年在我国石油需求复苏的背景下,石化产品消费量激增。与此同时,受今年炼厂检修量处于近年低点的影响,炼油企业大量进口和加工低价原油。此外,年内炼油利润总体保持盈利状态,使得炼油企业开工积极性较高,因此,2023年炼厂常减压开工负荷率震荡攀升至较高水平。

开稳开好炼油装置,全面保障装置安全运行。截至2023年,中国共有35家炼厂涉及近400套生产装置陆续完成了大修改造或部分系列装置单元的轮检工作,其中全厂性停车检修改造的企业达到了27家。在整个年度内,没有一家炼化企业因为安全生产事故和安全隐患导致非计划停工的情况发生。

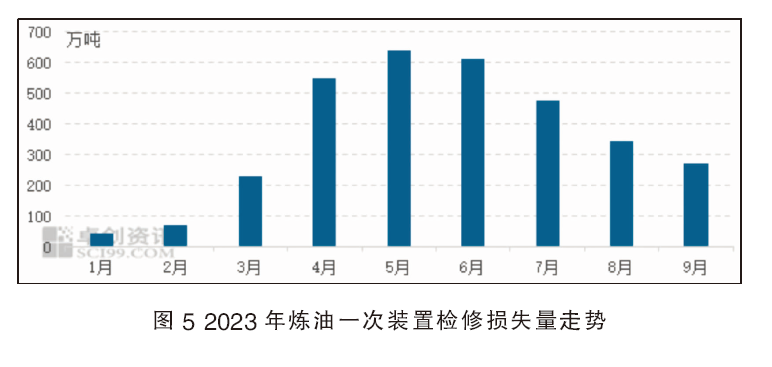

炼厂通常会在春季和夏季(4月至7月)进行装置大检修(见图5),但部分炼厂可能会因为检修资金周转困难、把握时机以获取收益、检修设备材料未及时到位等原因而推迟检修。在检修周期方面,大部分炼厂已将大检修周期从原来的“三年一次”调整为“四年一次”,部分主营炼厂甚至已经实现了“五年一次”的大检修目标。催化裂化、连续重整、加氢裂化、汽油加氢等二次装置也已实现长周期运行。

成品油消费呈现恢复性增长,成品油出口话题热度高

1.随着国内经济稳步发展,成品油的需求明显恢复性增长,基本回升至 2019年水平。

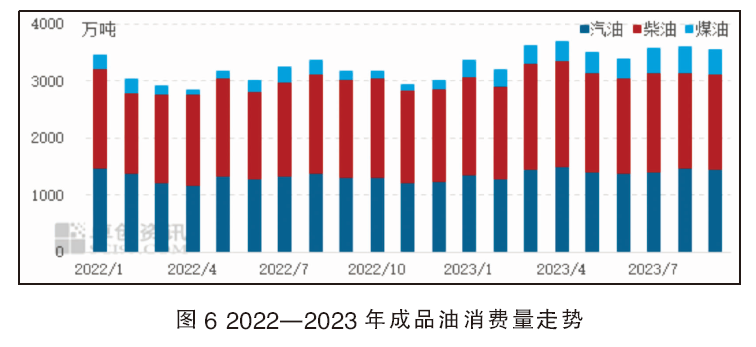

根据卓创资讯发布的数据,我国成品油消费量在2023年实现强劲反弹,1—9月的成品油消费量同比增长了11.58%(见图6)。其中,汽油同比增长了6.83%,柴油同比增长了6.4%,而煤油的同比增长更是达到90.69%。卓创资讯预测,2023年中国成品油总需求有望反弹至4亿吨以上,同比增长可能超过12%。

汽油方面:旅游业快速发展,带动消费增长;然新能源汽车发展,对汽油消费替代性增强。

在2023年,随着交通和物流限制的解除,人们的出行需求得到了充分释放,全国范围内的人员流动显著增加,私家车使用频率和距离都有所提高。此外,2023年机动车产量和销量同比增长迅速,这也为汽油消费的增长提供了动力。尽管汽油消费量呈现出恢复性的增长,但其实际增长幅度并未达到预期。

柴油方面:消费总量同比增长,但增速放缓。

中国经济稳定发展,交通运输持续恢复、人员流动性大幅增加,货运量、港口吞吐量、交通固定资产投资同比均实现较快增长,各地还将加快推进基础设施建设,如道路建设、水利设施等,这些基建投资项目的开工共同推动柴油需求回暖。预计2023年中国柴油消费量或止跌反弹,同比小幅增长4.84%。但同时,由于2022年柴油消费基数低,实际柴油消费量增速呈现放缓趋势。

煤油方面:消费量同比大增,未来发展空间巨大。

在2023年,随着中国经济和民航业的稳步复苏,商务、旅游出行需求以及货物运输业务量显著增加,国内航班已基本恢复到2019年的同期水平。2023年前三季度,中国257个主要民航机场的起飞架次数达到了407万架次,同比增长87.64%。预测2023年中国航空煤油消费量将结束下跌趋势并实现反弹,同比涨幅将达到117.9%。

根据国家“十四五”民用航空发展规划,我国将加大对基础设施建设的投入,加速国内机场的建设进度,推动厦门、南通、珠海、昭通、呼和浩特等新建机场的投入使用。预计到“十四五”末期,我国的运输机场数量将达到270个,通航国家数量达到70个,货运网络将更加完善,通用航空服务将更加丰富多元。

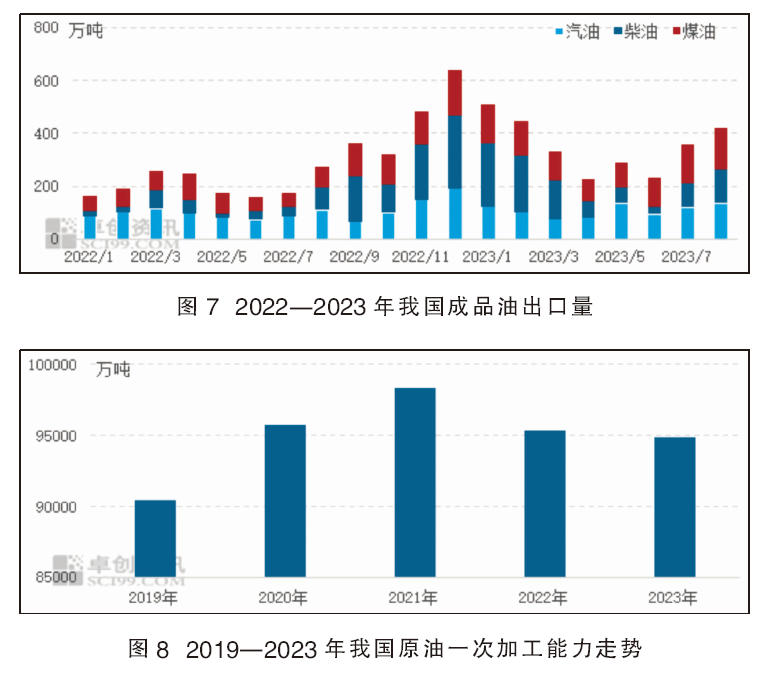

2.成品油出口配额同比增加,成品油出口量保持增长。

海关总署2023年1—8月数据显示,我国成品油出口量总量为2817.16万吨,同比增幅72.26%(见图7)。其中,柴油出口量同比增加197.07%,煤油出口量同比增加75.78%,汽油出口量同比增加16.01%。预计2023年我国成品油出口量为3950万吨,同比涨幅14.85%。

海外资源紧张,成品油热销国际市场。在地缘政治影响下,欧洲柴油市场供应紧张,导致柴油价格持续上升,进一步加剧了欧洲能源市场的紧张局势。在这种背景下,新加坡柴油裂解利润表现强劲,为中国成品油对新加坡市场出口套利创造了机会。因此,一些国际贸易公司将注意力转向了中国市场,而国内的石油公司则抓住了这一“窗口期”,将部分成品油出口至法国、荷兰等欧洲国家。

目前,我国的成品油主要出口目的地包括新加坡、菲律宾、孟加拉国、马来西亚、印度尼西亚、澳大利亚、墨西哥以及欧洲等国家。

炼油产能总量下降,炼化综合能力提升

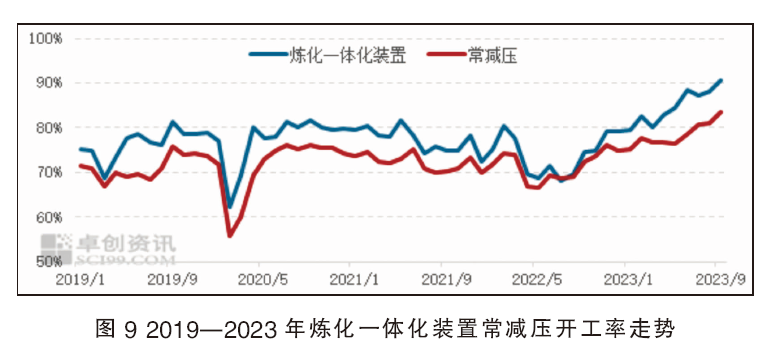

1.炼油能力总量下降,但平均炼油规模提升。2023年我国原油一次加工总能力为94885万吨/年,同比下降0.45%(见图8),其主要原因是部分落后产能被淘汰和整合。尽管总体产能有所下滑,但国内一次装置的平均炼油规模得到了提升,达到了641万吨/年,这有助于缩小中国在全球市场份额中的差距。

2.形成了以中石油、中石化为主,中海油、中国化学、中国兵器、独立炼厂等为辅的多元化市场竞争格局。从企业布局看,遵循靠近资源地、靠近市场、靠近沿海沿江地区建设原则,形成了以东部为主,中、西部为辅的梯次分布,其中华东、东北、华南是中国炼油能力集中地区。

中石化和中石油的炼油能力分别是30850万吨/年和22370万吨/年,仍占据炼油行业龙头地位。2023年中石化和中石油继续对旗下千万吨级炼厂进行全厂优化转型升级,积极布局下游化工产业链条,提升企业的综合竞争力。目前天津南港、海南炼化、九江石化、大庆石化、大庆炼化等炼化转型项目陆续投产,未来岳阳石化、广西石化、四川石化、吉林石化的炼油化工转型升级项目已经完成立项环评等环节,待项目投产后国有炼化企业的综合能力将进一步提高。

新型炼化一体化炼厂迅速崛起,独立炼厂炼油能力达36195万吨/年。随着恒力、浙石化、盛虹和古雷等为代表的新型炼化一体化炼厂崛起,炼化一体化总产能将达7600万吨/年。2023年沙特阿美石油公司积极布局中国市场,分别与华锦、荣盛、盛虹和裕龙石化等炼化企业签署相关合作协议。对于独立炼厂来讲,未来大量的资金注入,以及获得稳定且长期的原油供应,将进一步提高其市场竞争力和拓宽化工品营销渠道,使企业保持强劲的可持续发展能力。

炼油一体化优势提升,“减油增化”成绩显著

“炼化一体化”规模水平全面提升。我国的大型炼化一体化企业在近年来得到了快速发展,已经成为国内石油加工行业的重要组成部分。目前,大型炼化一体化企业数量为28家,常减压能力和乙烯能力分别达到了40510万吨/年和3029万吨/年,占全国总产能的57.57%。此外,这些企业的开工负荷率也高于炼油企业,显示出其在行业中的竞争优势(见图9)。

为了应对炼油产能过剩的问题,许多企业开始寻求延伸产业链,发展炼化一体化项目。目前已经规划的项目包括裕龙石化、古雷石化、北方华锦、天津南港和岳阳石化等,预计这些项目的建设将使炼化一体化企业的总数增加到33家。同时,许多独立炼厂也在进行炼化一体化升级改造,以提高其竞争力和盈利能力。

2. 行业竞争激烈,“减油增化”成绩显著。“减油增化”“减油增特”即减少成品油产出,增加化工产品、高效特色产品供应,如石蜡、沥青、润滑油、基础油、低硫船燃及提升高端专用料、高端聚烯烃、高端新材料等高附加值产品。

当前,石化行业正面临原料成本上涨、企业盈利下降、行业产能过剩以及市场需求疲软等不利因素,未来的市场竞争将更加激烈。因此,传统的炼油企业必须进行转型升级,大力推动“减油增化”和“减油增特”策略,实现从燃料型炼厂向炼化一体型炼厂的转变,提高化工原料产量,增加精细化工品的价值。

我国石油市场未来发展展望

1.炼油产能新一轮扩张和淘汰高峰或将来临,产能布局将不断优化

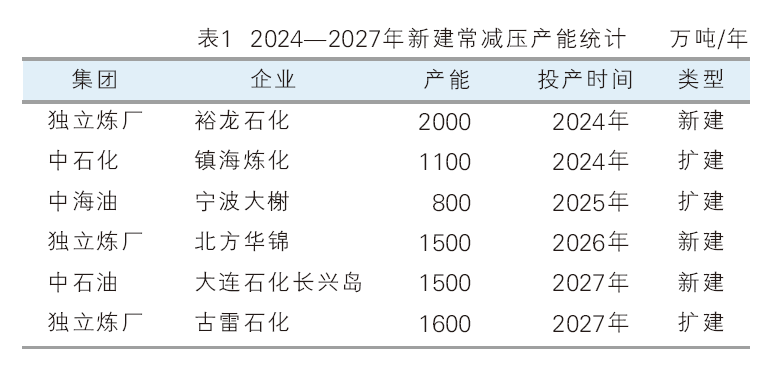

预计我国炼油产能将进入新一轮扩张期,2024—2027年还将释放8500万吨/年(见表1),同时政府将进一步地整顿落后炼油产能约3500万吨/年,预计我国原油一次加工总能力将维持在10亿吨/年,炼油平均规模也将进一步上升。

预计2024年国内原油一次加工总能力将攀升至97985万吨,同比上涨3.27%;新增原油一次加工总能力3100万吨/年,其中包括,裕龙岛炼化一体化2000万吨/年(一期)项目和中石化宁波镇海炼化有限公司扩建1100万吨/年炼油和高端合成新材料项目。

未来石化行业的集中度、布局合理性将进一步优化。在广东大亚湾、湛江、惠州等地区,巴斯夫、壳牌、埃克森美孚等国际石化公司积极布局化工一体化综合生产基地,目前中海壳牌、广东湛江巴斯夫、埃克森美孚一期乙烯项目的建设速度不断加快,预计2025年项目将陆续投产运行。未来中国乙烯产能将进一步增加,正在形成珠江三角洲、长江三角洲和渤海湾大湾区三大以大炼化为龙头的世界级产业集群,重点大力发展新烯烃、芳烃、精细化工、新材料等领域。

炼油产能过剩将加剧,独立炼厂或将加速淘汰。未来石化市场竞争将越发严峻,独立炼厂作为传统燃料型炼厂,产品相对单一,装置复杂性较低,若不转型升级,届时将无法与炼化一体化企业竞争。根据汽柴油消费模型测算,预计2025年汽柴油需求或将达峰,而独立炼厂受装置配置及下游客户影响,柴油产量是重要组成部分,因此独立炼厂产品结构将制约其发展。未来不具备原油配额和常减压产能在500万吨及以下的装置将面临淘汰风险,独立炼厂的汽柴油产量、开工负荷率等都将呈现下滑。

2.新能源快速发展,石油行业面临冲击

汽车工业是国民经济的重要支柱产业,在经济和社会发展中起着至关重要的作用。新能源汽车产业是战略性新兴产业,发展节能汽车是促进节能减排的有效措施,是解决能源和环境问题的有效途径,同时也是实现国家生态文明建设的有力举措。

国内新能源汽车快速普及,消费替代比例快速提升。近年来,中国新能源汽车和液化天然气(LNG)汽车的发展日益繁荣,这对国内成品油行业产生了显著的影响,并逐渐增强了其对成品油的替代作用。这两大类汽车的快速发展既得益于国家的各项政策扶持,也受益于其较高的经济效益。

3.2024炼厂大面积检修或致成品油供应缩减

通过梳理各炼油厂历史检修明细,根据炼厂检修规律,预测2024年大连西太、广西石化、沧州炼化、四川石化、宁夏石化、吉林石化、东方石化、锦州石化、锦西石化、大榭石化、惠州炼化、茂名石化、镇海炼化、金陵石化、齐鲁石化、福建联合、天津石化、中科炼化、武汉石化、独山子石化、浙江石化等企业装置即将进行大检修或者部分系列装置单元进行检修。2024年各炼化集团检修炼厂梳理明细见表2。

如表2所示,若炼厂检修计划符合预期且不存在突发因素导致炼厂停工停产等因素情况下,卓创资讯预计2024年,炼厂检修装置的总产能为3.204亿吨/年,按照平均检修天数45天测算,损失加工产能4120万吨左右。按照2023年平均汽柴油收率计算,因检修导致汽油产量损失约为936.54万吨,同比增加37%左右;柴油产量损失约为1291.98万吨,同比增加47.42%。在不考虑2024年即将投产炼化一体化装置产能情况下,2024年国内成品油产量将出现下降趋势,因此2024年炼厂产品收率大概率会根据市场情况做出适当调整。

综合来看,大面积检修将导致生产供应或出现不足,随着国内经济稳定发展,下游石化消费量继续保持增长,预计国内石化资源供需面或呈现偏紧态势。

4.加快推动重大石化项目建设,化工及新材料成为投资热点

一方面,继续推动重大石化项目建设,重视差异化发展。面对竞争激烈的市场环境,近年来炼油企业继续加大投资力度,不断进行炼化产业升级。

目前国内大型炼化一体化项目总数为28家,而处于规划建设中的仍有5家。未来,无论从国内炼化行业发展的宏观形势及产业布局优化来看,还是从单一炼化企业的生存发展来看,对于大型炼化一体化的项目建设进度均有可能稳步推进,以保证项目如期建成中交并投产。

另一方面,化工及新材料成为投资热点。

浙江石油化工有限公司为降低全厂成品油比例和生产高附加值的新材料产品,进一步提升公司的综合竞争实力,利用现有乙烯装置提供原料,投建高性能树脂项目、高端新材料项目。荣盛新材料(台州)有限公司利用天然气、乙烷、LPG为原料开展以轻烃制烯烃向下游产业规划1000万吨高端化工新材料项目。

山东省炼化产业存在内部产业链上下延伸不足、单体规模过小、产业集群效应弱等问题,独立炼厂在当前行业发展趋势及压力下,甘当先行者,率先克服种种困难,加大投资研发成本,提出炼化产业转型升级路线,推进了一批化工新材料、特种橡胶及弹性体、新能源等高端项目。

2023年,中国经济稳步增长,石油行业整体表现良好。炼油厂运营状况稳定,生产指标持续增长,石化产品实现了去库存化目标,整个石油行业的供需格局呈现出向好的趋势。进入2024年,随着大型炼化项目及部分化工和新材料项目的逐步投产,石化产业的布局将更加合理,国内炼化行业将朝着更加健康稳定的方向发展。